涪陵“炸”菜

周二(7月30日)傍晚,涪陵榨菜(SZ:002507)公告19年上半年年报,收入10.86亿,同比增长2.11%,归母净利润3.15亿,同比增长3.14%。再看二季度业绩就更凉了,收入同比增长0.56%,归母净利润下滑16.94%,上次季度利润负增长还要追溯到2015年二季度。

毫无意外,涪陵榨菜昨日开盘后股价快速跌停,盘中虽然一度开板,但最终还是封死跌停板。

大家都在说涪陵榨菜中报业绩下滑形如“爆雷”,但在笔者看来其过去的一路狂奔本身就不可持续。去年十月,笔者就曾提出不能以历史的眼光看问题,涪陵榨菜未来将会均值回归,而这次业绩“变脸”也正是其价值回归的第一步。

本轮提价红利周期已经结束

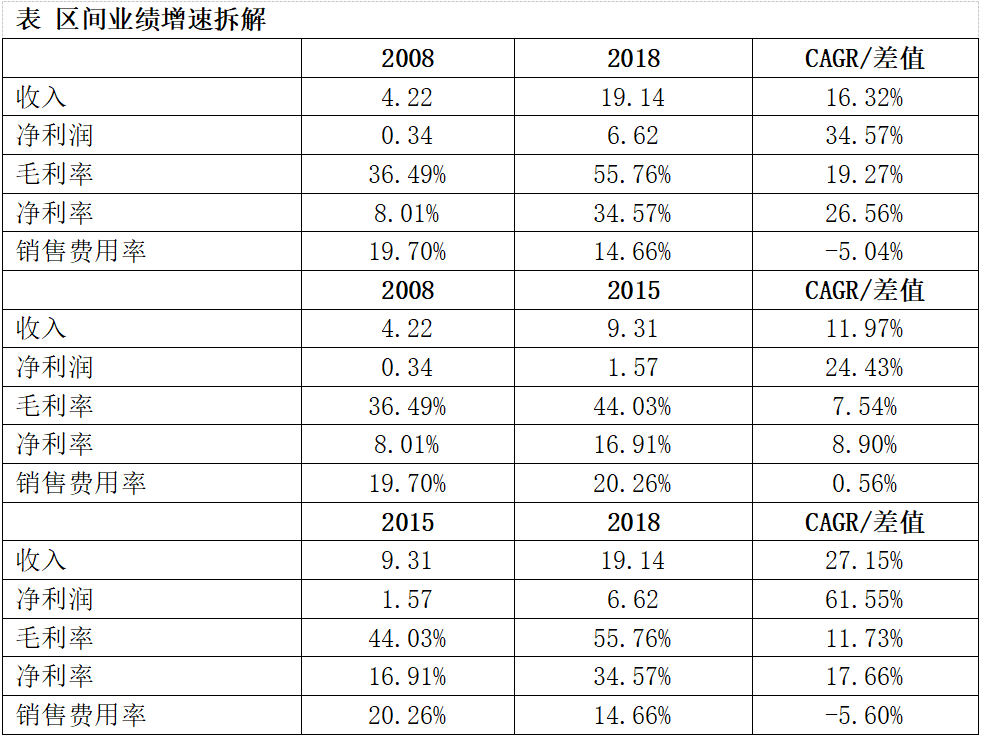

涪陵榨菜收入从2008年的4.22亿增长到了2018年的19.14亿,增长了4.5倍,复合增速16.32%。归母净利润从2008年的3400万增长到2018年的6.62亿,增长了19.5倍,年复合增速达到35%。

如果我们再把时间区分为2008-2015年和2015-2018年,从下表可以看出后3年业绩复合增速达到了61%,远高于前7年的水平。

(点击可看大图)

从数据上来看,主要原因是毛利率的提升和销售费用率的下降,使得净利润大幅提升,后3年净利率大幅提升了17.7个百分点。

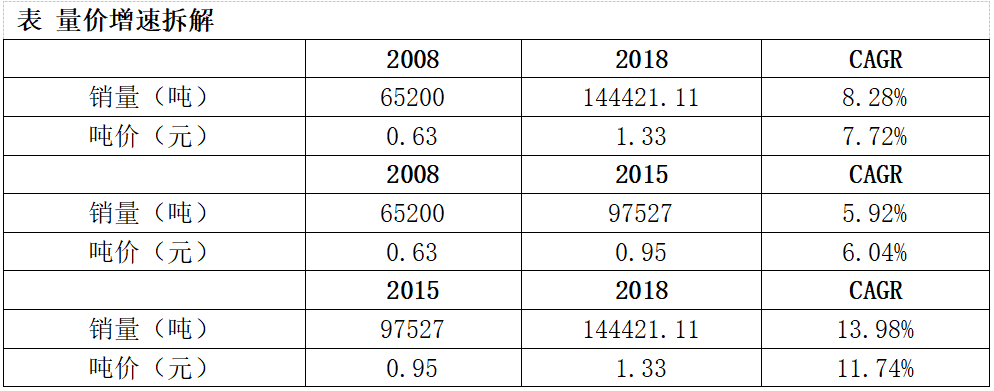

从量价上来看,过去十年销量复合增速8.3%,价格复合增速7.7%。其中前7年销量和提价年复合增速都在6%左右,量价增速均较为一般。而后3年销量复合增速达到14%,年提价幅度也达到了11.7%,可谓量价齐升。

(点击可看大图)

从2016年开始涪陵榨菜的业绩表现明显变好,量价齐升、费用下降,是什么导致了公司的变化?

一言以蔽,这得益于2015至2017年间,从商超到流通、从广东到全国所形成的全面提价潮:

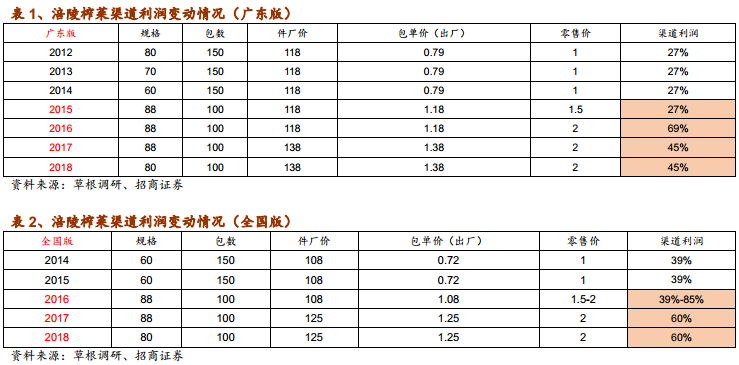

(1)从商超产品到流通产品:2016年主要对部分商超产品提价,2017 年对主力产品提价。

(2)从广东到全国:广东是公司重要市场,消费量大,品牌影响力最强,所以公司渠道上分广东、全国两套体系。

2015-2016 年,公司在产品品质上进行了升级,将 60g 产品改为 88g 产品,同时终端同步提价。此轮渠道提价,15 年从广东开始,1 元提升至 1.5 元;16 年在其他部分省市推行,1 元提升至 1.5 元/2 元;17 年终端全部提升至 2 元。

2015 年前, 公司业绩虽有波动, 但持续的渠道建设和消费群体培养,为此轮提价红利做了充足铺垫。

(点击可看大图)

过去三年涪陵榨菜通过产品提价,同时让利经销商增厚渠道利润,使得经销商动销积极性增强,带来了量价齐升,销售费用率下降的局面。

故而本轮涪陵榨菜的股价上行周期,本质上是提价红利和渠道红利同时释放的结果。这一周期内,“终端消费能力强”、“渠道利润高”是提价成功双要素——前者是提价的基础,后者则是动销的关键。

但不容忽视的是,提价这一利器也并非无往不利,而是具有较强的周期性。这一点,从涪陵榨菜的历史上可以得到充分印证:

07-08年受上游天气影响减产,成本上行下公司被动提价,终端从 0.5 元提升至 1 元, 但终端消费能力较低,提价困难,提价后销量下滑较为严重。

2009-2012 年,公司通过“缩包装”提价,缩减每包含量这种提价本质上是利用消费者对于量的不敏感来提高毛利率,在相同销售收入的情况下,实际成本减少。但敏感的消费者会发现购买的产品不再“实惠”,减弱消费需求。而经销商实际利益没有改变,不能激发渠道积极性。

以史为鉴,涪陵榨菜本轮提价红利周期已经结束,其业绩下滑、均值回归属于周期的必然。

未来空间还有多大?

调味品市场结构大概可以分成以下几类:

基础调味品:即家庭日常所必须的,最常见的调味品,如盐、酱油、醋、味精等;

复合调味品:指在基础调味品上再给彩色增加风味,如香辛料、十三香、浓汤宝等;

佐餐调味品:指消费者可以在主菜之外食用的,区别于一般调味品,可以直接食用,有替代或者部分替代菜肴的功能,如榨菜、泡菜等;也可以作为调味品食用,如老干妈、饭扫光等。

佐餐调味品种类繁多,各地由于饮食习惯不同,差异较大,常见的以酱腌菜和辣椒酱为代表。

根据调味品协会统计数据,我国酱腌菜的总量规模在450万吨左右,其中酱菜50万吨,榨菜100万吨,泡菜200万吨,其他新兴蔬菜制品100万吨。2016年我国辣椒酱产量达500万吨,市场规模超350亿。

粗略估计,整个佐餐调味品市场容量将近千亿,涪陵榨菜2018年出厂吨价为1.3万元/吨,因此榨菜行业规模在100亿左右。

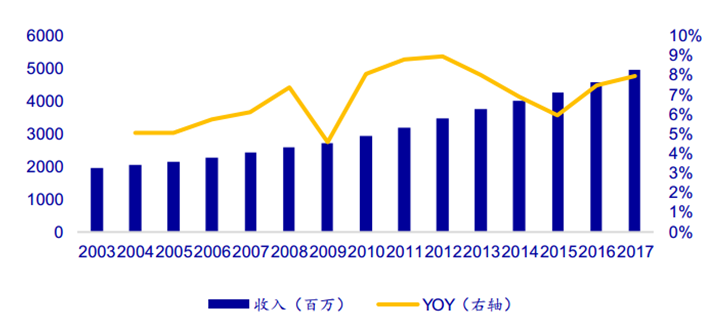

根据欧睿数据,从2003年到2017年15年间,包装榨菜行业收入规模从19.62亿增长到49.72亿,年华复合增速6.9%。以此估计包装榨菜占比在50%左右。

目前市场上仍然存在一定的散装榨菜,但伴随着居民消费水平提升,包装榨菜将对散装榨菜形成替代。

图:包装榨菜收入规模保持稳步增长

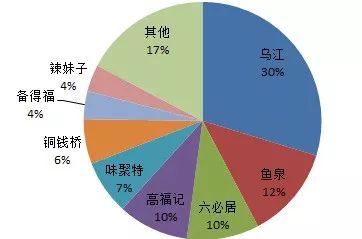

包装榨菜则凭借品牌力,集中度越来越高。2008年CR8(行业前8)为60%,而到了2017年CR8集中度已经达到80%。大部分品牌市占率均有所提升,乌江榨菜市占率提升了8个点,其他品牌市占率提升在1-3个点。

图 2017年各品牌包装市占率,点击可看大图。

未来增长空间主要来自于市占率的提升和包装替代散装两方面。

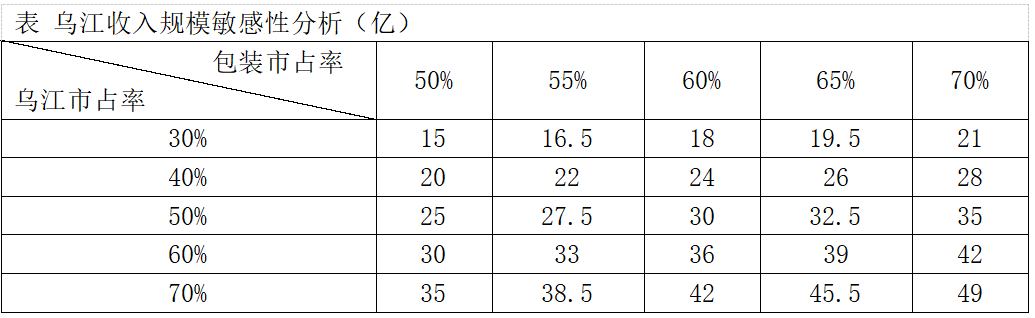

假设市场规模保持在100亿(出厂口径),通过包装替代散装的比例和乌江在包装市场的市占率做敏感性分析,如果不继续替代散装,乌江市占率达到50%也仅有25亿的规模,相比目前19亿的规模有30%的空间。

而如果包装替代散装的比例提高到70%,涪陵榨菜市占率也达到70%,其营收规模会达到50亿,还有2倍左右的空间。

(点击可看大图)

无论在包装市场市占率达到70%,还是包装榨菜替代散装榨菜达到70%均有一定难度,未来榨菜消费量将逐渐接近天花板。

对于涪陵榨菜而言,开发新产品,进入其他佐餐领域是未来的增长点,公司也确实开始进入泡菜、榨菜酱油等领域。

定价权逻辑会长期存在

从行业空间来看,未来销量增长不会太快,所以唯一的疑惑就是未来还能否持续提价?从榨菜的消费属性和竞争格局来看,未来仍然能够持续提价。

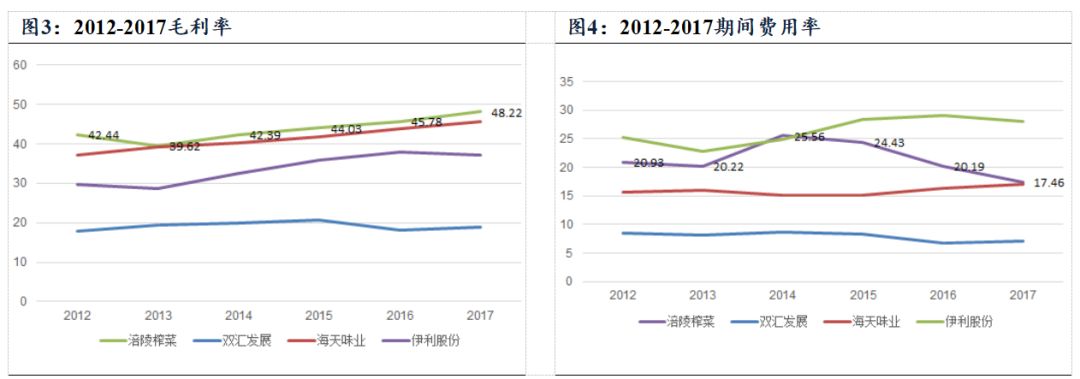

定价权取决于供给方的竞争和需求方的差异化程度。从下图可以看到2017年涪陵榨菜取得了48%的毛利率,显著高于肉乳制品行业,甚至高于同为调味品的海天味业,这体现出榨菜行业的高定价权。

(点击可看大图)

而期间费用率逐年降低,2017年17%左右的期间费用率与海天味业接近,高于肉制品但显著低于乳制品行业,这说明调味品行业竞争较为缓和。

故而从中可知,榨菜的定价权来自于行业竞争程度较弱,下游差异化需求较大和日常消费较低。

相比于肉制品行业极为分散的格局,榨菜的集中度较高,因此价格竞争并不激烈。相比于乳制品双寡头激烈的促销价格战,调味品竞争较为缓和,费用较低。

主要原因是榨菜相比于乳制品差异化更强,乳制品基本属于同质化产品,再加上消费群体众多、购买频次高、日常消费支出高等特点,导致竞争非常激烈。

而消费者对于榨菜的要求主要来自于口味、卫生质量,并且榨菜日常消费支出较低,消费者价格不敏感,因此价格竞争并非竞争的主要形式。

长期来看,调味品行业的竞争格局不会有太大变化,产品竞争的着力点将是口味、质量和渠道,榨菜(开胃菜)开支在食品饮料开支中的占比仍将非常小,消费者对价格长期仍将不敏感,因此提价权将长期成立。

虽然定价权逻辑长期成立,但对于中短期内的提价策略仍须高度警惕。

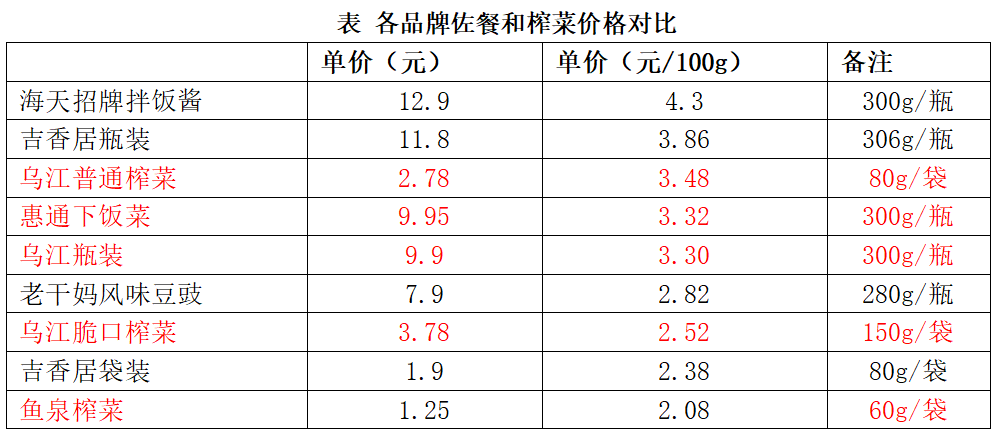

从价格相对值上看,乌江比鱼泉贵70%,但实际值仅贵1元钱,在品牌和口味有差异的情况下,消费者价格敏感度不高。

但根据前文所述,提价必须在居民消费水平支持和渠道动销支持的基础上才能获得较好的效果。而本轮周期较为频密的提价次数,已经在一定程度上透支了未来一个时期的提价空间。

(点击可看大图)

总结:投资涪陵榨菜须因循提价周期

从长期的角度来看,榨菜的销量增速放缓,但提价能力会继续保持,收入增速能够维持在10%左右。

目前公司榨菜收入占比85%左右,榨菜增长逐渐见顶,公司需要继续找到新的增长点。未来可以通过研发新产品进入其他品类,或者通过外延并购的方式进入其他调味品领域。

今年业绩下滑后市场将重新审视涪陵榨菜的价值,其估值回归到合理水平将会有一个过程。

从阶段性的投资角度来看,成功的提价周期是较好的投资机会。公司上半年销量增速较低,主要是本来提价带来提价红利和渠道红利已进入尾声。

虽然目前市占率已经较高,但未来仍有可见提升空间,在居民消费能力支持和渠道利润保证的情况下,仍然会出现下一个提价周期。

不过鉴于目前正处于渠道红利释放结束的阶段,在均值未回归到合理区间之前,只宜观察而不宜下手。

最后必须要指出的是,即使未来涪陵榨菜再度迎来量价齐增,鉴于距离市场容量天花板更近,其成长性亦将弱于过去。

Newseeders 合作伙伴

Newseeders 合作伙伴