三星危矣,尚能饭否?

韩国三星公司最近日子很不好过。

由于历史遗留问题,以及长期存在的高科技产业竞争,韩日两国关系急速降温。作为施压手段,日本从7月1日起把韩国从进口日本高科技产品的“白色清单”中剔除,限制对韩国出口用于生产制造存储芯片和高端电视屏幕和智能手机显示屏必不可少的三种关键化学材料。

这可让三星等韩国企业慌了神。

半导体和显示器是韩国的核心产业。长期以来,以三星为代表的韩国企业过于注重应用技术的研发,轻视对上游基础环节的研发投入,形成了对日本上游供应商的依赖。

由于半导体生产工艺中使用的化学材料无法长时间保存,三星一般都是小批量进口,只保留两三个月的库存,一旦日方延长出口批准程序,原材料将很快“断供”。

面对停工危机,三星“太子”李在镕也坐不住了,急忙跑到日本,马不停蹄拜访各供应商大佬,求爷爷告奶奶,总算是通过从对方境外工厂进口等手段,采购到6-10个月的备货。而日本的出口限制来得也没有先前想象中那般严厉,三星暂时渡过了一个难关。

可即便如此,三星半导体及面板业务所承受的压力,丝毫没有减轻。

01

内外交困

三星的半导体业务,前面在和台积电激烈竞争,后面还有中芯国际虎视眈眈;显示面板业务则有京东方、松下的竞争,都是劲敌。

在半导体芯片领域,过去几年国际内存芯片价格大涨,三星稳居全球半导体芯片市场份额第一宝座。可这两年全球半导体市场供应过剩,大企业对数据中心建设的投资也在下降,导致芯片价格一直下跌。以DRAMeXchange统计来看,8Gb DDR4芯片的价格已经从去年9月的8.19美元跌至如今的3美元。

这极大影响了三星半导体产品的销售业绩,2018年四季度,其内存芯片业务营业利润同比跌幅高达31%。

这直接影响到财报的表现。

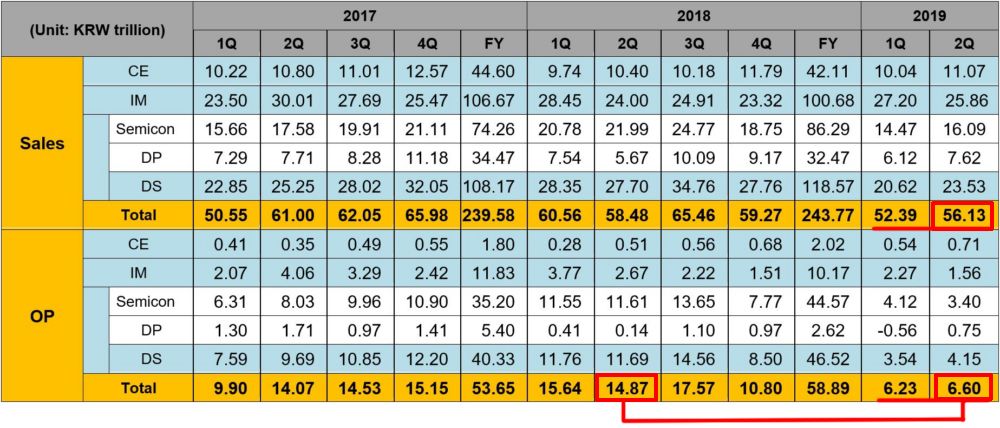

今年1-3月,三星的营收和利润分别下滑了14%和60%,一举创下过去四年最大跌幅。在截至6月的第二季度,三星总营收56.13万亿韩元(约合3272亿元人民币),同比下滑4%;6.6万亿韩元(约合385亿元人民币)的营业利润较去年同期暴跌55.6%,形同“腰斩”。

三星的两大主营业务——芯片和手机均表现惨淡,其中半导体业务二季度营收16.09万亿韩元,营业利润3.4万亿韩元,虽然仍是三星最大盈利来源,但与去年同期11.6万亿韩元的利润相比锐减71%,甚至比一季度的4.12万亿韩元还下滑了17%。

(来源:三星2019年第二季度财报)

过去几年,三星连续录得创纪录的营收和利润增长,一度被认为将引领韩国经济进入新的增长阶段。可这个势头在去年底突然终结,算上2018年第四季度,三星已连续三个季度数据大幅下滑,给它的未来蒙上了厚厚的阴影。

02

三星手机受阻

手机是三星各业务板块中受关注度最高的,也是三星在全球树立品牌形象的“杀手锏”。

但从2016年开始,这块业务就遇到增长瓶颈。2017年三星手机的营收只比上一年略微增长,到2018年更是严重衰退,第四季度的净利润甚至同比下跌了38%,2018年全年的营收和净利润已经比2016年还低。

最要命的是,在中国这个全球手机出货量最大的市场,三星已经溃不成军。

三星手机在中国有过非常辉煌的历史。2013年,其市场占有率一度高达 20%,几乎每五人就有一人在用三星。虽然第二年它被小米超越,但也还有5800万台以上的销量,风头远远盖过了华为。

仅仅过了5年,到 2018 年三星手机在中国市场的销量已经缩水至334万部,市占率低至 0.8%,可谓惨淡之极。据市场调研公司Strategy Analytics的数据,今年二季度,三星手机的出货总量只有70万部,仅仅0.7%的市场份额,几乎从市场彻底消失。

与之形成鲜明对比的是,本土智能手机的市场份额和出货量不断上升,今年二季度,华为出货3730万部,市场份额达到37.3%,稳居第一;OPPO、vivo和小米分别以19.7%、18.5%和12%的市场份额,排名二至四位;苹果出货量620万部,排名第五。

由于市占率不断缩水,三星不得不把在华手机制造业务向印度、越南等地转移,有消息说,作为在华最后一家手机工厂,三星惠州厂正进行最后的清算工作,并在帮助员工找新工作,工厂最快9月关闭。

是什么让三星手机失去了中国市场?

电池爆炸门导致的信任危机?不能说没有这个因素,但整体来说三星手机质量还是很不错的,就连不少华为员工用的也是三星手机。

是因为人工成本越来越高么?这不是三星一家面临的问题,似乎也说不通。

究其原因,恐怕还是因为它在高端市场败给了国产手机。

从多年前开始,三星在中国就一直走高端路线,避免在它不擅长的低端市场与本土品牌交锋。这几年,华米OV等国产厂商迅速崛起,各种技术不断更新迭代,在高端产品线上开始与三星短兵相接,并渐渐占得上风,让三星没有还手机会。

Counterpoint 的数据显示,到2019年第一季度,国内智能手机市场售价在600-800美元价格区间(约合人民币4100元-5500元)的手机,华为的市场份额已经达到48%,苹果37%。至于800美元以上市场,目前还是苹果一枝独秀。

高端干不过苹果、华为,中低端又无力跟本土品牌竞争,三星只能眼睁睁看着自己一点点丢掉中国市场,早晚彻底退出中国。

这给三星带来了一连串负面影响。

与其他安卓手机生产商往往从外部购入零部件进行组装生产不同,三星手机的很多核心零部件,比如处理器、内存&闪存、AMOLED屏幕、照相芯片、射频集成电路、调制解调器以及物联网芯片等,用的都是三星自家半导体产业链的产品。这使得内部供应的元器件成本能够占据一台三星手机总成本的2/3.

当手机业务在中国市场严重萎缩,三星整个半导体供应链不可避免受到影响,集团盈利水平也被拉低。

更关键的是,中国作为全球最大手机市场,也在影响着全球手机产业格局的技术迭代和设计潮流。一旦离开了这个最重要的“竞技场”,三星手机的创新、进化势必将遭到持续削弱。

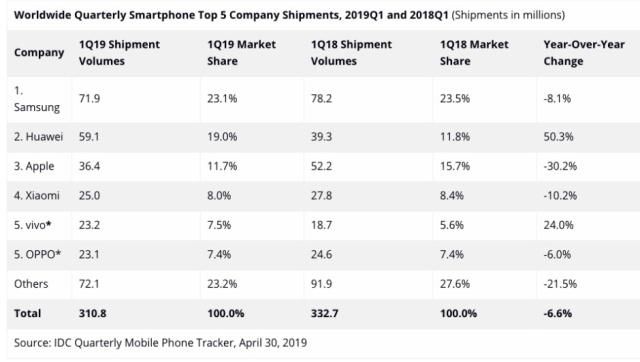

当然,从全球范围来看,三星还是市场占有率第一的手机厂商。IDC数据显示,今年二季度,三星以7550万台(市场份额22.7%)的出货量继续领跑,且相比去年同期还有5.5%的上涨。而2011年以来,三星始终占据全球手机出货量榜首。

但在华为的紧紧追赶下,三星的领先优势已经没有那么明显,很难说其全球龙头地位还能维持多久。

但在华为的紧紧追赶下,三星的领先优势已经没有那么明显,很难说其全球龙头地位还能维持多久。或许正是急于拉开与后面追赶者的距离,三星今年匆匆推出折叠屏手机Galaxy Fold,只可惜在测试阶段就翻了车,非但没有提高自身高科技品牌形象,反而加深了消费者对三星技术的不信任。

当然,5G的到来以及折叠手机的兴起,或将推动高端机的增长,给了三星更多的机会,但在群敌环伺的中国市场,它恐怕很难改变现在的尴尬局面。

03

什么是三星的根本性危机

实际上,对自身产业布局的脆弱性,以及它可能带来问题,三星并非毫无预见和行动。

2018年8月,三星提出了未来战略规划,宣布将于2020年前投资25万亿韩元(约220亿美元)发展人工智能(AI)、5G移动技术、物联网(IoT)、车用电子零件和生物制药等新业务,进一步带动未来的成长。而包括资本支出、研发支出在内的总投资金额将达到180万亿韩元(约合1600亿美元)。

这个规划提出要增加对现有基础科学的投入,将三星全球AI中心的研究员扩充至1000人,并加码投资5G芯片组及相关设备,力图成为先进技术的市场领导者和电子元件龙头制造商。生物制药方面,则继续研发和制造特制药和生物彷制药,以对抗慢性病和难以治愈的疾病。

三星这个战略规划不可谓不宏大,可问题是,AI、5G、IOT等能成为它新的业务增长点吗?

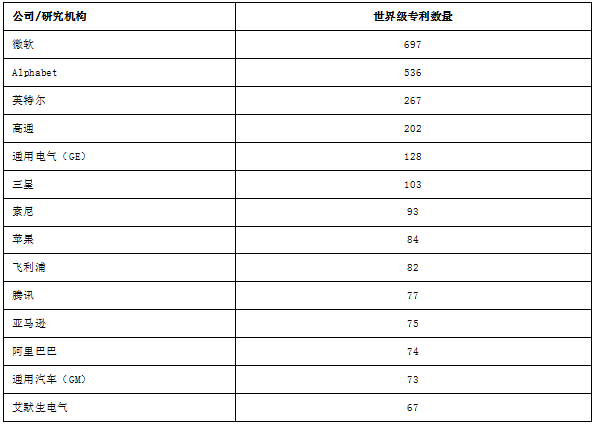

三星预期AI技术带来的创新,将掀起产业转型的浪潮,这个判断是正确的,但它在这个领域的技术基础并不牢靠。

根据德国EconSight公司发布的《AI是一项关键技术,更是促进技术进步的驱动力》报告,2010年至今,全球范围内的顶级AI技术专利,微软、谷歌、英特尔、高通、通用电气占据了专利拥有量排行榜的前五名。三星的AI专利数量仅有103项,优势并不明显。

在5G领域,在2018年的战略规划中,三星提出要在电讯设备和手机两个方向同时对华为发起冲击,并在2020年“夺取全球20%的市场份额”。

三星也确实加大了对5G的投入,并借美国打压华为的机会,率先在韩国本土和美国市场实现了5G商用网的落地,但三星在亚洲、欧洲获得的5G建设合同少之又少。反观华为,已在亚非欧三大洲获得数十个5G建设合同,5G基站出货量超过15万台,而且随着中国5G商用,华为的领先优势还会继续扩大。

至于IOT,早在几年前,华为、小米、OV等已经推出各自的5G+IOT战略,提出了自己的智能家居、物联网标准,并开始形成完备的生态体系。

而三星手机在中国市场的败退,以及在欧洲和新兴市场面临的中国厂商的竞争,有可能导致三星在5G时代物联网、智能家居等关键入口的竞争当中失去优势(毕竟智能手机目前依然是5G时代物联网最重要的节点设备),严重影响三星寄以厚望的5G+IOT战略布局。

因此说,AI、5G、IoT等新兴产业短期内还难以成为三星新的增长点,未来还需要深度挖掘行业机会,并进行大手笔的投资并购。而眼下,三星集团上上下下的工作更多集中于解决眼前的燃眉之急,暂时无暇关注对未来增长动力的探索,而这可能让它在打造未来业务新引擎方面落后于人。

这或许才是三星的根本性危机。

节点财经 合作伙伴

节点财经 合作伙伴