拼多多2019年营收301亿元,你贡献了多少?

拼多多的迅猛增长仍在继续。

北京时间3月11日晚间, 拼多多(NASDAQ:PDD)在盘前发布了该公司截至2019年12月31日的第Q4及全年未经审计财报。财报显示,2019年全年实现营收301.4亿元,较上一年同比增长130%;非通用会计准则下(NON-GAAP),平台Q4经营亏损13.4亿元,对比上一年同期为21.1亿元,对比Q3为21.2亿元,同比、环比均大幅收窄。

用户数据方面,截至2019年底,拼多多年活跃买家数达5.852亿,单季度净增4890万,较上一年同期净增1.67亿。2019年Q3及Q4两个季度,拼多多活跃买家数净增1.02亿,全网全域用户的覆盖率仍在提速增长。

这一切的增长,源于拼多多对流量的独特驾驭之法,从大家熟悉的“砍价”到“种树浇水”再到如今的“多多爱消除”,拼多多对于流量粘性和流量裂变的理解出类拔萃。

财报发布后,截至当日收盘拼多多股价报收35.06美元/股,下跌6.98%。

挑战下的增速

据国家统计局公布的数据显示,2019年,中国网上商品零售额为106324亿元,同比增长16.5%。

而拼多多的财报显示,2019年第Q4平台实现营收107.9亿元,相比上一季度增加30%。对比来看,在万亿体量的基础上,拼多多的增速领跑行业。

在用户数上,截至2019年底,中国三大电商平台中,阿里巴巴年活跃买家数为7.11亿,拼多多年活跃买家数5.85亿,京东年活跃买家数3.62亿。过去的一个季度里,三大电商平台的单季净增用户分别为1800万,4890万和2760万,拼多多继续维持较高增速。

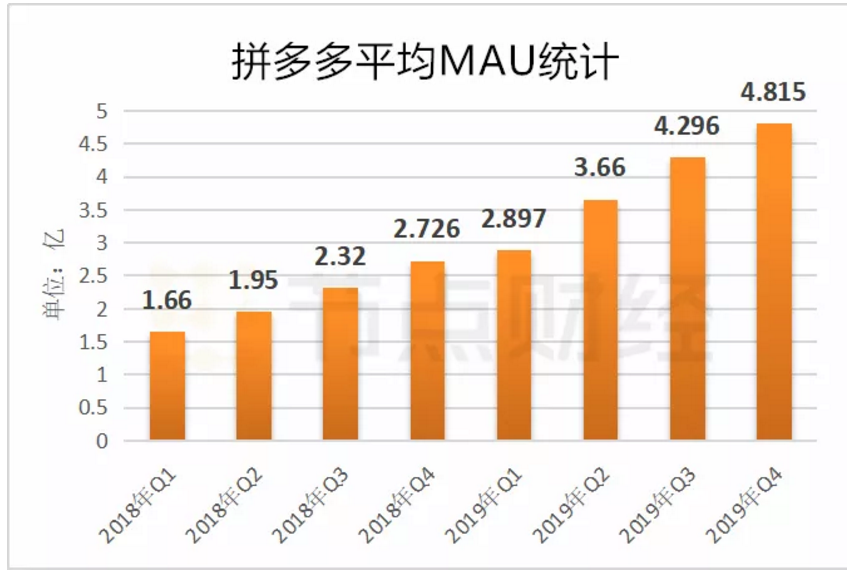

拼多多用户粘性也不断攀升,Q4拼多多APP平均月活用户数达4.815亿,单季度净增5190万,较上一年同期净增2.09亿。2019年Q3及Q4两个季度,拼多多月活跃用户净增1.16亿。

基于用户规模与活跃度的强劲增长,拼多多活跃买家的年平均消费额进一步增长至1720.1元,较上一年同期的1126.9元增长53%。

可以看出,拼多多的快速发展离不开用户数的高速增长,那么拼多多何以在流量几乎见顶的互联网时代取得这样的增速呢?

首先,拼多多依靠微信切入“电商边缘人群”,避开流量争夺的核心战场,大大降低获客成本。相比之下,淘宝、天猫的月活跃用户在8亿左右,这些是较成熟的电商用户,是兵家必争之地;而微信的月活跃用户超过10亿,其中覆盖了2-3亿平时不用淘宝的人,拼多多一上来就瞄准了这群人。

腾讯2016年首次投资拼多多,截至目前已经成为拼多多第二大股东,为拼多多提供了包括微信支付页面入口、微信分享等在内的各类流量支持。拼多多依靠微信平台以及自身的性价比定位,以社交化的形式成功触达并激活了下沉市场的“电商边缘人群”。据国金证券的研报显示,2017-2018年,得益于微信的流量支持,拼多多APP通过外部链接跳转进入的流量占比在50%以上,同期京东在30%左右,而淘宝、天猫仅为15%。

其次,通过社交裂变,放大单次获客的价值。在流量昂贵的年代,很多垂直电商烧钱至死,很重要的一个原因是无法实现留存,即高昂的成本引来一个用户,交易一次之后就流失了。拼多多模式下,一个用户通过社交分享,可以引来更多用户,这样一次获客可能带来数倍的价值。而在社交关系的信用背书下,用户对新平台的不信任感被大幅降低,“拼单”用户在购买到质优价廉的产品后,信任度可能进一步提升,成为下次“拼单”的发起者,吸引更多用户,放大获客的“滚雪球”效应。

最后,游戏化的互动设计契合下沉市场用户“价格敏感、时间不敏感”的消费特性。拼多多以“砍价”和“找便宜”作为契合用户的核心痛点,消费者最终炫耀的是自己能够以多么低的成本买到商品,购物过程非常适合对价格敏感、时间不敏感的下沉市场用户。除此之外,拼多多还主推多种互动游戏,比如多多果园、多多爱消除、砍价免费拿、天天领红包等,增加了粘性。

数据来源:拼多多历年财报

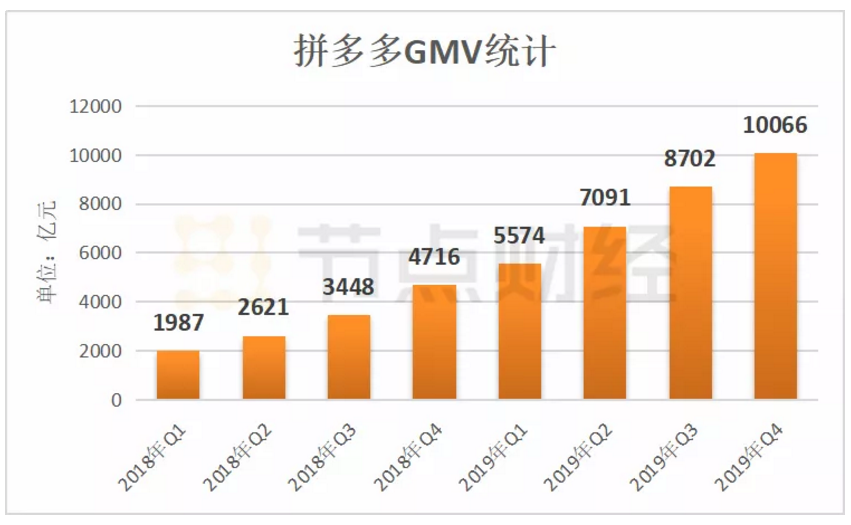

为了促活,2019年6月拼多多开启“百亿补贴”活动。数据显示,2019年拼多多年共卖出了超过200万台苹果手机,而这些手机均是以全网最低价销售,拼多多平均为每台手机补贴了超过500块钱。大量补贴投入很快体现到了交易额上,2019年Q4拼多多GMV达到10066亿元,较上一年的4716亿元同比增长113%。

一套打法下来,拼多多将陌生用户变为熟客,再将熟客变成常客。拼多多战略副总裁九鼎在本次财报发布后的电话会议上提到“ 拼多多营销支出的投资战略重点依然是加强用户的认可度、用户粘性和信任度。拼多多对于营销支出没有一个固定的预算,只要达到了ROI(投资回报率)的目标,拼多多会继续加强在营销方面的支出。”

拼多多究竟是卖货还是卖流量?

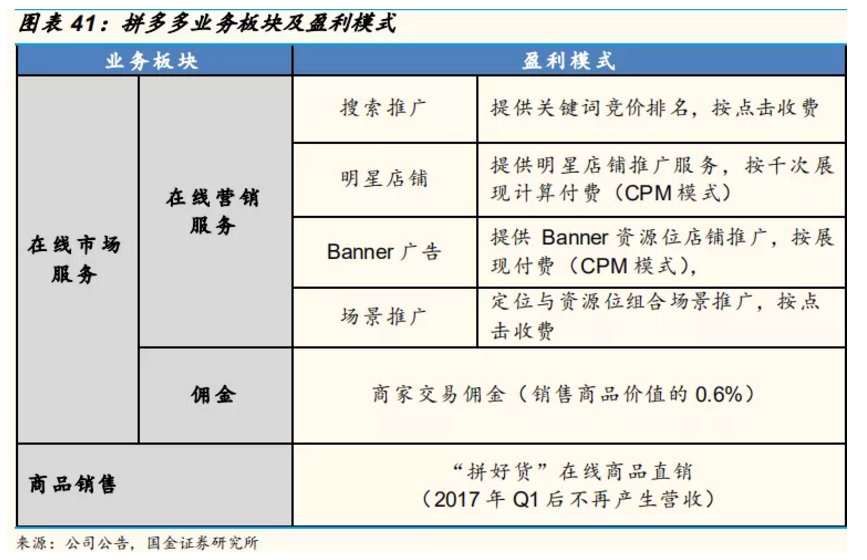

拼多多本质是平台模式的电商,但如果大家以为它靠卖货赚钱就大错特错了,它的盈利主要靠向商家收取营销服务费和佣金。

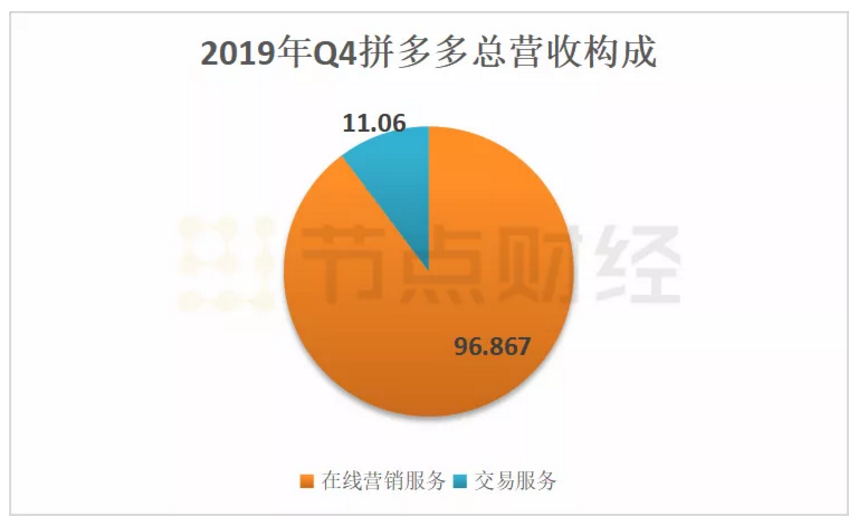

2018年拼多多实现营收131.20亿元,其中在线营销服务收入115.16亿元,占比88%;到了2019年Q4,在线营销服务收入96.867亿元,占比进一步提升到89.7%,相比之下,真正的交易服务费收入只有11.06亿元。

资料显示,拼多多营销服务变现工具包括CPS多多进宝、CPC竞价推广、CPM竞价推广和CPT展示广告等。这一点和淘宝有点像,淘宝以搜索为核心、推送为辅助,侧重于满足长尾个性化需求。而拼多多主要走“爆款推送”模式,希望更加高效地聚集用户需求,通过集合的形式反馈给商家。

具体来说,拼多多的流量营销生意可以分为四类。第一类是搜索推广,通过搜索界面里的商品排名顺序来向商家引流收费,一般关键词搜索页面的第1、7、13、19等位置,每隔6个商品有一个推广广告位。商家通过关键词竞价获得排名,综合排名=关键词质量分×关键词出价,其中质量分是衡量关键词与商家推广信息及用户搜索意向相关性的指标,代表着推广效果好坏。与阿里类似,平台按点击进行服务收费,单次点击收费=(下一名出价×下一名质量分)/自己的质量分+0.01 元。

第二类是向明星店铺收费,商家成功申请品牌词、提交创意,在审核通过之后,可以创建明星店铺推广计划。通过系统的计算,店铺将会在所申请的品牌词和相关关键词的搜索结果页获得展示机会。考虑到店铺资质的影响,该功能仅针对旗舰店、专营店和专卖店开放。不同于搜索推广的按点击付费,明星店铺按千次展示出价计算费用(CPM付费模式),每千次展现出价一般为20-300元。

第三类是Banner广告收费,凭借优势资源位,以图片展示为基础,精准定向为核心,帮助商家实现店铺和单品的推广,主要推广位置是APP首页Banner轮播图的第二帧、第三帧。针对店铺和单品,广告主可以制定个性化推广创意,通过创意展示吸引流量。该服务按千次展示出价计算费用(CPM 付费模式),按展现付费,点击不扣费,每千次展现出价一般为10-300元。

第四类是场景推广,通过定位与资源位的组合场景推广,按点击收费,与上面的Banner收费相似。

通过这样一套流量变现模型,拼多多的货币化率已经从2018年Q1的1.60%提升到2019年Q3的3.0%,看起来流量生意似乎越做越好。

为了吸引商家,拼多多不得不持续增加投入,2018年Q4拼多多市场营销费用60.24亿元,到了2019年Q4这一数字变为92.73亿元,同比增长53.93%。

同时拼多多还推出“新品牌计划”,在一定范围内倾斜流量、推荐位资源,以增加商品曝光度、支持品牌化建设,帮助品牌更有效触达消费者。

根据拼多多的规划,2020年“新品牌计划”有望扶持1000家各行业的工厂品牌,这将成为拼多多有别于其他竞争对手的长期差异化看点。

总 结

中国电商经历了20年发展,规模已经达到全球第一,并逐渐衍生出“卖流量”和“卖货”两种商业模式。

从商业本质来看,阿里类似购物中心,做的是“卖流量”的商业地产生意,向商家收取广告费和佣金;拼多多类似小商品城,商业模式和淘宝类似,不同在于借助腾讯攫取了阿里触及不到的下沉市场流量池;京东则为更类似商超的零售商,主要赚取商品进销差。

凭借微信10亿用户基础和社交裂变模式,拼多多一路狂奔进入行业TOP3。券商分析师认为,拼多多的短期看点是通过“百亿补贴”提升平台信任感,提升5亿存量用户的客单价,并获取上线城市增量用户;长期来看,拼多多只有走出有别于淘宝的差异化路线,才能长久屹立于市场,C2M和新品牌计划可能是差异化发展的主要看点。

国盛证券在最新发布的研报中也分析称,拼多多目前在商业模式和公司竞争力等方面,相对于国内主要竞争对手,主要存在两方面短板。一是拼多多的模式成本高于阿里京东,其商品流通全链路的成本高于阿里京东10%左右;二是拼多多在现有模式下未来很难向上突破高价值商品,补贴的用户倾向流失。

此外,国盛证券还建议拼多多未来适当做“减法”,缩减在推升规模扩张方面的资源,并将资源投入到降低全链路成本的工作中。

节点财经 合作伙伴

节点财经 合作伙伴