蓝光发展:千亿销售额存“猫腻”

混迹地产圈,大佬们都遵循着这样一条生存法则:千亿才是硬道理,规模决定发言权。小而美?不存在的。只有足够大,越来越大,才能活的更好和更久。

基于此,奔向千亿就成了行业大佬们墨守的一条陈规。

早在2013年,川派房企蓝光发展(600466)的掌舵人杨铿就喊出“九年千亿”的目标,2018年蓝光发展破千亿的说法甚嚣尘上,但最后因销售额855亿元未达标,被挡在了“千亿”大门之外。

2019年,蓝光发展终于“梦圆千亿”,1015亿元的销售额让其成功翻越“千亿生存线”。不过,仔细品品,这千亿销售额中也是暗藏“小猫腻”,徒有虚名而已。

/01/

千亿销售额

30%来自联营、合营公司

蓝光发展近年来的激进有目共睹,如果将其画成一条曲线,那是相当陡峭了。

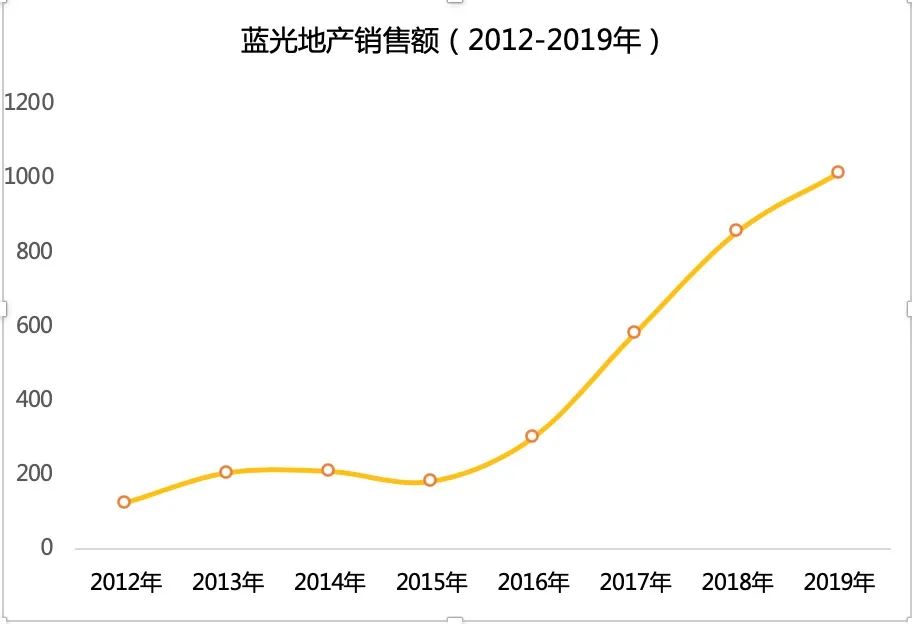

2012年至2014年,蓝光发展房地产业务销售额分别为125亿元、206亿元和210.1亿元,复合增长率不到30%;2015年借壳迪康药业登陆资本市场后销售额开始蹭蹭往上飙,2015年-2018年,其全年销售额分别为183亿、301亿、582亿、855亿元,年复合增长率达到67.2%,尤其是2017年,同比增长率一度高达93.35%,几近翻番。

数据来源:公开市场资料

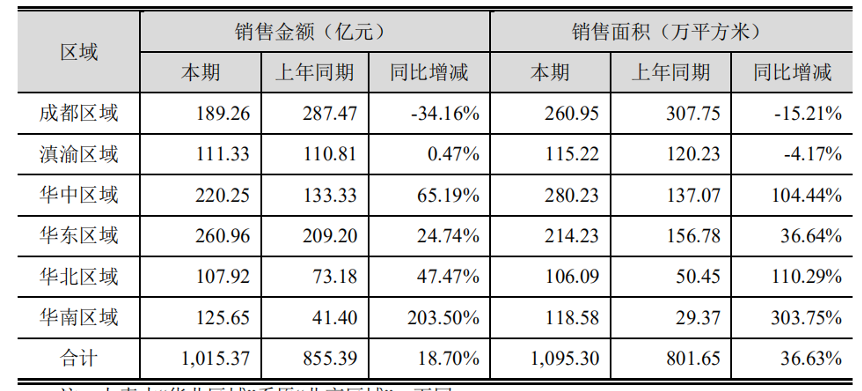

2019年,蓝光发展房地产业务实现销售面积1095.30万平方米,同比增幅 36.63%;实现销售额 1015.37 亿元,同比增幅18.70%。1-12 月,公司自有项目新开工面积 866.93 万平方米,竣工面积 515.82 万平方米。

相较前几年的高歌猛进,这个增速显得后劲不足。分区域看,大本营成都区域已然“失速”,2019年的销售金额只有189.26亿元,较上年同期大跌34.16%,销售面积同比减少15.21%,成为蓝光发展六大区域中唯一“双减区域”;而较早布局的滇渝区域,同样表现不佳,销售金额微增0.47%,销售面积减少4.17%,几乎陷入停滞。

图源:蓝光发展财报

还有一丝尴尬的是,虽然踩线跨入地产“千亿俱乐部”,其实蓝光发展并没有完成2019年初锚定的1100亿元销售目标,并且有相当一部分销售额来自合作开发项目。

据蓝光发展公布的数据,其在2019年合并报表的权益销售金额为715.40亿元,在全口径销售额中的占比为70.46%,也就说有近300亿元销售额由合营和联营公司贡献。跟全口径销售额相比,权益销售额更能够真实反映出房企的资产实力和资金运用水平。

同时,公司亦在财报中表示,2019年自有项目的新开工面积未达到计划,主要原因系公司根据市场及行业情况进一步加大了项目的合作开发。

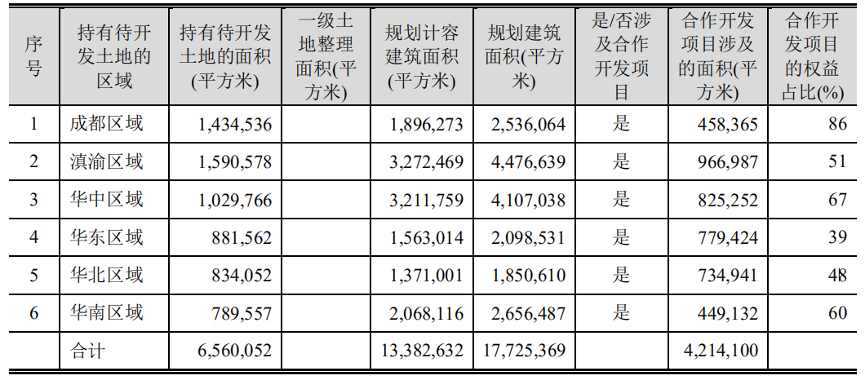

节点财经关注到,截至2019年末,蓝光地产持有待开发土地区域中,无一例外都属于合作开发项目,成都区域自身权益占比最高,达到86%,华东区域占比最低,只有39%。

图源:蓝光发展财报

这也从侧面说明,正是靠这些好房友的“互帮互助”,才有了蓝光发展“梦园千亿”的成功。

而随着合作开发项目大量增加,蓝光发展的少数股东权益出现大幅攀升。年报显示,蓝光发展2016年末-2019年末的少数股东权益分别为40.38亿元、45.02亿元、113.34亿元、199.07亿元,4年时间翻了近5倍,远超公司同期净资产的规模涨幅,占权益总额比例为28.82%、23.63%、41.82%、50.89%。2019年其少数股东权益首次超过归属母公司所有者的权益,后者仅为192.13亿元。

由于房地产的结算周期滞后,公司合约销售转化为报表上的营收一般需要等待2-3年时间,基于合约销售增加,市场往往预期公司后续营收增加,但如果公司在其中拥有的权益占比较低,随着销售收入逐步确认,少数股东损益占净利润的比例,将与少数股东权益占所有者权益的比例逐渐趋于一致。

不难想象,未来蓝光发展归母净利润增速有放缓或下滑的可能。

众所周知,房地产是一个重资产重资金行业,规模扩大和负债膨胀通常相伴相生,蓝光发展的负债情况如何呢?

/02/

千亿负债藏秘密

不升反降有技巧

蓝光发展董事长杨铿曾对外公开表示,“企业既要降负债,也要迅速做大规模”。这在房地产行业,几乎是一个违背常识的说法,但令人称奇的是,蓝光发展真的就做到了。

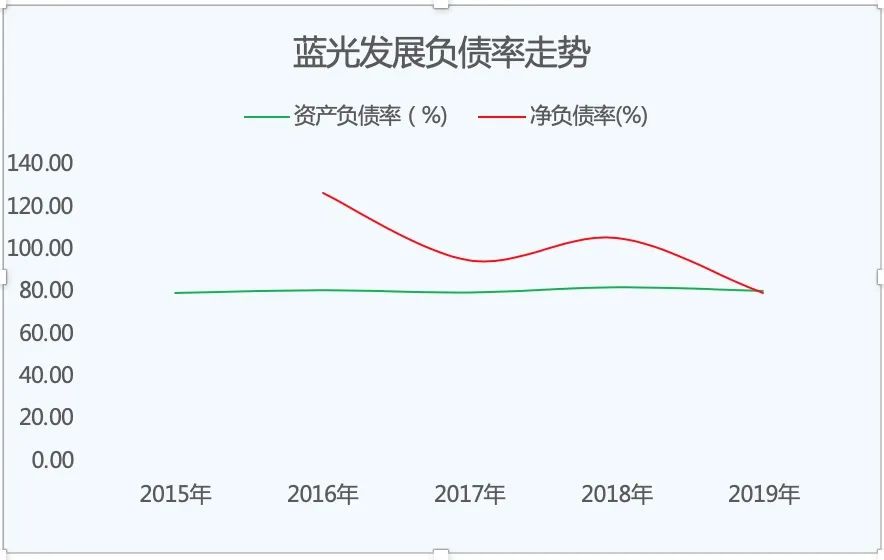

2015年至2017年,蓝光发展的负债总额步步高升,分别为448.93亿元、593.55亿元、761.94亿元,2018年一举突破千亿大关达1238亿元,2019年进一步攀高至1628亿元。与此同时,蓝光发展资产负债率却表现平稳,一直徘徊在80%附近,净负债率则“减速慢行”,从2016年126.72%降至2019年79.20%。

数据来源:公开市场资料

抽丝剥茧,秘密就藏在资产负债表里,在少数股东权益、永续债、长期股权投资三大“法宝”的共同作用下,蓝光发展实现了规模与负债的“平衡”。

1.少数股东权益

如前面所述,蓝光发展少数股东权益大幅增加,2019年已占到权益总额比例超过一半,由于净负债率等于企业的有息负债减去货币资金后与所有者权益的比例,随着非控股权益增加,计算净负债率的分母跟着变大,净负债率自然会有所下降,真实的负债水平或许只有蓝光发展自己知晓。

2.永续债

永续债也是蓝光发展惯用的“法宝”。永续债,又叫无期债券,即没有明确到期日或期限非常长。永续债本质上是一种负债,但在会计处理上,被计入权益工具,起到增厚资产和降低净负债率的作用。

过去几年,蓝光发展大力发行永续债融资!永续债规模由2016年末的7.8亿,上升到2017年末45.53亿,截至2019年末为39.68亿元,如果把这几十亿的永续债计入负债,恐怕蓝光发展的净负债率没这么低吧?

值得注意的是,永续债是一把“双刃剑”,虽然可以降低企业的净负债率,但永续债融资成本要高于一般债务,如长期依赖于此,其利率将越来越高,最终吞噬企业利润。报告期内,蓝光发展平均融资成本8.65%,高于行业平均融资成本。

3.长期股权投资

地产白银时代,合作开发成为潮流,由此涉及到的长期股权投资是上市房企另外一个隐藏债务的“好去处”。

从资本结构角度看,上市房企对于资产负债率较高的子公司,倾向于不并表,否则可能会导致合并报表负债率上升,对信用资质产生不利影响。

2015-2019年,蓝光发展的长期股权投资分别为2.63亿元、9.53亿元、14.11亿元、48.99亿元和65.59亿元,5年时间爆炸性增长了25倍,其主要原因就是联营、合营公司增加。

蓝光发展财报显示,截至2019年末公司合营企业数量12家,联营企业24家。其中有多家蓝光发展持股超过50%以上的联营、合营企业未纳入合并范围,如重庆均钥置业有限公司、宝鸡鼎丰置业有限公司、佛山市禅城区星发陶瓷实业有限公司等。

对此蓝光发展的解释是:“实际与合作方共同控制该公司的经营活动”、“仅作为财务投资人”、“协议相关义务尚未履行完毕”等。

是否有负债被藏匿在这些合营、联营公司中?需要打个问号。

除了规模和负债,蓝光发展多年来坚持,备受资本市场瞩目的多元化战略似已陷入停滞。

/03/

多元化或停滞

维权潮此起彼伏

自上市以来,蓝光发展便一直高调向资本市场讲述自己“人居蓝光+生命蓝光”的双轮驱动战略,并将其列示在每年财报显眼的位置,其中人居蓝光主要指地产开发及物业管理,而生命蓝光主要是3D生物打印和生物医药。

杨铿曾多次公开表达对生命蓝光的重望与期冀,“打造一个以干细胞技术为核心,包括医疗影像云平台、生物墨汁、3D生物打印机和打印后处理系统的一系列3D打印技术体系。”

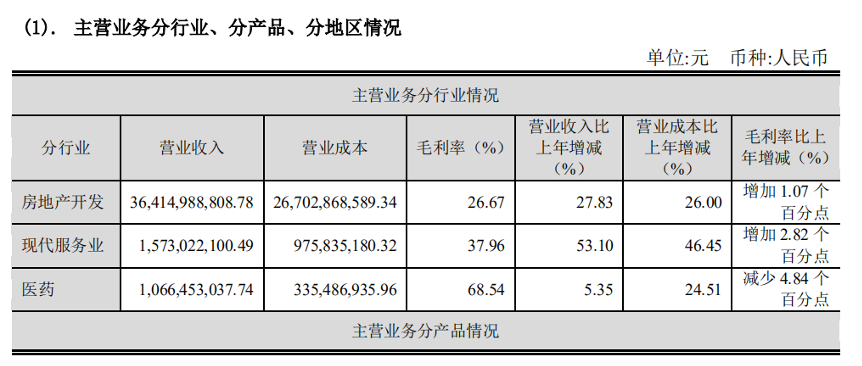

如今五年过去了,仅从财报展示的数据来看,生命蓝光还在原地踏步。2019年,蓝光发展住房地产开发营收364.15亿元,占比92.92%;医药营收10.66亿元,基本和去年10.14亿元持平,占比2.72%,双轮驱动越来越像单轮运转。

图源:蓝光发展财报

甚至在2019年报中,生命蓝光已消失无影,取而代之的是“‘人居蓝光+生活蓝光’的双擎业务模式,高度聚焦住宅地产开发和现代服务业”。

另一边,在追求地产规模的路上狂奔,蓝光发展多地项目因质量问题遭遇维权潮。

2020年1月,西安蓝光公园华府被曝光交房存在不合理问题,包括消防不达标存在重大安全隐患,私自变更承重墙规划,强制征收物业费等。

2019年12月,晋江市蓝光·雍锦府遭拉横幅维权,维权缘由与小区附近高压线迁移,业主子女就读学校未落实,公摊面积与宣传不符,实际套内面积与样板房展示偏差很多等有关。

更早前2018年,维权潮更是此起彼伏,据深蓝财经报道,位于泸州龙马潭蜀泸大道三段的泸州蓝光·长岛国际社区爆发业主维权;蓝光南京首秀项目蓝光公园一号项目出现精装修维权事件;合肥蓝光雍锦半岛有业主反映,南北入户装修标准不一等;成都市龙泉驿区蓝光翡翠澜庭(即蓝光公园华府)在通过验房后发现,房屋竟检查出了几十处问题。

蓝光发展官网,“客户满意是我们的第一目标”这几个字神武赫然;蓝光发展的财报,一再强调要“专注于人类生活的核心需求”。作为一家刚刚跨入千亿级阵营的区域性房企,如何在追求规模的同时兼顾质量,蓝光发展还有很长的路要走。

节点财经 合作伙伴

节点财经 合作伙伴