详解360金融一季报的真实表现

几家欢喜几家愁。疫情给在线教育、线上娱乐等行业带来特殊红利,但也让线下商业遭遇困境。对于金融科技行业来说,疫情的影响可谓喜忧参半。

一方面,2020年一季度受限制出行的影响,线下消费几乎停滞,导致疫情期间消费信贷需求不足,规模明显下降。同时,疫情还使个人收入、还款意愿发生变化,滋生出恶意逃废债,让消费信贷的风险短期内大幅度上升,而疫情期间贷后管理挑战巨大,线下催收很难开展,一些消金产品逾期率明显上升,消费信贷行业承受巨大压力。

另一方面,疫情也加速了行业洗牌,对金融科技的风控、智能、获客等各项能力都形成了严峻考验。监管新规下,由两极分化走向头部独大。

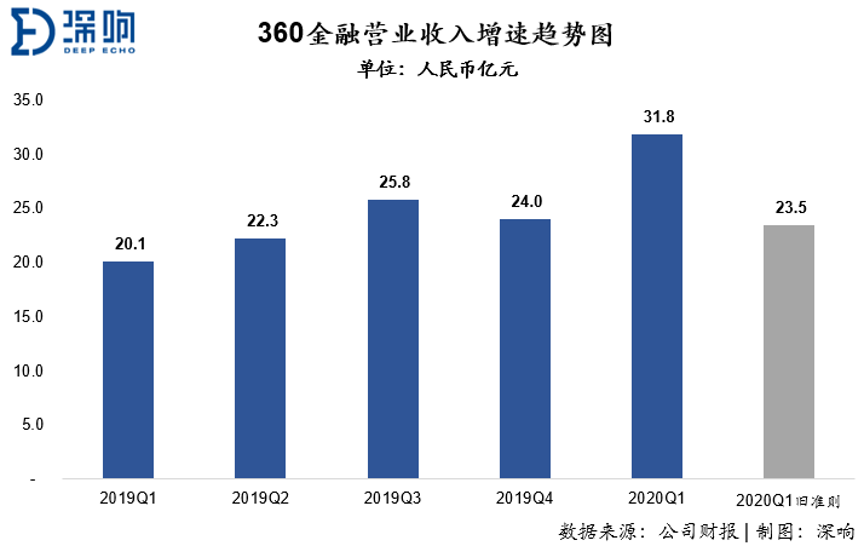

在这样的大背景下,360金融发布了2020年一季度业绩报告。财报显示,360金融一季度取得营业收入31.8亿元人民币,同比增长58.4%;Non-GAAP下净利润为2.56亿元人民币,净利润率为8%。

第一部分:财报详解

这是360金融在应用“ASC 326 金融工具——信贷损失”这一新会计准则后披露的首份业绩报告。

在采用新会计准则后,本季度360金融实现营收31.8亿元人民币,同比增长58.4%;但如果沿用ASC460旧会计准则,一季度公司总收入为23.5亿元人民币,同比增长16.7%。

在新准则下所确认的收入金额发生了比较大的变化,核心在于新会计准则对于贷款撮合过程中所计提拨备金额处理方式发生了较大的变化。

所谓拨备金额是指,公司在向持牌金融机构推荐客户赚取佣金收入的过程中,公司会在取得的佣金收入中预留一部分,作为用户逾期不偿还借款时向金融机构支付的赔偿金。

在旧会计准则下,360金融只能将扣除拨备金额后的佣金部分确认为相关收入,而将计提的拨备金额作为未来偿还金融机构的负债。公司计提拨备金额的过程,是作为一种负债形式存在,并不会影响公司相关损益。

但在ASC326新会计准则下,公司计提的这部分拨备金额以及未来对金融机构的赔付,被要求确认计量为相关的收入和费用。也就是说公司在确认收入时,不再剔除掉计提的拨备部分,而是将所收取的全部金额确认为收入。

而同时,公司基于历史经验及对未来环境判断的基础上,相对应的计提一部分赔付费用。而这也是导致360金融本季度收入大幅增加的主要原因。

本季度,由于将拨备金额从之前的负债调整为确认收入,导致360金融收入增加约8.4亿元人民币。而剔除新旧准则转换这部分影响,公司一季度在旧准则下收入实际为23.5亿元人民币,同比增长16.7%。

除了在收入方面存在较大影响,新准则的应用对公司的盈利性同样产生较大影响。

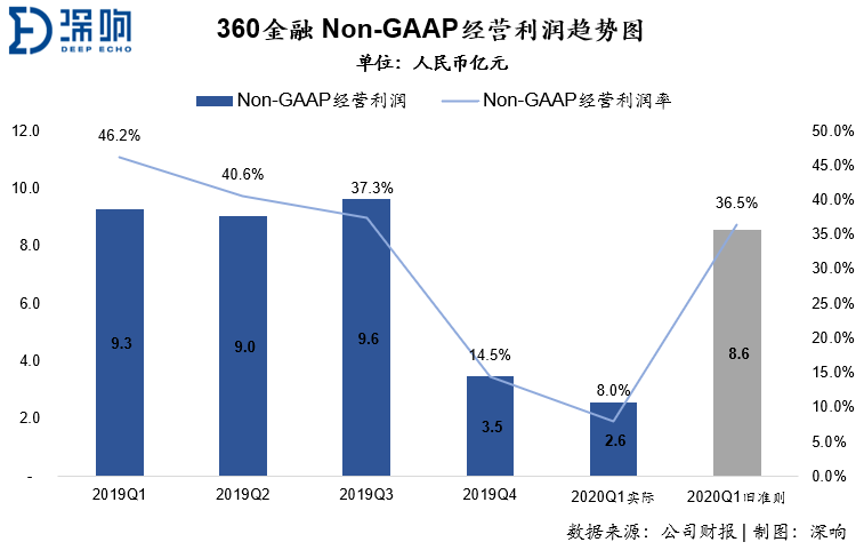

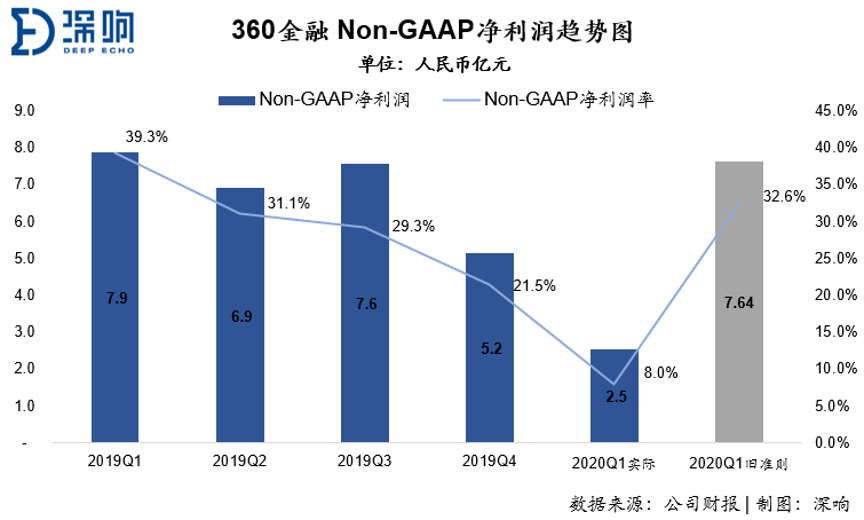

本季度,360金融Non-GAAP经营利润为2.6亿元人民币,经营利润率为8%;同时,公司Non-GAAP下净利润为2.5亿元人民币,净利润率同样为8%,均较去年同期均出现较大幅度下滑。

但实际上,公司盈利能力,在账面数据上出现下滑同样是由于新旧准则转化下,导致拨备金额确认方式改变所导致。

剔除掉新旧准则转换所带来的接近6亿元人民币影响,公司在旧准则下实际经营利润为8.6亿元人民币,经营利润率为36.5%,盈利规模与去年前三季度基本一致。

同样,在沿用旧准则情况下,公司Non-GAAP下净利润为7.64亿元人民币,净利润率高达32.6%,是自2018年底公司IPO以来表现最为出色的季度之一。

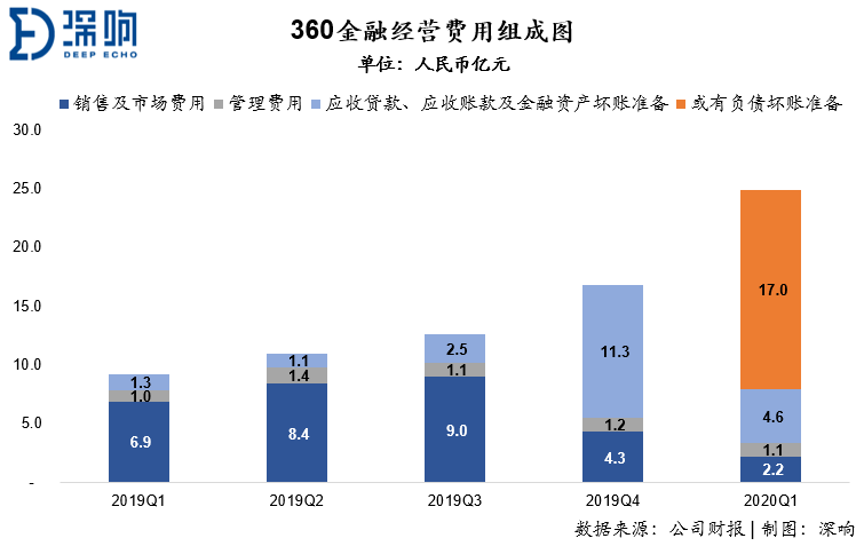

在新准则下,导致公司收入提升,但经营利润反而下降的核心因素是由于公司在新准则下需要一次性计提大量或有负债坏账准备。公司在计提拨备金额相关收入的同时,需要一次性计提大量或有负债坏账准备费用,这就导致在收入规模增加的同时,费用总规模同样变大。

与旧准则下计提拨备金额不影响公司损益不同,在新准则下公司计提的拨备金额要确认为相应的收入及费用。但需要注意的是,新准则要求对于公司确认的拨备相关收入,是要在贷款存续期间递延进行确认的,也就是说要分期确认收入。

而计提的与之对应的预期未偿付损失,是要在贷款发生当期即全额确认为或有负债坏账费用的。这也就导致公司计提收入的增加部分是小于计提的或有负债坏账费用部分的(收入递延,费用不递延),进而导致公司账面盈利能力下降。

一季度,360金融计提的或有负债坏账准备金额高达17亿元人民币,远高于新准则下所增加计提的8.4亿元收入金额。除此以外,公司其他各项经营费用总额则呈现同比下降趋势。

但实际上,所递延确认的收入与对应的或有负债坏账费用仅仅是存在确认时间性上的差异,从用户借款的整个生命周期来看,对于公司总的净利润是不存在任何影响的。

在疫情影响之下,全球经济增长趋缓,市场整体资产质量下降。360金融为了保证公司资产质量,将经营战略更加聚焦在存量客户的运营上,而减少了新客的获取,这也导致公司销售费用大幅下降。本季度公司销售及市场费用为2.2亿元人民币,同比大幅降低68%。

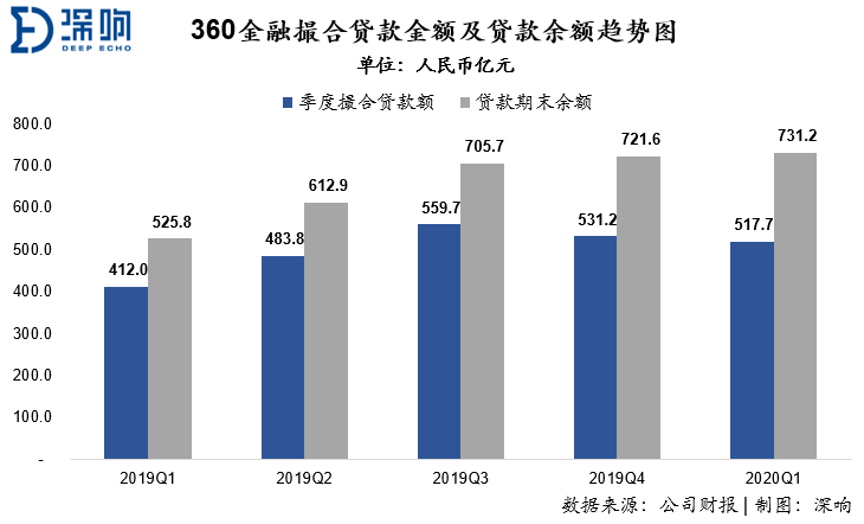

经营数据方面,360金融一季度撮合贷款金额为人民币517.7亿元人民币,同比增长25.6%;但由于公司目前处于应对宏观经济下行主动控制增长的阶段,公司撮合贷款金额较前两个季度出现小幅下滑。另外,公司本季度末贷款余额为731.2亿元人民币,同比增长39.1%。

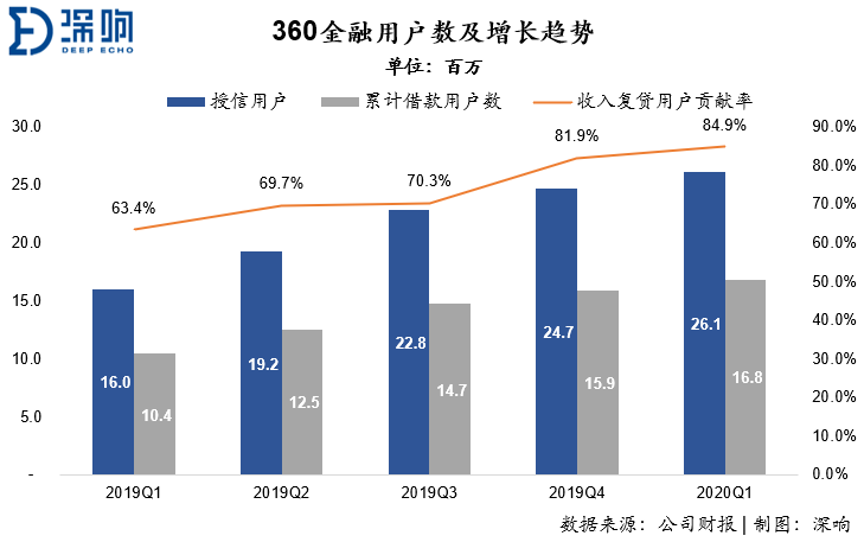

用户方面,截止一季度末,360金融授信用户数为2611万,同比增长62.9%;累计借款用户数达到1681万,同比增长61.2%。收入复贷用户贡献率本季度高达84.9%,在报告期呈现持续提升趋势,而这也充分体现了公司对低风险存量用户经营效率的提升。

第二部分:360金融的耐力

在经济需求放缓以及疫情“黑天鹅”叠加的情况下,360金融在一季度无论是收入端还是在利润端均交出了不错的成绩。

一季度,受疫情影响,公司客群个人收入在很大程度上受到了影响,这也导致用户贷款需求减少。而同时,在公司提高资产质量,主动放缓贷款增长规模的大背景下,公司最终在收入方面仍表现出两位数以上的同比增长,这也体现了公司存量客户整体质量的优异。

长期以来,360金融在头部互联网金融企业中,以注重安全性及合规性而见长。公司通过大数据、人工智能等技术,搭建了强大的反欺诈风控体系,而这也使得公司能够在海量的用户中,精准的取得用户画像,从而保证风险的控制以及贷款资产的质量。

公司自披露财报数据以来,已经连续六个季度在客户逾期率上领跑于行业。随着疫情的稳定以及复工复产的恢复,公司D1入逾率已恢复至去年4季度水平6.77%左右;M1回收率恢复至86%以上,且两项指标仍在持续改善中。

除了注重风控质量以外,360金融还积极配合国家监管部门,提升自身合规性要求,而这也使得公司可以更加可持续的发展。

自去年底,中国互联网金融协会启动金融机构客户端软件备案试点工作以来,360金融在第一时间向协会提交了备案申请。公司旗下的APP“360借条”,与中国工商银行、中国建设银行、国泰君安证券、蚂蚁金服等33家金融机构APP一同列入首批备案名单。

正是基于公司在风险控制方面以及合规性方面的优势,使得公司在与传统金融机构合作以及资金获取成本方面具有更高的议价权。对于传统金融机构而言,其面临的最大问题就是风控难、获客成本高。尤其是在优质的流量被互联网巨头所垄断的当下,传统金融机构很难以低成本获取优质客户。

金融机构如果想要获取新增用户,要么以高成本获得有限优质流量,要么以低成本获量同时承担较高风险。但两种情况均非最优方案。

正是在这样的背景下,持牌金融机构则更希望与风控能力出色及具有高合规性的互联网金融公司合作,从而解决以上困境。进入一季度,与360金融合作的持牌金融机构数量已经增加至84家,公司从金融机构所获取资金来源占比超过98%。

合作金融机构的持续拓宽,也使得公司在资金成本方面具有更高的议价优势,资金成本可以进一步降低。

由于宏观经济下行导致需求方面下降以及疫情叠加的影响,市场中新增资金需求整体质量呈现下降趋势。出于对市场不确定性的判断,360金融也主动调整营销策略,从之前的以获取新客策略为主,调整为目前的对存量客户进行深度运营为主。公司一季度销售及市场费用也降至2.23亿元人民币,同比下降67.7%,公司单位获客成本也从去年平均两百元以上降至一季度159元。

除了为银行、保险、理财等金融机构寻找目标客群开展金融服务以外,360金融也努力打破“圈层”的边界,通过联合更多生活平台的方式,打造以金融消费为核心的多场景消费模式。360金融目前已经与脉脉、e袋洗、嘀嗒出行、哈罗单车、百合网、贝贝网、斑马会员等互联网公司进行合作,金融服务延伸至多种本地服务消费场景。

作为布局新场景的产品,360金融在近期上线了虚拟分期产品“微零花”。“微零花”通过开发微信、抖音等社交场景,滴滴、同程等出行场景,将公司的虚拟分期消费产品注入到以上场景中。

由于“微零花”产品主要面向的是二三四线城市、未被传统金融机构充分服务的年轻客群,公司通过360产品矩阵及各大信息流渠道主动触达用户,截至目前,用户每月通过微零花交易笔数平均达到10笔。

诸多行业利好,加上自身的能力储备,360金融未来可期。摩根士丹利、花旗、海通国际、华兴资本等多家知名投行给予360金融买入评级。

这也显示出了亘古不变的规律:每一次行业的「危」总是能倒逼出「机」,在疫情的特殊环境下,资金面的宽松与优质资产的稀缺同时存在,或许将为头部机构创造出更大的空间。

Newseeders 合作伙伴

Newseeders 合作伙伴