携程财报:冬天过去了

北京时间2020年5月29日凌晨,携程集团(Nasdaq:TCOM)披露了2020年Q1未经审计业绩。疫情防控的核心是严控人员流动和聚集,与旅游产业的属性天然相悖。携程这份财报揭示了疫情对国民经济的损伤程度,也让人嗅到了复苏气息。

“冬天”已经过去

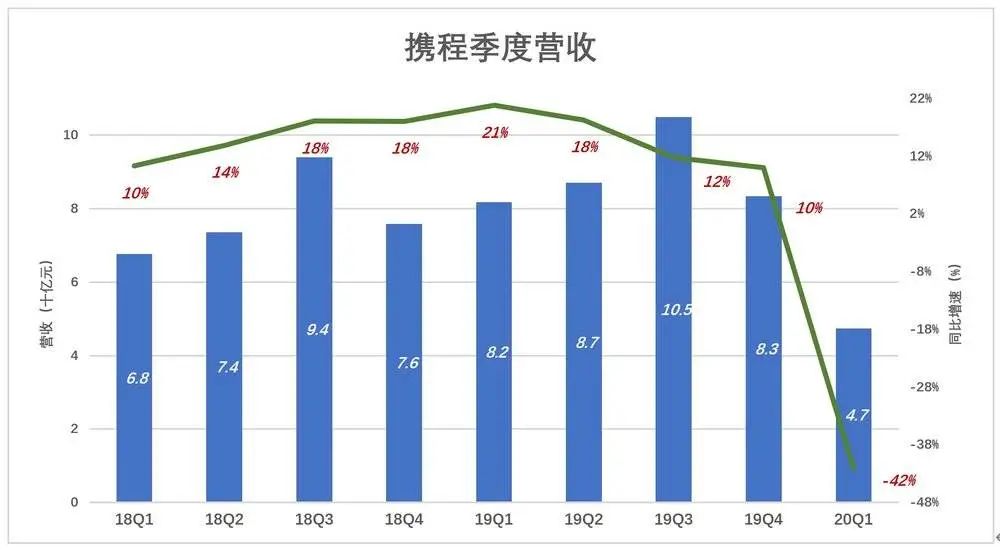

财报显示,2020年Q1携程总营收47.4亿,同比下降42%,而2019年Q1营收同比增幅为21%。

财报发布后的交易日(美东时间5月29日),携程股价上涨4.85%,收盘价对应市值158亿美元。

总体而言,携程业绩受疫情冲击比预计得轻。

就在2020年3月19日发布上个财年Q4业绩时,携程曾预测2020年Q1营收同比下降45%~50%。

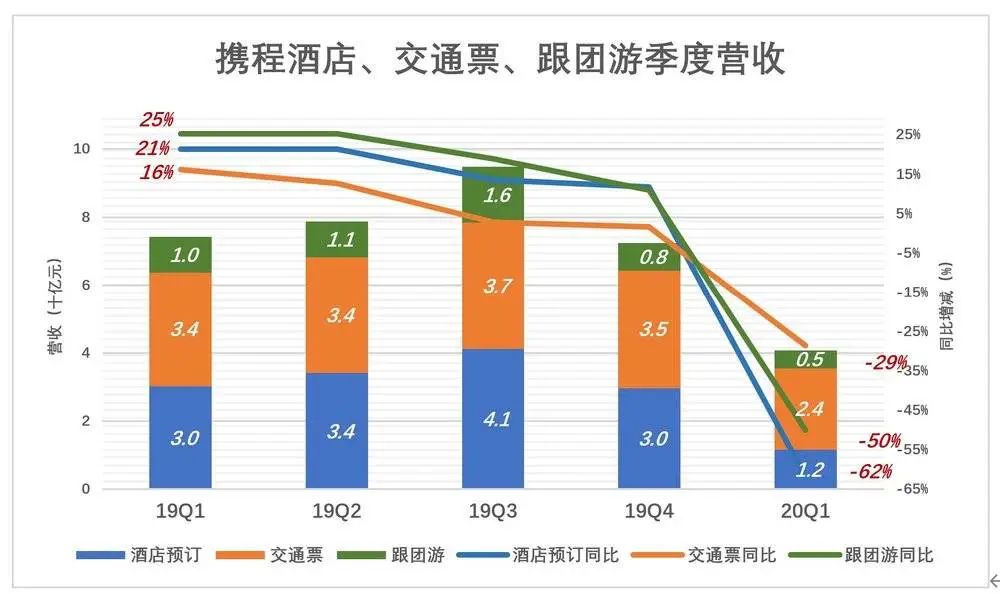

2020年Q1,携程酒店、交通票、跟团游三大业务营收分别为11.55亿、23.93亿和5.23亿,同比降幅分别为62%、50%、29%。

酒店预订收入跌幅第一,不出意料。

跟团游收入跌幅为50%,比预料中最坏的情况好很多,主要有两方面的原因:

一是因疫情对跟团游的影响存在滞后。春节跟团游可能筹划数年,全家老小期盼已久,除非万不得已不会取消。加之1月末、2月初,海外旅游目的地疫情看似轻微,出游者多少有“避祸”心态;

二是3月份跟团游出现复苏苗头。携程“旅游复兴V计划”上线后,全国已有350个目的地、500条航线、10000家酒店加入。

交通票业务跌幅小一些,大概因为“封城”时运输部门已完成春运的前一半,各地陆续“复工”又完成略微缩水的后一半。春运是中国人的刚需,无论如何都得回家团聚,无论早晚也得离家打工。

自携程推出“Boss直播+酒店预售”后,梁建章曝光率远胜董明珠,最近11场直播带来近4亿销售额。外界出现“梁建章三救携程”之说,第一次是2003年“非典”,第二次是携程转型移动,第三次是直播。

2020年Q2,携程国内业务有望全面收复失地。但海外业务的复苏,如出境游、邮轮游,还存在很大变数。

性格内向、不喜欢凑热闹的梁建章,以2天刷1城的节奏“暴走+直播”,而且发表文章的频率不降反升,这一切反映出他的焦虑。好在“冬天”已经过去,万物开始复苏。

携程为了自救,梁建章自3月以来在全国各地进行了十几场直播,画风……因地制宜

“过紧日子”

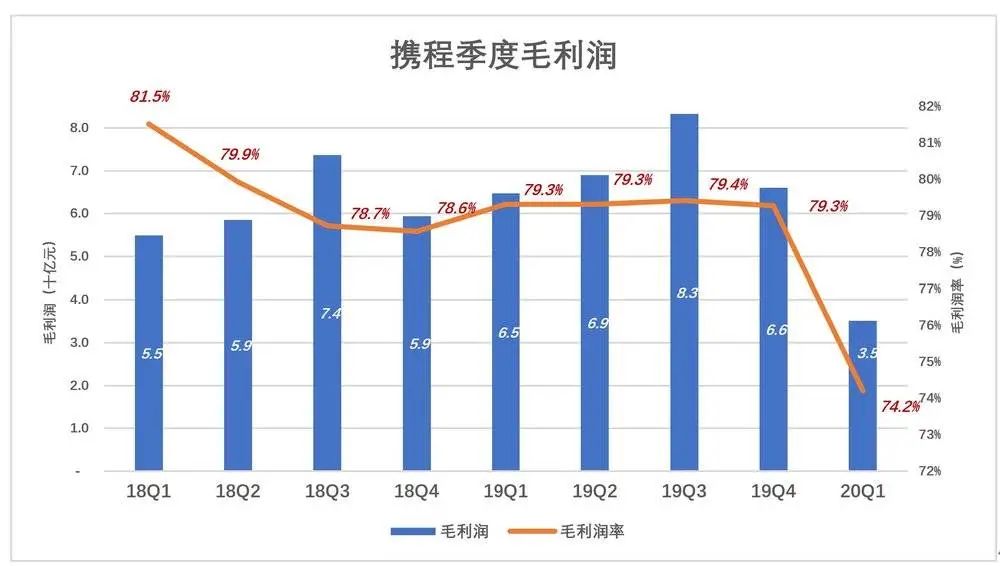

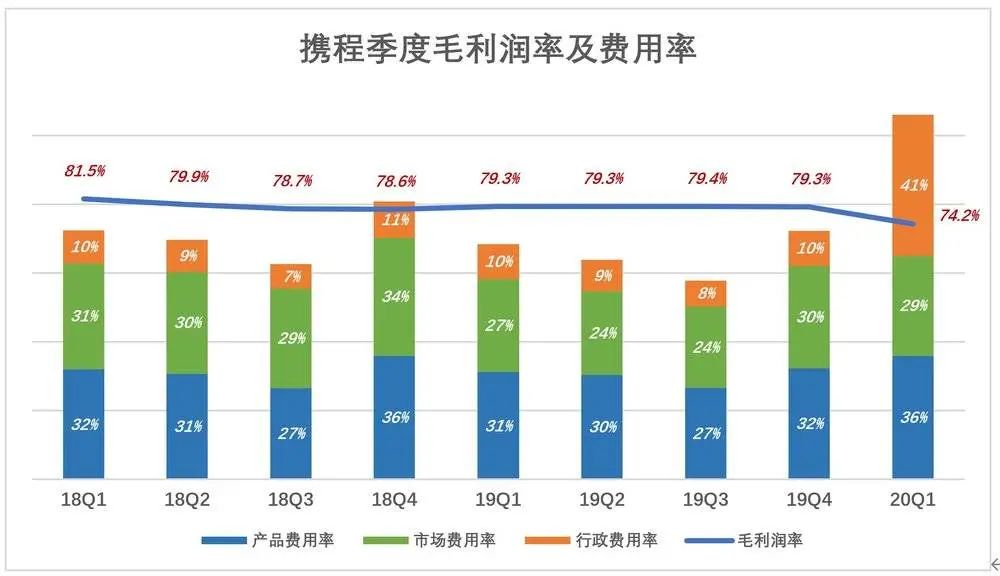

2020年Q1,携程毛利润降至35亿,同比减少46.8%,毛利润率由2019年Q1的79.3%降至74.2%。

疫情爆发以来,“四大航空公司”有民航总局《疫情期间退票政策》可依,而十几万间酒店不可能有统一规章,主要凭良心。因此OTA(在线旅行平台)酒店业务受退订冲击大于机票,这是毛利润率下降的主要原因。

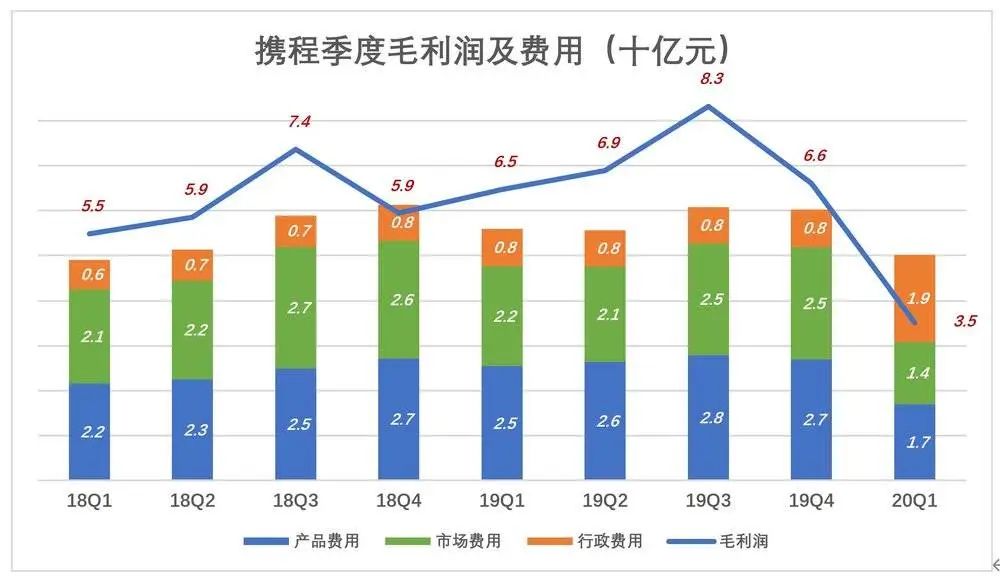

蓝色折旧代表毛利润,彩色堆叠柱代表产品费用、市场费用、行政费用,蓝色“淹彩”色才有经营利润。

可以看到每年Q4都是携程的“苦日子”,2018年Q4经营亏损1.9亿,2019年Q4取得长足进步、经营利润达到5.8亿。

正常情况下,Q1的日子好过很多。2018年Q1、2019年Q1,经营利润分别为5.9亿和8.9亿。但2020年Q1,毛利润一下减少29.6亿,尽管节衣缩食控制费用,经营亏损还是达到15.1亿。

今年“两会”政府工作报告要求“各级政府必须真正过紧日子”,“支出安排负增长,非急需非刚性支出压减50%以上”。

从财报数据来看,携程Q1已经开始过紧日子:产品费用压减8.5亿,幅度33%;市场费用压减8.4亿,幅度38%;扎眼的是行政费用,增加了11.2亿,幅度达136%。三项费用合计压减5.7亿,同比降低10%。

观察百分比视图,2020年Q1毛利润率同比降低5.1个百分点。产品费用率、市场费用率反而分别增至36%、29%,较2019年Q1分别增加5个百分点和3个百分点。这是因为,虽然费用金额被压减,但营收减少42%,分母变小,费用率“被提高”。

再次“扎眼”的是高达41%的行政费用率,较2019年暴涨31个百分点。

携程对行政费用异常增长的解释是“为取消客房预订向酒店支付赔偿的12亿坏账准备金”,“剔除坏账准备,行政费用较2019年同期下降了9%”。

因为航司执行统一的免费退票政策,携程退订坏账准备主要来自酒店业务。

2019年Q1,该项业务营收30.2亿;2020年Q1降至11.55亿,坏账准备金达12亿,与收入相当。退订可能产生的赔付大概率已经“应收尽收”进坏账准备,不“留尾巴”,符合财务谨慎性原则。

携程CEO孙洁透露:“疫情发生以来,携程处理了数千万取消订单,涉及交易金额超过310亿元人民币;春节期间,高峰呼入量达到正常电话量的10倍;技术和产品团队通过不断更新系统实现自助退订,约90%的酒店和交通订单取消需求是在线自助完成的。”她认为“兼顾消费者退改签权益及商户健康发展,承担起社会责任符合携程长远目标”。

截至2020年3月末,携程账面现金及短期投资超过490亿,“仓禀实”是敢于承担责任的底气所在。

虽说过上了“紧日子”,携程还是全额发放了2019年度的年终奖,一线服务岗位照常加薪。

与2019年Q1不同的是,股权激励成本大幅压缩。2019年Q1,产品费用、行政费用中包含的股权激励成本分别为2.5亿、2.0亿,2020年Q1分别降至1.8亿、1.3亿,降幅分别为28.3%、32.1%,受影响最小的是销售费用,降幅亦超过20%。2020年Q1股权激励成本3.43亿、较2019年减少1.4亿,降幅接近30%。

2020年Q1经营亏损15.1亿,不计股权激励的话经营亏损11.7亿,与12亿坏账准备金十分接近。换言之,在受疫情冲击最严重的Q1,携程勉力做到了非GAAP盈亏平衡。

复苏睛雨表

与多数产业——如电影、民航、汽车制造——相比,旅游产品形态极为丰富,疫后恢复进度相差极大。

自驾、周边、自然风景游将率先复苏,事实上2020年Q1已有景区在采取“限流措施”的前提下恢复营业。但出境游、跟团游三季度能恢复一半已经是比较乐观的预测了。

随着疫情得到控制,与商务、探亲、休闲类出行相关的住宿、交易票预订将迅速攀升。

春江水暖鸭先知,在线旅行平台作为“大出行”领域的总上游,不论哪个板块复苏都会提前体现为相关预订量增长。作为在旅行平台的龙头,携程是全行业景气程度的晴雨表。

或许2003年“非典”过后在线旅行的复苏过程值得参考。当年携程完整经历了“回暖——复苏——反弹”:疫情开始缓解时,行业回暖;新增确诊病例数为0,行业将进入复苏通道;疫后第一个重点出行时段,即2003年的“十一黄金周”,出现“报复性反弹”。

在资本市场,OTA业务的复苏将反应为估值修复。

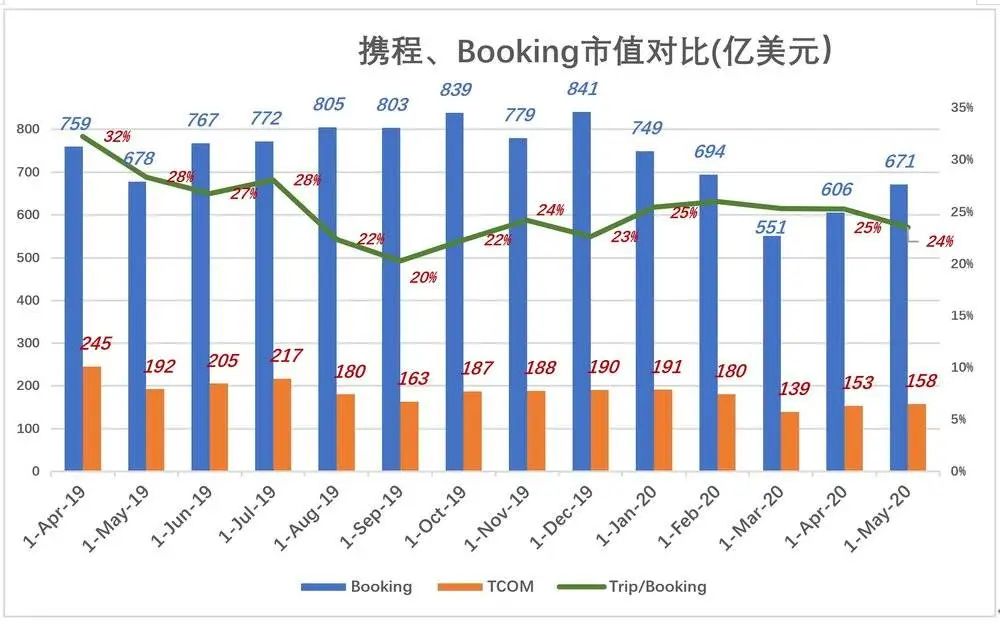

受全球疫情蔓延及美股接连熔断等因素影响,携程股价出现大跳水。2020年1月17日、3月18日,携程收盘价分别为38.94美元、21.63美元,两个月间跌幅达44.5%。以2019年4月1日收盘价为基准点,2020年5月29日收盘价为基准日的60%。

2020年1月17日、3月18日,Bookin收盘价分别为2054.7美元、1233.8美元,两个月间跌幅达40%,与携程相近。而以2019年4月1日收盘价为基准点,2020年5月29日收盘价为基准日的88%,市值修复的进度比携程快。

2019年4月1日收盘,携程市值相当于Booking的32%;2020年5月29日收盘,携程市值仅为Booking的24%。

携程营收主要来自中国,Booking营收来自全球、特别是欧美国家。中国疫情控制、经济复苏甩欧美几条街,携程市值与Bookin的差距反而扩大,形成一个价值洼地。

Newseeders 合作伙伴

Newseeders 合作伙伴