国产奶粉突围拼杀

一直以来,奶粉关乎孕育与家庭,是全民绝对关注的刚需品。这也是为什么一句建议能引发舆论巨浪。而由于很久以前的奶粉安全事件,人们对奶粉保持着十二分的警觉,对国产奶粉更是带有历史遗留下来的偏见。

更不容易的是,中国新生儿出生数量下降,婴幼儿母乳喂养增加,婴幼儿奶粉行业竞争加剧,这让本就遭遇着外资品牌错位竞争的国产奶粉面临更多的挑战。

奶粉困局是什么?机会是什么?国产奶粉如何破局?这是行业中每个从业者都需要探讨的问题。

难题与解药

很多人或许忘记了,在2008年三鹿黑天鹅事件之前,国内奶粉行业的状况其实是集中度较高且国产占优的。在2007年,三鹿已经连续15年销量第一,而当时国产奶粉品牌整体份额合计占比高达60%,占主要地位。

三聚氰胺让国产奶粉在2008年之后跌入谷底,经历“失去的十年”,深陷信任泥沼,整体陷入被动价格战,而外资品牌却趁机快速扩张。

不过,虽然在“失去的十年”里,国产奶粉遭遇消费者的不理性抵制,但那十年也是奶粉量价齐升、市场扩容的十年。国产奶粉们同时进军低线市场,并打牢渠道实力,为日后重新崛起奠定了基础。

2016年起,奶粉市场进入新的发展阶段,国产奶粉份额触底回升。2017年年底落地的国产婴幼儿配方奶粉注册制,加速市场集中。2019年6月出台的《国产婴幼儿配方乳粉提升行动方案》则力争婴幼儿配方乳粉自给水平稳定在 60%以上,可见政策对国产奶粉支持力度加大。

如今随着当年恶性事件影响的减弱,国产奶粉在艰难突围的过程中终于看到一些曙光,整体品牌份额回升。

毫无疑问,当下,正是国产奶粉破局的关键时间。冲刺超高端,成为了国产奶粉冲破外资奶粉怪力、提升行业门槛、保护消费者利益的最佳战略。

一方面是中国家长消费分级、升级,绝大多数“升级”的家长对孩子总是不吝投入,且业已形成了为好的产品付费的消费习惯。即使是在外资不擅长的下沉市场,“高端”的意义也是巨大,它意味着质量保证、也承载着一家人的殷切希望。

另一方面,母婴孕育天然具备垂直社区交流优势,口碑作用相对较大。一旦高端产品获得认可,很容易带动更多的目标用户。行业短期看渠道管控力,长期看品牌价值。高端品牌优势也能够帮助厂商形成更持久的消费者和渠道议价力。

这便是奶粉行业的飞轮效应,为了让静止的飞轮转动起来,一开始必须费很大的力气,一圈圈反复推,但在这一过程中,飞轮会越转越快,到后来让人毫不费力。以高端好产品逐步重新赢回消费者的信任,一旦品牌的飞轮转动起来,国产奶粉的势能是巨大的。

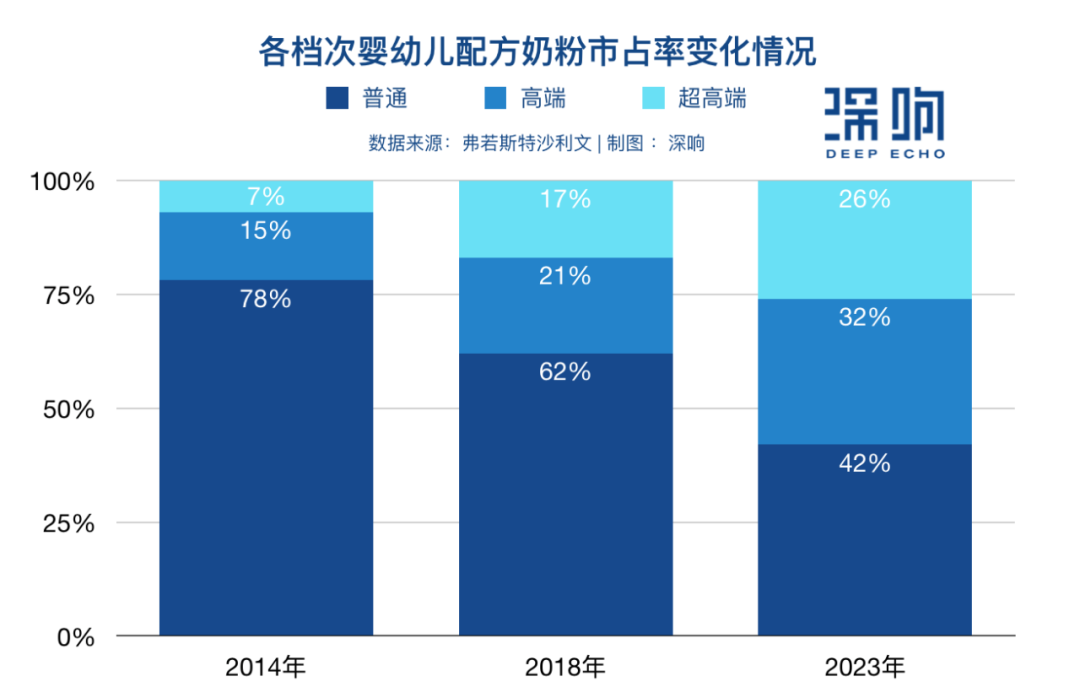

根据弗若斯特沙利文报告,在2014年,婴幼儿配方奶粉产品的高端细分市场的零售价值为人民币353亿元,仅占整体市场的22%,而这一数据在2018年增加到了929 亿元,占整体市场的 37.90%,复合年增长率为27.30%。预计到2023年,高端细分市场将占中国整体婴幼儿配方奶粉市场约58.30%。

而超高端部分则由2014年的人民币109亿元增长至2018年的413亿元,复合年增长率为39.50%。预计2023年将达到904 亿元,复合年增长率为16.90%,市占率将增至26.40%。

贝因美的“机会”

贝因美是抓住了高端机会的国产品牌之一。

三聚氰胺事件之后,贝因美是少数被证明质量安全的品牌,随后公司抓住机遇快速拓展了全国市场,2013年成为第一大国产奶粉品牌。2018年,贝因美创始人谢宏带领新高管团队强势回归,带着超高端奶粉绿爱打了一个漂亮的新开局,此后也更加明确了“超高端”的路线。

其CEO包秀飞曾公开分享了贝因美坚持走“超高端”路线的原因:

第一,是大背景。从尼尔森的数据来看,自18年开始,整个婴配粉市场就出现了增长滞缓,而超高端、超超高端部分却在高速增长;

第二,超高端需要依托于非常强大的研发实力,而贝因美的研发能力在全球都有着极强的竞争力,所以其有这个信心和决心;

第三,贝因美强调的超高端不是指价格,而是指高品质、高价值。贝因美要给消费者提供能够满足他们痛点的产品。这也是贝因美走特色化经营之路的另外一层含义;

第四,贝因美在有机奶粉和羊奶粉领域,还有巨大的发展空间;

第五,疫情之后,消费分级、消费升级也依然会保持这个趋势,这是因为消费者对高质量的生活标准的追求是不会变的。

“高端”的意义不言而喻,在这一人人可见的趋势之下,如何走出自己的“高端”之路变得格外重要。更何况“高端”产品意味着更好的质量与更扎实的品牌认知,在这方面,贝因美有何个性化特点?

我们不妨从产品、渠道、市场、管理四个角度去看贝因美的超高端战略。

产品方面,研发能力是一切的基石。奶粉企业的研发实力主要体现在他们的奶粉配方中。据了解,在配方注册制中,贝因美获得了51个配方注册名额,并且包揽了0001号到0009号,尤其是其中包含的3个特殊医学配方。而众所周知,特配粉的核心正在于配方和研发,所以对于奶粉行业来说,特配粉的研发往往可以体现一个公司的科研实力。在中国,市面上只有少数几种特殊配方奶粉。

而且目前,业内获批“特殊医学配方”的厂家也比较少,即使其他厂家跟进,也需要花较长的时间。根据中国婴童网报道,乳业高级分析师宋亮预测,中国特殊配方奶粉市场规模未来还有很大的增长潜力,预计到2020年,特殊配方奶粉的市场规模有可能增长到100亿元。

除了特配粉,贝因美还在产品层面执行了“大单品”策略,以及布局超高端有机奶粉和羊奶粉。不得不承认,推行“大单品战略”是获得消费者认知,提高运营效率最为重要的营销策略。

2019年,大单品“爱加” 系列产品实现达10亿元的销售额,同比增长约35.2%;也是在2019年,贝因美和澳洲专门生产羊奶粉和有机米粉的Bubs进行深入合作。

这也符合中国当下婴幼儿奶粉产品结构调整的两个方向:

从普通产品向高价值产品方向调整,比如有机婴幼儿配方奶粉、新鲜概念的婴幼儿配方奶粉、高营养元素添加的婴幼儿配方奶粉等;

从牛奶粉向羊奶粉方向调整,由于羊奶所特有的分子结构,更易于消化、吸收,羊奶粉也正成为部分哺乳期妈妈的选择。

国产奶粉面临的另一个困境是,产品质量提升了,奶粉真的“高端”了,但由于历史原因,其在消费者心中的品牌形象却怎么也“高端”不起来。“洋奶粉”光环仍在,国产奶粉始终抬不起头。

对此,贝因美的策略是提出贝因美“只造不一般的奶粉”新的营销概念,通过原料上倡导“生牛乳”的差异化概念区别于进口奶粉和其他国产品牌奶粉。同时在外资奶粉不擅长的渠道上发力——一是改变经销商性质,由代理制向大经销商制推行;二是与孩子王,爱婴岛、天猫和京东等战略合作,由此快速的提升公司的销量水平和品牌影响力;三是重点发展母婴渠道。

外资奶粉重品牌建设,轻渠道建设和门店体验,给经销商和终端门店的毛利率远低于国产品牌——这成为了国产品牌弯道超车的契机。再加上,售后服务方面,国产奶粉由于研发基地和工厂基地,都更贴近市场,更懂中国的消费者,对经销商、终端门店和消费者的反应会更快。

聚焦五大核心市场,与阿里云和社群电商合作,精准实现品牌有效传播。这符合贝因美创始人谢宏的“六重奏”策略:重建渠道、重构体系、重造团队、重塑品牌、重溯文化、重树商誉。

在这一系列的超高端的打法立竿见影,截至2020年一季度,贝因美收入已经连续三个季度双位数增长,并连续三季度实现正盈利。公司资产运营能力也出现较大幅度改善,存货周转率和应收账款周转率都在持续提升。

短期内,大部分国产奶粉品牌影响力不足,但其仍可以通过渠道价差获得市场。而长期来看,高端的品牌优势能够帮助厂商形成更持久的消费者和渠道议价力,基业长青。

因此,不论是对贝因美,还是其他企业,“高端”是拼杀市场的必经之路,也国产奶粉展现飞轮效应、在外资式微时刻顺利突围的决胜之策。

Newseeders 合作伙伴

Newseeders 合作伙伴