上市医美公司失宠于金融市场

6月26日,医美国际创下历史新低,距离上市当天创出的历史最高点已经折价过半,当天,医美国际发布2020年一季度业绩报,第一季度营收9100万元(单位:人民币),较去年同期的1.809亿元下降49.7%,净亏损为8310万元,去年同期实现净利润2270万元。作为两只美股上市的焦点医美股之一,如何“混”成了现如今的地步?

从1997年的鹏城诊所到如今的美股上市的医美国际,医美国际应该算行业内资历最老的那一批,上市时拥有21个治疗中心,其中19个为全资持有或占据较多股份。发展最快的时候,在2017年到2019年上半年这30个月内新增了11家医疗中心,这样的势头不可谓不迅猛。然而自从上市首日创历史高点以来,这大半年的时间股价都处于低位盘整格局。那么为何投资者对发展迅猛的医美国际如此冷淡?是医美行业不火爆了吗?

01

行业仍然潜力大、增速高,金融市场对医美股态度分化比较大

1、医美行业的蓬勃发展格局未变

据艾瑞咨询统计,2019年我国医疗美容市场规模达到了1769亿,增长率仍然保持在22.2%的高位,而医美用户去年已经到了1367.2万人,预计2023年将达2548.3万人。特别是近两年受网红文化影响,医美的消费者需求进一步增加,医美行业的规模和发展速度都是没问题的。

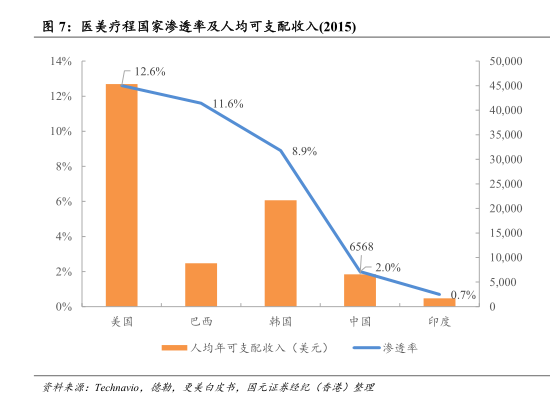

国元国际证券研报显示,全球医美步入稳步增长阶段,中国已成为全球第二大医美市场,增速领先。相对于发达国家,我国的医美渗透率仍然较低,与人均可支配收入尚未匹配,还有较大空间可以发展。根据 ISAPS在2015年的数据,以每千人接受医疗美容疗程为单位,中国每千人接受医疗美容为1.7,同比美国 12.6,巴西的11.6,韩国的8.9,我国还有较大的差距。

2、医美相关的上市公司收益颇丰,但投资者态度冷热态度分化明显

医美国际近四年营收都保持了稳步增长,虽然净利润在快速扩张的2017和2018年为负,但到2019年也已成功转正。而另外一个美国上市的医美公司新氧的业绩报表则更为靓丽。不论是营业收入还是净利润的增长幅度都是出于一个惊人的水平。

无独有偶,新氧自2019年5月2日上市以来,这一年多的股价也基本处于上市首日的价格水平下方徘徊。今年3月份股价跌至8元附近,差不多快接近最高价的1/3的水平。虽然近些天新氧的股价随着整个美股有一定反弹,但都还不到上市首日的最低价。

既然美股投资者不太看好中国的医美企业,那么医美企业在A股又是如何表现的呢?

由于目前主要业务是医疗美容的上市公司比较少,其中医美业务营收占总营收超过10%的个股有6只,分别是哈三联、昊海生科、冠昊生物、朗姿股份、爱尔眼科、华熙生物。其中前4个公司的股价表现都比较一般,没能看出投资者明显的偏爱迹象。

哈三联(生产冻干粉针剂)和昊海生科与前面两只美股的遭遇一致。自它们上市以来也受到了资金冷落,其股价都在上市首日的开盘价下方徘徊,昊海生科的港股也是如此情况。

冠昊生物与朗姿股份都是上市比较久的个股,且其医美的营收在整个营收中占有前三的位置。近三年以来,这两只个股的股价都呈缓慢下行态势。那是否与其业绩有关呢?并不是。其中冠昊生物确实无论是总营收还是其医美营收都有下降的迹象,但朗姿股份无论是总营收还是其医美营收都是在持续增长的,而且朗姿股份中医美的营收近三年翻了2.5倍,总营收也是稳步增长的。

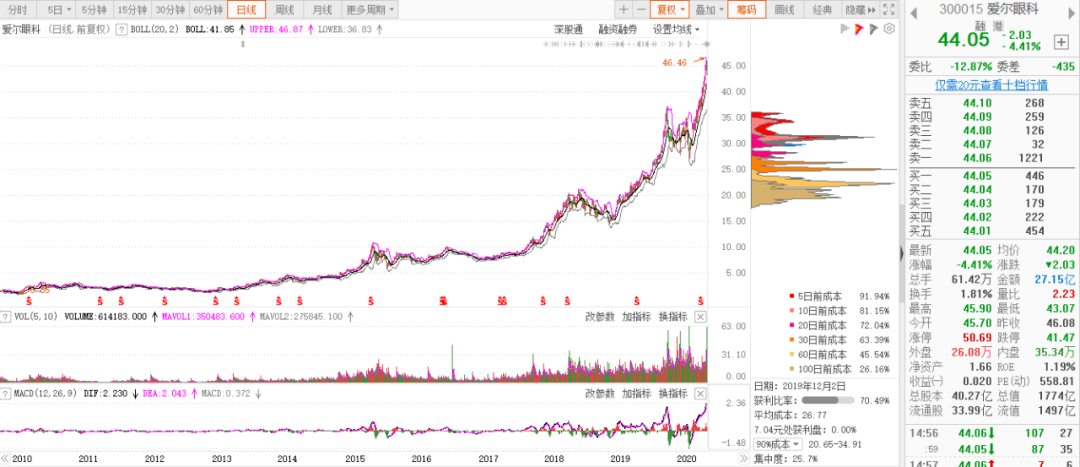

这六只当中只有爱尔眼科和华熙生物获得了资金的青睐。

爱尔眼科这只做眼部医疗的个股成为数年里股价持续上升的大牛股。当然,这和近年来视力矫正手术越来越多是有关系的,其屈光项目营收从2017年的19.31亿,到2018年的28.12亿,再到2019年的35.21亿。

而华熙生物被看好的原因就是其强大的玻尿酸生产能力。2018年,仅华熙生物一家就供应了全球36%的玻尿酸原料,其“掌门人”赵燕被业界成为“玻尿酸女王”。从其财务指标看,营收和净利润都在近4年实现翻番,这样的成绩也正好符合和行业的发展情况。

从投资者对以上8个比较有代表性的企业的股市情况可以大致看出,投资者对上市医美公司整体是持怀疑态度的,但在部分个股上有偏爱。那么出现这种情况的原因是什么?投资者的这种“偏爱”又是如何出现的?

02

“3+1”因素复合,行业正经历大浪淘沙的时代

医美行业近些年的火爆也引起了人们的讨论,有“果”必有“因”,当我们把造成这种现象出现的原因出来后,也就更容易把握行业的发展方向。在“螳螂财经”看来有四个原因造就了以上情况的出现,其中三个是行业一直存在的问题,而另外一个则是近两年出现的。由此,我们可以从这几个角度出发,去思考下一个可能被投资者“偏爱”的公司。

1、推广力度不够大

这一点可能有点出乎大家的意料,因为我们平时在电梯中还是经常能看到一些整形美容的广告,在推广力度上似乎是“铺开”了。

但从这次艾瑞咨询的2020年医美行业白皮书报告显示:中国医美用户信息获取渠道中,线下渠道排名第一的方式是生活美容机构,比例达到50.9%,熟人介绍的比例是45.1%,医疗美容机构获取的比例是34.3%,而通过广告途径获取信息的比例只有18.6%;线上渠道中,排名前三位分别是:医美机构官网或其APP、垂直医美机构网站或其APP、信息分享平台或其APP。

另外,医美用户对医美机构认知的渠道排名第一的竟然还是熟人介绍,占比达到36.6%,远超第二名垂直医美平台的19.3%。

熟人介绍这种最原始的推广方式能排到第一,也直接说明这个行业的推广力度是任重而道远的。我们可以思考的是,如果从这方面入手,这个细分领域是否有机会出现一个龙头公司?目前垂直医美平台也还是有很多公司的,比如新氧等。另外,我们也应该思考的是,到底是医美广告的投入不够多还是这种方式不适合这个行业?

除开传统的推广渠道,爱尔眼科如今还使用下沉式推广方式,比如深入社区和村镇进行眼部救助,这也给巩固了其眼部医疗龙头地位,进而保障了其医美业务的增长。我们虽然生活在国家的各个城市各个岗位,但每个人都有老家群和社区群,如何下沉以及用何种方式下沉值得医美行业思考。

2、医美企业自身能力难以符合要求

医美行业在中国的发展历程并不短,但一直以来医美机构事故频发,也给整个行业蒙上阴影,投资者在选择行业是也会比较看中这方面,另外也因为事故的因素,一些企业上市也成了难题。

前面分析的鹏爱医疗(美股名:医美国际)就官司缠身,据《华夏时报》报道,2018年上半年,深圳市、区消委会共收到医疗美容行业的投诉157宗,主要反映商家资质、手术风险和贷款消费等方面的问题,其中深圳鹏爱医疗美容医院就有17宗。

另外,更美APP已经完成了D轮融资,但它的公司似乎是和娱乐圈杠上了,这官司如同“家常便饭”一般多。这样的情况如果要走上市的道路可能还有较远的距离。

于此相反的是,被投资者“偏爱”的爱尔眼科在这方面就要好很多,虽然也偶有吃官司和投诉,但频率相对没这么高。“打铁还需自身硬”,爱尔眼科在眼科这个行业算是奠定了龙头地位。

其实医美行业市场发展水平还有较大的提升空间,目前整个行业内的龙头公司也并不多,如果能处理好自身与市场的关系还是容易出大公司的。

艾瑞咨询的白皮书中有一个这样的调查,2019年中国医疗美容行业修复项目分布,其中排名前三的分布是:注射修复、眼部修复和鼻部修复,占比是:36%、32%、24%。其中注射修复主要是玻尿酸、胶原蛋白和美白针,比例都超过了50%。玻尿酸龙头已经有了华熙生物,而眼部修复有了爱尔眼科,那么我们可以思考在胶原蛋白和鼻部修复是否能够再出一个龙头企业呢?如朗生医药(港股)代理的“肤美达”中国大陆唯一一款获得CFDA认证的胶原蛋白注射材料。

3、“劣币驱逐良币”与“马太效应”正在掏空中型企业

这两个著名的理论在宏观经济领域经常被提到,但它内含的机制却在很多领域都在发挥作用。

根据艾瑞专家调研显示,市面上流通的针剂正品率只有33.3%,46.3%用户曾经注射过非法针剂。而黑医美的高抽佣(70%)也很好的支撑了熟人介绍的方式成为这个行业独特的推广方式,正规医疗机构的生存空间受到挤压。

另外在正规医疗机构方面,马太效应也在持续发挥作用。

据悉,当前多数医美网站依靠搜索引擎引流,而竞价模式使得获客成本节节攀升,目前医美行业每个获客成本约为3000-6000元左右,高昂的获客成本是中小型医美机构难以扛住的。另外在医美用户考虑机构时,机构资质和知名度/口碑是考虑的前两位,分别占67.7%和67.3%,这些对中小型医美机构也并不友好。

这种情况的出现也在很大程度上造成了投资者更偏爱头部企业,或者说更偏爱在某个行业有明显优势的“老大”。

4、监管的趋严使得行业洗牌更快,大浪中淘金,资金需要考虑企业的未来前景

监管趋严对行业的影响的讨论已经比较多,无论如何政策对行业的影响都是不可忽视的。可以看到的是自2018年以来,行业的洗牌正在加速。

严监管将成为往后需要长期考虑的问题,那些上市医美能够扛住市场的冲击还未可知,比如鹏爱医疗这种时常遇到诉讼和处罚,未来在这种环境下能否经受住市场的考验,这些都是投资者不得不考虑的问题。

03

结语

目前来看,虽然医美行业仍然处于高速增长阶段,市场的热度也并降低,而大部分的上市医美公司却并未受到投资者的热捧。需要注意的是,这也许是在行业发展进程中的一个特殊阶段。如果未来3或5年,行业格局逐步走向稳定,投资者对这些上市医美的顾虑逐步降低,下一个爱尔眼科或许就在来的路上。

螳螂财经 合作伙伴

螳螂财经 合作伙伴