百胜中国也要回归港股?

近日有消息称,百胜中国(YUMC)已经以保密形式,向港交所递交了筹资规模或约20亿美元的香港上市申请。若消息为真,这将是继京东、网易之后,又一家选择在港股第二上市的巨头。

百胜中国是中国餐饮界的龙头老大,据中国烹饪协会发布的《2019年度中国餐饮企业百强分析报告》可知,百胜中国排名第一。百胜中国是从百胜集团拆分出来的,于2016年11月在纽交所独立上市。百胜中国旗下拥有肯德基、必胜客和塔可贝尔三大品牌在中国大陆的独家经营权,此外还独家拥有小肥羊、东方既白、黄记煌和COFFii & JOY连锁餐饮品牌。

截止至2020年6月29日,百胜中国的市值约为184亿美金,人民币市值超过千亿。在消息刚传出的6月17日,百胜中国单日涨超7%,并在6月19日创出了历史新高。

01

大餐饮、小版块,矮子里面选将军

巨无霸回归,港交所先受益。2020年刚刚过半,香港交易所(0388.HK)绝对是今年上半年资本市场最吸引人眼球的C位,前有网易、京东热热闹闹地回港,后有百胜中国第二上市的传闻,除此之外,外界预计今年下半年还会有3-6只中概股在香港第二上市,如百度、携程、新东方、好未来等在国内业绩较好、运行模式成熟的中概股均有传闻。

从港交所的股票走势也能窥得一二。自4月至今,港交所股价涨幅超过了40%,截止至6月29日,更是创出329.6港元的新高。这是投资者对港交所能够吸引如此多的优质企业在港上市的Price In。

民以食为天,餐饮业是一个极大的行业,据国家统计局公布数据显示,2019年全国餐饮收入为4.67万亿元。但是,由于中式餐厅的非标准化特征与地域差异,大型餐饮连锁店的规模较为分散,难以有想象力,导致能够上市,或者愿意上市的合格标的并不多。所以在资本市场上,餐饮板块在整个大消费领域中,只是一个小板块。

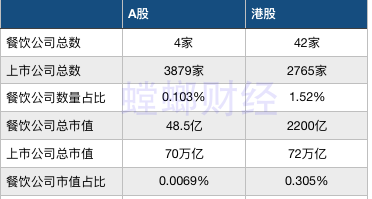

截止至6月29日,在A股上市的餐饮公司只有4家,分别是全聚德(002186.SZ)、西安饮食(000721.SZ)、ST云网(002306.SZ),以及一家准备上市的同庆楼。已经上市的3家餐饮公司的总市值为48.5亿元,占A股总市值的0.0069%。在港股上市的餐饮公司有42家,看着虽然多,但除去仙股仅剩下10家,但总市值就要大很多,截止至6月29日,42家餐饮公司的总市值约为2200亿港元,占港股总市值的0.305%。

可以看到,内地餐饮公司在选择上市之地时,更倾向于香港市场。

造成这种差异的原因,与两地的投资逻辑有着巨大的关系。

由于市场成熟度差异,A股股价更多反应盈利预期,港股股价更多反应内生价值。A股投资者对行业层面的景气拐点、行业政策的盈利预期更为看重,一旦有利好或者利空消息,往往反应更为迅速,股价波动也更为强烈。而港股投资者更看重利好落实到财务数据上,因此股价波动幅度小于A股,且有一定的滞后性。

这种投资逻辑差异和两地的投资者结构有很大的关联。港股主要是机构投资者,A股主要是散户投资者,这一点在证监会主席易会满接受财新采访时得到了进一步的确认,易会满透露,当前A股1.6亿投资者中,90%以上是账户金额在10万元以下的散户投资者。但这个比例在港股市场上可能就要反过来了,至少有60%以上的账户来自机构投资者,其中有35%以上是海外机构投资者,25%以上是本地机构投资者。

所以,长久以来港股对衣食住行类的高确定性行业有着迷之偏爱,餐饮公司具有的想象力并不高,从融资、定价、流动性等角度考虑,餐饮公司都更愿意赴港上市。

更进一步来看,我们仔细分析前10家港股餐饮公司,能够发现来自内地的中概餐饮股表现更为强劲,其中主营在内地的企业占据5席,分别为海底捞(06862.HK)、九毛九(09922.HK)、呷哺呷哺(00520.HK)、味千中国(00538.HK)和唐宫中国(01181.HK);两地主营的占据2席。截止6月29日,市值排名前三位的公司中,海底捞市盈率(TTM,下同)为67倍,九毛九市盈率为102倍,香港本土餐饮公司大家乐集团(00341.HK)市盈率更是高达127。而在港股上市的中资股的平均市盈率仅为14.18,远低于上述几家餐饮公司的市盈率,就连全部A股的平均市盈率也才为68左右(注:由于2020年的黑天鹅事故,此处的平均市盈率以2019年的年报计算)。另外,海底捞的关联公司、为海底捞提供锅底的颐海国际(01579. HK)的市值也很高,总市值有835亿港元,市盈率为107

02

百胜中国的喜与忧

如果百胜中国在港第二上市,其估值对标的肯定就是海底捞了,而且估值可能比海底捞还要更大。按照中国烹饪协会的排名,百胜中国排第一,而海底捞排第三。百胜中国6月29日的市值为184亿美金,折合港币1426亿,要低于海底捞的市值为1712亿港币。

事实上,百胜中国的答卷还算不错。百胜中国2019年全年营业收入为87.76亿美元,同比增长4%;实现净利润7.13亿美元,同比增长1%;经调整的净利润为7.29亿美元,同比增长20%。另外,截止至2019年末,百胜中国餐厅数为9200家,其中肯德基门店数达到6534家,必胜客门店数为2281家,其他餐厅门店数为385家。百胜中国2019年全年新开店1006家,而其中开店主力军是肯德基,肯德基全年开店数为742家,新进入100个城镇。可以说,肯德基就是百胜中国的造血机器。

进一步向四五线城市下沉,是肯德基乃至整个百胜中国新的增长点。事实上,这个打法是奏效的。在一二线城市,肯德基低客单价的汉堡+饮料,在兼顾了口味的同时,能够快速解决一顿饭;到了四五线城市,尽管缺少白领一族的“快餐式”消费,却增加了孩子们的“兴趣式”消费。除此之外,肯德基还选择和多个IP合作,从玩具到绘本,更大范围地吸引孩子的注意力。

看上去摆在百胜中国面前的似乎是一条坦途,但“螳螂财经”认为,事情远没有这么乐观,百胜中国还有数道关卡要过。

1、拖后腿的必胜客

与肯德基节节攀升的开店速度相比,百胜中国旗下另一巨头必胜客的关店速度有点快。早在2019年8月,必胜客就宣布全球关店500家。必胜客的同店销售额也一直处于下降通道,2015年下降5%,2016年下降7%,2017年增长1%,2018年下降5%,2019年增长1%。其中最主要的原因,还是必胜客所走的中高端路线日益尴尬,在餐饮行业多元化选择之下,卡在不上不下位置上的必胜客披萨,在失去了“小资”的标签之后,理所当然地被认为性价比极低。

2、未发展起来的中式餐饮

曾经百胜中国靠着肯德基和必胜客,两条腿走路,步子迈得极快。但现在明显必胜客这条腿变成了短板。百胜中国需要依靠另外一条腿来补充。所以我们能看到百胜中国接连收购了中国传统的小肥羊和黄记煌等中式餐厅。但让人想不到的是,小肥羊不仅没有撼动海底捞的火锅霸主地位,还越变越瘦,门店基本都关闭了,市场已经难觅小肥羊的踪影了。那么黄记煌会不会也面临同样的窘境呢?

3、激烈的市场竞争者

餐饮市场从来不缺竞争者,百胜中国的两大拳头产品的竞争对手已经非常多了。比如肯德基,它的老对手麦当劳是我们众所周知的,中国本土品牌德克士也在挤占四五线城市市场。就算是狭窄的披萨赛道上,必胜客的竞争对手还有像棒约翰、尊宝比萨等。

除了主营赛道上的竞争对手,来自其他领域的竞争对手也在花样百出地吸引着消费者的眼球。各个地方的特色小吃,与标准化口味的肯德基是天然的对手,各种韩式烤肉、日本料理等也逐渐高大上起来,将必胜客挤出消费者的选择区间。

03

总结

巨头接连回归,港股已经开始有了造牛的氛围,港交所希望更多的巨头加入,而巨头们也希望能够获得更多的融资渠道。

赴港对于百胜中国来说,想象空间巨大,但是其自身和整体餐饮大环境中面临的挑战也会不少。

另外,香港背后庞大的内地市场是所有赴港上市企业的野心,但是目前沪深港通仍未接受港股第二上市公司,这就意味着百胜中国暂时无法通过互联互通这一目前最便利的跨境投资渠道,获得内地资金的支持。这或许将会给百胜中国的估值打上一个折扣。

螳螂财经 合作伙伴

螳螂财经 合作伙伴