和红杉、腾讯对赌2021年净利增2倍,世茂服务IPO“豪赌”能成吗?

又一家物业管理公司奔赴港股上市。

6月29日,物业管理公司世茂服务控股有限公司(简称“世茂服务”)向港交所递交了招股书。世茂服务是富豪许荣茂掌舵的房地产巨头世茂集团旗下子公司。

2019年以来,国内物管行业掀起一股上市潮,这个趋势目前还在持续:2020年6月29日,即世茂服务递交招股书同日,另一家物业管理公司金科智慧服务集团也在港交所递交上市申请。此前的6月24日,另外两家物业公司荣万家、合景悠活也已在港交所交表。

据光大证券发布的《物业服务业2020年下半年投资策略》数据显示,截至2020年5月31日,共有27家物业服务企业上市,其中24家在港上市。24家在港上市物企中,2018年后上市的数量有18家。

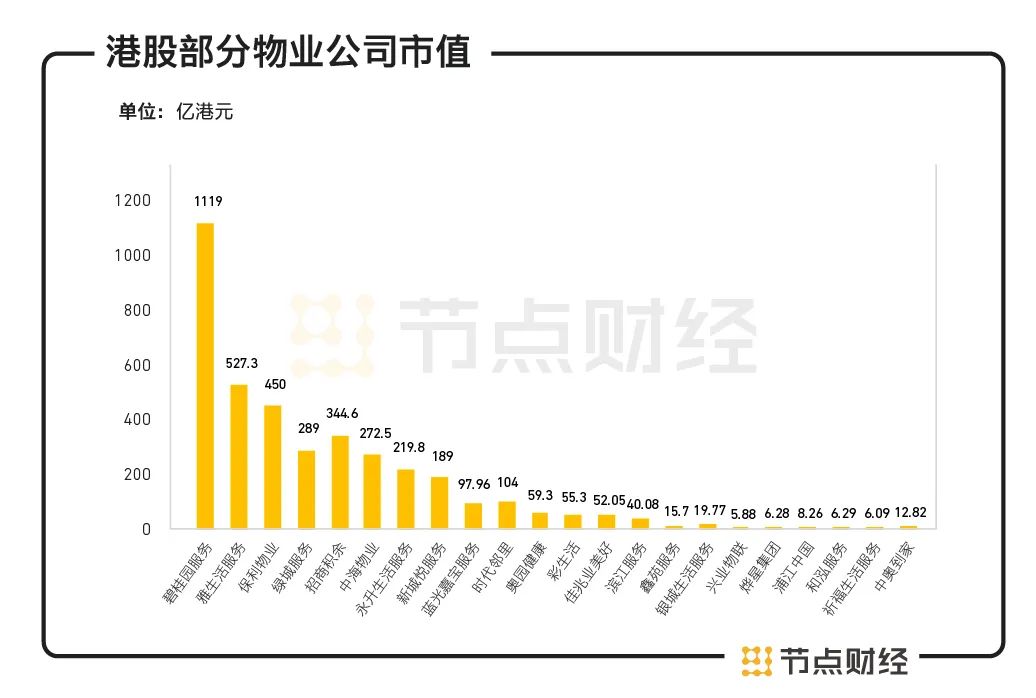

随着越来越多的物业服务公司涌入港股,投资者必然会货比三家,个股间的竞争将愈加激烈。从市值来看,港股物业上市公司如今已经出现较为明显的两极分化。

图表数据来源:公开资料,截至2020年7月8日

对世茂服务来说,上市除了“大势所趋”,也颇有些“豪赌”意味。招股书显示,到2021年12月31日,如果世茂服务的净利润少于11.7亿元(同比增加约204%),综合收益少于81亿元(同比增加约313.8%),其背后的战略投资方红杉资本和腾讯就有权要求世茂集团向其转让额外股份或支付赔偿金额。

希望登陆港股的世茂服务,市值究竟在哪个梯队?

/ 01 /

高度依赖集团

与行业头部有差距

细数如今已经上市的港股物业公司可以发现,绝大部分公司都和大房企联系紧密。如今市值位于首位的碧桂园服务分拆于房企巨头碧桂园,第二名的雅生活服务背后是雅居乐和绿地控股两大房企大佬。世茂服务也不例外,分拆于收入超千亿元的世茂集团。

世茂服务的业绩究竟如何,不妨从管理规模、营收净利润、毛利率等角度和同类企业对比一下。

首先,对物业管理公司来说,管理规模这一指标很关键,它意味着公司获得物业管理服务协议的能力。从国内上市物业公司过去几年的情况来看,公司管理规模的大头通常来自关系紧密的房企大佬,比如母公司,剩下小部分则来自第三方房地产开发商的物业。

招股书显示,截至2019年年底,世茂服务的在管建筑面积为6820万平方米,合约总建筑面积为1亿九百万平方米。公司服务的物业覆盖国内近70座城市,主要位于长三角、环渤海、大湾区与中西部等城市群,服务业主近240万。

世茂服务目前的管理规模和如今市值约为50亿美元的佳兆业美好相比,相对接近:财报显示,截至2019年年底,佳兆业美好的管理面积为4620万平方米,业务进驻全国42个城市;对比如今市值约为289亿港元的绿城服务,有大约3倍差距:截至2019年年底,绿城服务的在管面积为2.14亿平方米,在管面积覆盖全国147个城市。

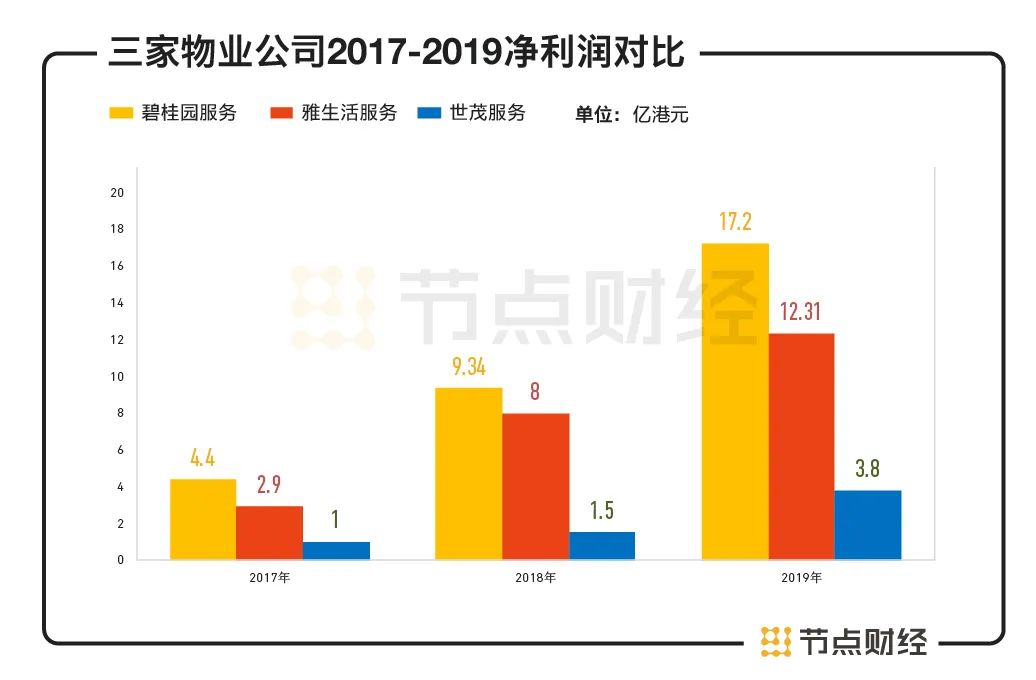

在营收和净利润方面,2017年到2019年,世茂服务的营收分别约为10.4亿元、13.3亿元和24.9亿元,年复合增长率为54.5%;净利润分别约为1亿元、1.5亿元和3.8亿元,年复合增长率为88%。

数据来源:公司财报

可见,过去3年,世茂服务的营收和净利润都迎来了快速增长。不过,目前其营收和净利润与碧桂园服务、雅生活服务还相差较远:以2019年为例, 其营收大致是后两家公司的1/4和1/2,其净利润约为后两家公司的1/5 和1/3。

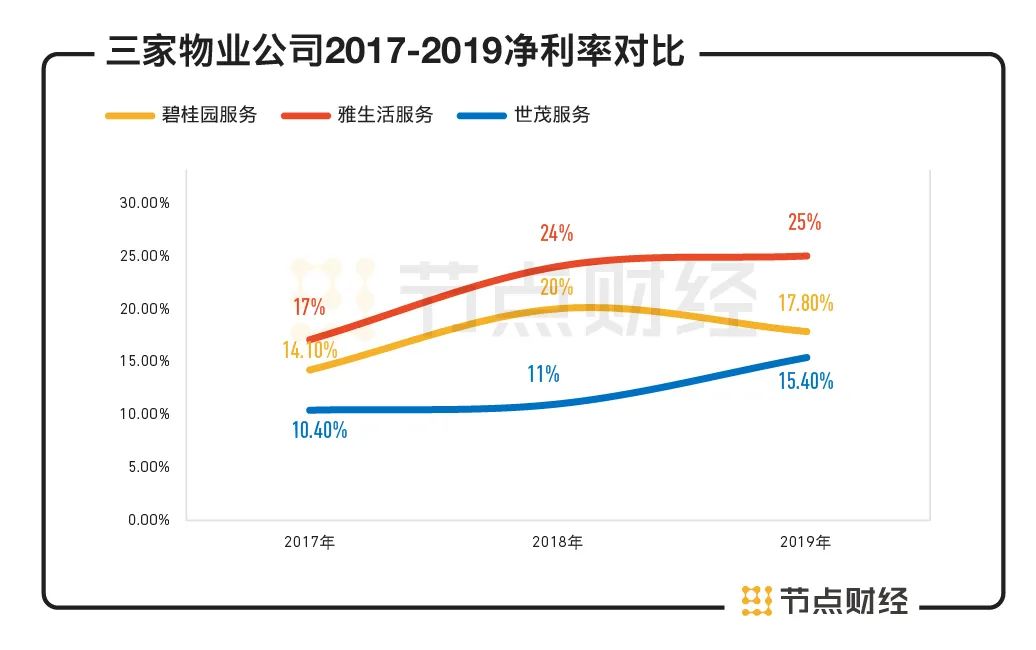

数据来源:公司财报

2017年到2019年,世茂服务的净利率分别为10.4%、11%和15.4%,呈现出逐步改善的趋势。相较而言,碧桂园服务的净利率分别为17%、24%和25%.。不过,两家公司的净利率水平远高于同行的平均水平:2017年到2019年,中国物业服务百强企业的平均净利率分别为5.5%、5.6%和6%。

数据来源:公司财报

作为世茂服务的最大客户,2017年到2019年,世茂集团为其贡献了约22.8%、27.5%及25.7%的收入。期间包括世茂集团在内的前五大客户销售所得收入占世茂服务总收入的25.7%、29.6%及27.7%。可见,目前公司对头部客户的依赖性较强。

对母公司依赖性强,几乎是国内物业行业的常见状态。不过,也并非所有公司均是如此。绿城服务财报显示,截至2019年年底,公司前五名最大客户的交易额占集团总收入的2.6%,单一最大客户的交易额占其总收入的1.4%。

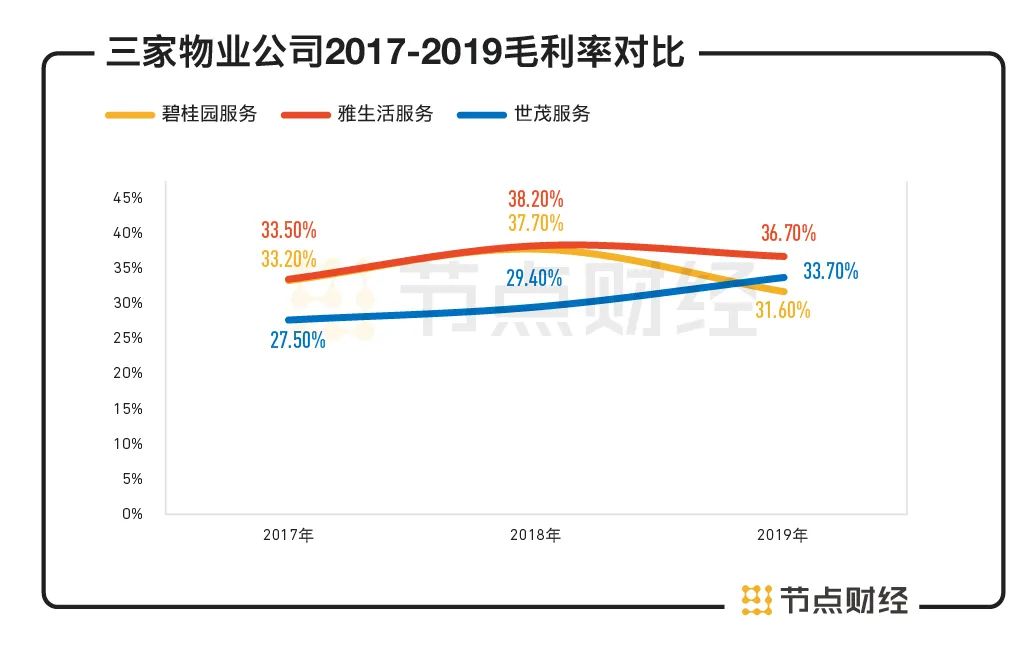

另外,物业管理行业属于劳动密集型行业,其行业毛利率较低,基本上在25%到40%之间。2017年到2019年,世茂服务的毛利率分别为27.5%、29.4%和33.7%,这一组数据中的大多数虽低于碧桂园服务和雅生活服务的水平,但改善情况明显。2019年,世茂服务的毛利率甚至超过了雅生活服务近两个百分点。

数据来源:公司财报

物业的劳动密集特征还体现在员工成本在公司销售成本中的占比较高:2017年到2019年,世茂服务的员工成本基本上占其销售成本的五成到六成,支付给保安、清洁等第三方分包商的费用在销售成本中基本占比20%到25%左右。

招股书称,世茂服务目前面临着劳工及分包成本上涨的压力,比如营运地区的最低工资上调,员工数量增加等。为了维持或提高利润率,公司必须控制及降低劳工及分包成本。

/ 02 /

加大增值

密集并购

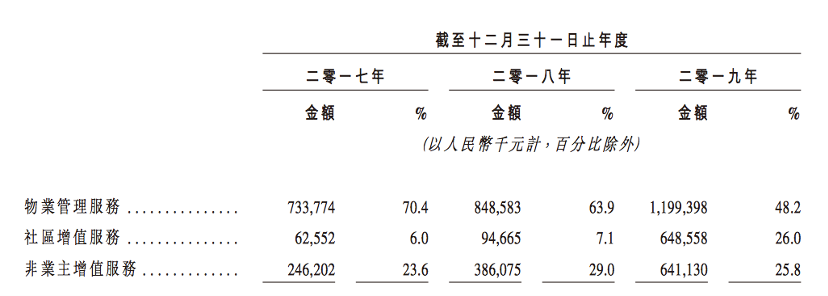

世茂服务对自身的定位是“综合物业管理及社区生活服务提供商”。公司的收入主要包括三项业务:物业管理服务;社区增值服务;及非业主增值服务。

其中,物业管理包括向房地产开发商、业主及住户提供保安、清洁、绿化及园艺及维修保养等服务。这项服务是公司最主要的收入来源,2017年为公司贡献了七成营收。到2019年,这一比例降至五成左右。

数据来源:公司招股书

公司99%的物业管理服务通过包干制收取。所谓的包干制,即公司按预先确定的固定价格收取物业管理费。当成本超过物业管理费时,要自己承担差额。2017年到2019年,世茂服务在在管物业中分别亏损1960万元、3600万元和3320万元。

为了改善收入结构,近两年,公司正大力发展包括社区资产管理服务、停车位销售相关、家装等在内的社区增值服务。2017年到2019年,世茂服务的增值服务在营收中的占比从6%上升至26%。公司增值服务收入占比的增长也是公司毛利率改善的重要原因之一。

中指研究院数据显示,增值服务的优势在于毛利率相对较高,为物业公司提供了新的盈利路径。以上市公司为例,2019年彩生活社区增值服务毛利率达92.6%,是其整体毛利率的2.62倍;新城悦服务、碧桂园服务、保利物业社区的增值服务毛利率分别为64.3%、66.2%和40.7%,是各家公司整体毛利的2倍左右。

近几年,物业行业竞争加剧,增值服务成为相关公司转型、增强竞争力的方式之一。世茂服务招股书称,社区增值服务将推动其未来增长,公司计划随后投入更多资源用于发展这项业务。

此外,对物业上市公司来说,管理面积能否持续增长对公司发展很关键。为了解决这一难题,收并购成了相关公司规模扩张的利器。世茂服务也不例外。近几年,为了保持竞争力,公司一直在持续“买买买”。光是2020年上半年,公司就完成了5项重大收购。

2020年1月,公司以现金1.1亿元的交易价格收购广州物业管理公司广州粤泰全部股权;2020年3月,收购福州物业管理公司福晟生活服务51%股权;2020年5月,收购工程服务公司苏州翀天全部股权。

2020年6月,公司与红星美凯龙家居附属公司分别收购家装服务公司世茂美凯龙的51%及49%股权;同月,公司以现金代价约7440万元收购成都信谊67%股权,后者主要从事物业管理和增值服务。

收购给世茂服务带来了业务规模的扩大,但同时也导致公司流动负债大增:从2019年年底到2020年4月30日,公司的流动负债从1.85亿元增至2.95亿元。这主要因为公司收购福晟生活服务导致后者的流动负债1.45亿元计入其负债表。

对于世茂服务来说,如何在扩张中保持负债平衡,如何应对不断加剧的市场竞争,都是重要挑战。

/ 03 /

物业上市潮

中国房地产行业经历了二十多年的高速发展后,近两年开始面临增长放缓,此前高负债模式的资金风险逐步凸显,房企“求钱若渴”。

随着中国房地产行业进入存量时代,高度分散的物业管理行业竞争愈发激烈。中指院数据显示,截至2019年年底,中国营运中的物业管理公司约有13万家。竞争白热化下,物业管理公司的转型不可避免,不论是收购扩张还是加大对增值服务的探索,都需要不少资金。种种因素推动下,房企拆分物业公司上市融资,成了一股趋势。

2014年6月,花样年控股分拆彩生活赴港IPO,成为内地物业公司分拆上市第一股。随后5年,12家物业公司上市;2019年,二级市场一口气迎来12家物业公司,物管行业赴港上市成潮。

在2020年5月26日“2020中国房地产及物业上市公司测评成果发布会”上,克而瑞证券研究院副院长李蒙称,当前物业股越来越受到资本的关注,和二级市场物业板块整体的表现是息息相关的。

据克而瑞统计,截至2020年5月底,物管行业保持着非常凶猛的增长速度,总市值达3776亿元,相较2019年年末提升了60%。受新冠肺炎疫情影响,2020年前五个月资本市场的整体表现不尽如人意,而物管板块平均增幅达37%。

同时,考虑到目前行业龙头企业,比如万科、华润、龙湖、恒大、融创的物业都没上市,对其他物管企业来说,IPO的竞争相对没有那么激烈,是上市的好时机。

易居企业集团研究总监洪圣奇也认为,疫情冲击之下,量化宽松政策不断出台,市场上资金相对充沛,物管公司如果能成功上市,估值及市盈率或都能达到较高的水平。Wind数据显示,截至2020年5月,26家A+H物业股加权平均的市盈率(TTM)为59倍。

如此高的PE诱惑下,除了世茂服务外,华润置地、融创中国和荣盛发展、朗诗地产、卓越集团、越秀地产、阳光城等多家房企均表示有分拆物业上市计划。这股物业公司上市潮,还将持续。

可见,如今除了上市这一门槛,如何减少对母公司依赖、发展更多元化的营收渠道等,对世茂服务来说都是重要挑战。

节点财经 合作伙伴

节点财经 合作伙伴