康美造假余波:年赚70亿的广发证券怎么走

被监管层处罚的投行业务,在广发证券几大业务中收入垫底,这家排名第五的券商,会因为此次处罚陷入险境吗?

时隔一年,涉康美案的相关机构处罚落地。

2019年4月30日,康美药业承认财务造假,一年多后的7月9日,康美药业公告创始人马兴田被抓。

康美造假案的余波终于震到了广发证券(000776.SZ,1776.HK),7月10日,证监会对广发证券下发严厉的行政监管措施事先告知书,包括拟暂停其保荐机构资格6个月、暂不受理债券承销业务有关文件12个月,将对多位高管进行处罚等。

随后,国信证券率先声明不再聘请广发证券担任公司非公开发行A股股票联席主承销商的公司。据界面新闻消息,广发证券今年以来也出现了明显的人员出走现象。

从改革开放后一家银行的证券部门,发展到今天市值千亿的证券公司,广发证券已经成长为行业净利润排名第五、广东地区最大的券商,一年净赚超70亿。

如今因康美造假案面临客户和员工流失、业绩受损的困局,广发证券该何去何从?

一年净赚75亿元

1991年,在深圳证券交易所正式开业两个月后,广发银行成立证券业务部,也就是广发证券的前身。1994年,证券业务部改制为广东广发证券公司。后来根据金融业分业监管的要求,1999年,广发证券和广发银行脱钩,后改制为股份有限公司,两家机构自此完全独立。

在中国,金融牌照历来都是稀缺品,受到监管部门的严格管控,获得难度较高,经常是各机构竞相争夺的焦点。

由于公司股权比较分散,2004年,中信证券对广发证券发起要约收购,为了不被收购,广发证券掀起了一场引人侧目的股权保卫战。

最终,广发证券通过成立一家员工持股平台,联合其他机构一起,击退中信证券的收购。

经历了一次股权动荡的广发证券,反而越做越大。2005年,公司净利润指标全国排名第三。随后开始谋求上市,并先后于2010年登陆深交所,2015年在港交所上市。

经历30年的发展,广发证券已经形成了一个庞大的金融集团,旗下包括广发期货、广发信德、广发乾和、广发资管、广发控股(香港)、广发融资租赁、广发合信及广发基金等机构。

值得一提的是,广发证券的盈利能力一直名列前茅。年报显示,广发证券的主营业务是四大板块,包括财富管理业务、投资管理业务、交易及机构业务、投资银行业务。

▲2019年上市券商业绩排行榜。

作为一家拥有牌照的券商,2019年,广发证券营业收入为228亿元,净利润达75.4亿元,排名行业第五。

结缘康美

30年来的平稳发展,被康美药业打破。

2001年,广发证券成为康美药业上市的保荐券商,当时刚刚调回证监会工作的李量成为了康美药业上市的关键人物。据扬州法院公布的信息显示,2000年至2012年,李量利用职务便利,为康美药业等9家公司申请公开发行股票或上市提供帮助。

康美药业IPO后的前几年,广发证券给其融资的额度每年不超过3亿元,事情在2005年的时候,发生了变化。

2004年,在和中信证券的股权争夺战中,广发证券成立了一个员工持股平台赢得了股权之争,该平台名为“吉富投资”。但由于广发证券后来计划借壳上市,该员工持股计划不符合规定,广发证券便将员工持股转让给四家上市公司。

这四家公司中,包括康美实控人马兴田妻子实际控制的普宁市信宏实业投资有限公司,以及宜华生活董事长刘绍喜控制的宜华企业(集团)有限公司。

凭借员工持股击败外部要约收购的广发证券,因低于市场溢价转让股份一事,还曾引发市场对这四家公司是否代持的猜测。

2004年,宜华木业(现已更名为*ST宜生,600978.SH)通过广发证券的保荐顺利上市,成为当地首家民营上市公司。刘绍喜成功入股广发证券后仅仅一年,宜华地产(2015年更名为宜华健康)也成功借壳上市。

也就是这时,康美药业在广发证券的牵头下,融资额度狂飙突进。

据统计,2006年至2019年康美药业通过广发证券共融资252.55亿元,包括定向增发、公司债、可转债等。不仅如此,2014年以来,广发证券及其资管子公司为康美药业大股东马兴田夫妇共实现33次股票质押融资。

或许是巧合,广发证券的业绩也在2005年开始起飞。官网资料显示,2005年公司净利润指标全国排名第三,而2004年,官网的表述为公司在年度总资产、净资产、总利润、净利润、交易额、承销金额、承销家数、承销股数、人均利润等九项指标全部入围前十名。

最终,广发证券也因为康美药业造假事件,受到了处罚。

影响几何?

广发证券不仅是广东省本土的头部券商,也是全国券商中排名靠前的券商之一。

年报显示,2019年,广发证券完成股权融资主承销家数34家,行业排名第4位;股权融资主承销金额266.14亿元,行业排名第8位。

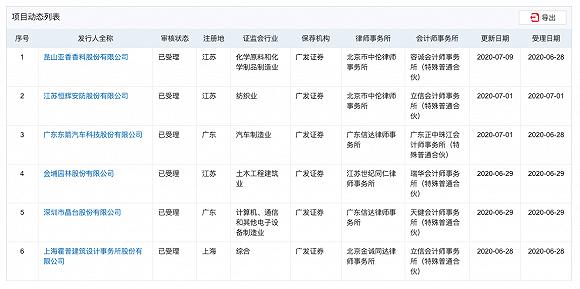

目前广发证券共有89家IPO在审项目,其中有66家正处于辅导备案登记受理阶段;其余23个在审项目中,包括主板项目9家,中小板项目5家、科创板项目3家、创业板项目6家。

7月10日,广发证券因“康美案”领罚单,将被暂停保荐机构资格6个月、暂不受理债券承销业务有关文件12 个月;相关高管也将受到相应处罚,包括投行项目的主办人、保荐代表人、债券项目主办人、投行部负责人陈家茂、林焕伟、朱保力、肖晋、林焕荣、许戈文、李贤兵、何宽华等,10年至20年内不得担任上市保荐、债券承销或者投行相关职务。

处罚一旦落地,意味着广发证券的投资银行业务到2021年1月前都无法开展。

7月13日,广发证券在互动平台上称,2019年母公司证券承销业务收入11.4亿元,约占总收入的5%;证券保荐业务收入0.97亿元,约占公司2019年总收入的0.43%。行政监管措施预计将在一段时期内影响公司投行和债券业务收入。

▲广发证券2019年营收结构。

虽然从营收占比来看,两项业务暂停,对广发证券整体营收影响不会太大,但更严重的可能是品牌形象受到损害。

与此同时,遭受打击的还有通过广发证券准备上市的企业。

▲广发证券创业板在审项目。

这89家企业目前面临一个两难选择,要不要更换保荐券商?如果更换保荐券商,需要再等一年时间,如果不更换,上市计划也得等到明年才能继续推进,但无论如何,对于一些急于上市的企业而言,证监会对广发证券的处罚“大棒”,也打在了他们身上。

已经有公司作出了决定。7月13日,国信证券(002736)发布公告称,国信证券将不再聘请广发证券股份有限公司为公司非公开发行A股股票联席主承销商,公司非公开发行A股股票联席主承销商变更为中国银河证券股份有限公司、红塔证券股份有限公司。

国信证券这笔150亿定增发行的联席主承销商,此前共有三家联席主承销商,分别是银河证券、广发证券和红塔证券。

广发证券领罚,也给整个证券业敲了一次警钟。

证监会在对广发证券采取行政监管措施的公告中称,保荐机构及其他中介机构承担重要的“看门人”职责,是资本市场核查验证、专业把关的首道防线,必须严守诚实守信、勤勉尽责的底线要求。部分机构及从业人员缺乏职业操守,内控松散,管控失效,履职不力,把关不严,将严重损害资本市场秩序,破坏行业生态。对此,证监会始终保持高压态势,坚持有案必查、有错必惩,让违规者付出代价。

无冕财经 合作伙伴

无冕财经 合作伙伴