IPO打新,年轻人暴富第一课?

2021年刚开年,资本市场的热情就迎来了第一个开门红——国民级短视频App快手即将在港股上市,引起了资本市场的关注。

1月26日,“短视频第一股”快手启动招股,发售价格范围在每股105港元-115港元之间,最终发售价及配售结果将于2月4日公布。以快手此次公布的发售价格区间计算,对应股份市值分别为4314亿港元和4724亿港元,估值超过预期的500亿美元,介于556亿至609亿美元之间。

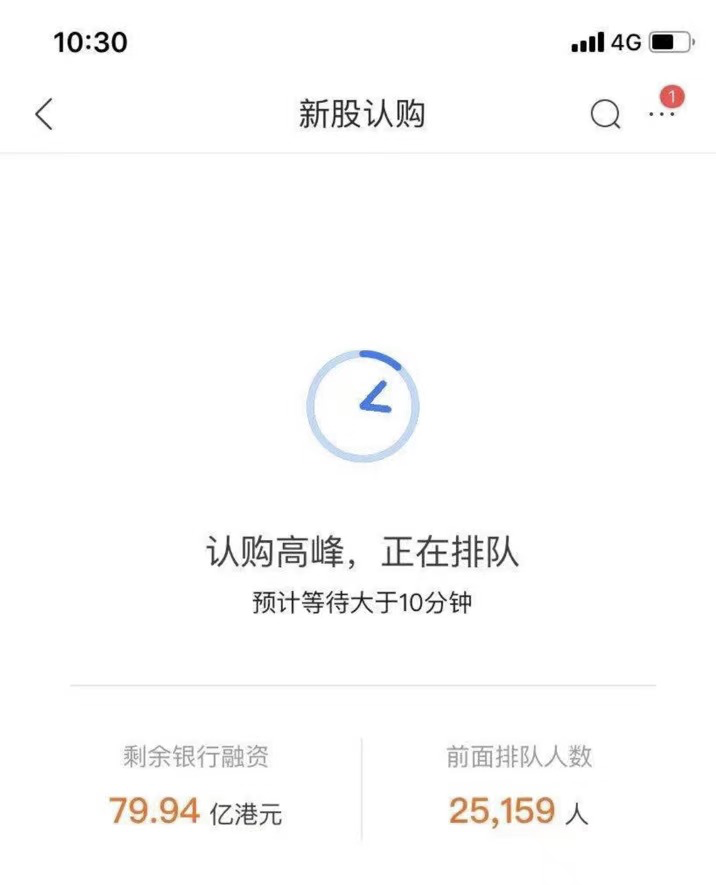

26日,认购开始后,快手IPO“打新”比市场预测的还要火爆,认购开启仅2分钟,券商的融资额度便几乎被一抢而空,而认购页面的排队人数则还有数万人。

数据显示,截至17:26分,孖展总额已达850.34亿港元,孖展超额认购已达80倍。另据称有券商系统打新页面26日出现宕机现象。最新消息显示,因申购过于火爆,快手国际认购部分已足额,将提前在27日下午5时结束,比原计划提前了两天。

各大互联网券商们则在1个多月前便开始“支棱”起来,“打新快手送小米股票”、“融资10倍,轻松上乙组”,而越来越多的年轻人正快速加入到“打新”行列之中。他们也许不是快手的用户,但却兴致勃勃要去资本市场里大干一场;他们有的从未炒过股,从“孖展”、“绿鞋”、“杠杆”这样的基础金融词汇开始学起,有的甚至不了解“打新”为何物,只听朋友推荐这事儿能赚钱,便加入佛系“打新”的大部队中。

“打新”热潮涌动背后,是2021年作为全球企业IPO大年中,众多年轻人试图掘金。

相关数据显示,今年上半年券商开户数据暴增三四成,90后年轻人最多。他们都在反问,在这个A股近10年最大上市潮,港股的新经济公司扎推上市和中概股回归潮、美股的大放水时代,为什么要错过这场暴富盛宴?

而资本市场从来没有百分百的利益,更没有毫无风险的投资行为,在Tech星球(微信ID:tech618)的采访中,即便是拥有丰富经验的投资者们也对“打新”有着意见分歧:有人认为,市场正火爆,打新是门稳定的生意;但有的人说,打新像举着火把穿过火药桶;还有的人认为,市场正在内卷。

首次打新中签,一支股大赚20万

春川,职业:市场营销

记得很清楚,我中签的日子很特别,2020年5月20日。当时的感觉就是开心疯了,股票的价格也特别吉利,66元,我中了1000股,基数首先就很大,被我称为“史上最大肉签”。

我基本上是佛系打新的,中签之后赶紧问了在证券工作的朋友,朋友也很少打新,又给我问了他们公司的理财“大神”,对方说“一直拿着,开板之后下午再卖掉”。不得不说,这个建议真的挺好的,具体细节我记得不清楚了,好像是到13-14个涨停板的时候,上午突然开板了,因为听了“大神”的建议,我就没卖,下午又封住了,接着又是连着2个涨停,然后再开板的时候,我才收手走人。自己不专业就听专业的,准没错。

我炒股4年了,这是第一次打新成功。

还有一个背景就是,当时抖音势头正盛,我中的这个股票也是传媒概念股,而A股非常喜欢炒概念,所以我才能吃到很大的盈利。

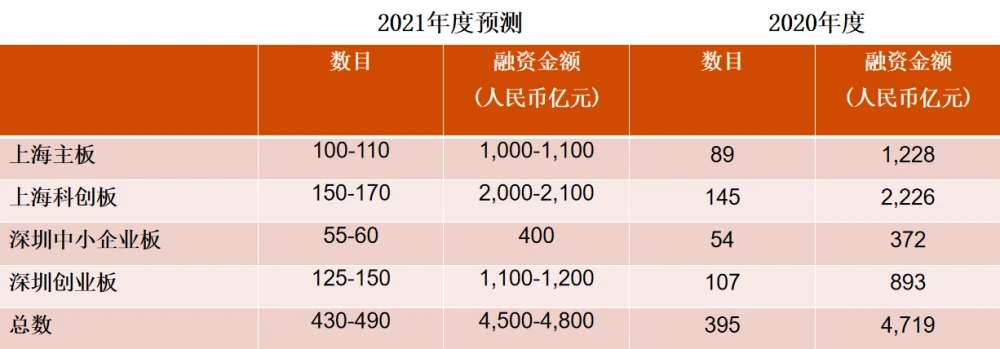

2021年A股IPO预测 来源:普华永道

打新成功后,每天9点15分,很准时,股市一开市,我的股票就涨停了。那时顿时觉得上班很没意思,每个月赚那么点钱,还天天苦逼哈哈的,再一看每天都有1.5万元躺在账户里,上班还有什么劲儿啊。最难捱的是周末,周六周日两天就像劫难,就希望赶紧快到周一,又能赚钱了。

这笔钱我也没怎么动,继续在股市里放着做投资,给父母花了几万块买了点东西表表孝心,然后带着同事朋友吃了人均1500元的日料,味道感觉一般。但我还记得当时组里刚毕业的小孩羡慕的眼神,你想想,毕业生一年也就差不多10万,我半个月赚了20万,杀伤力太强了。

我今年降薪去了一个创业公司,但是这个经历让我觉得是老天爷通过股票补偿给我了。

但我明白,股票这个东西还是虚,工作虽然辛苦,但都是一个字一个字敲出来的,一个方案一个策划想出来的,它是踏实啊,股票会放大人性的贪婪,打新不是计划,就是运气。

从打新小白到教小白打新,帮别人赚钱我很快乐

峰哥,职业:前金融行业,现职业打新人

首先来分析下各个市场打新的底层逻辑,A股打新太难,加上散户太多,完全是当炮灰,中签的概率几乎相当于中彩票;而美股打新一般都是根据承销商来分配,像是富途,老虎这样的券商,从承销商手中拿份额,再分一点给散户,但给多少,给不给完全看承销商心情了。如果一个股票非常受欢迎,承销商是不愿意把份额给互联网券商的,因为根本不愁卖。

比如,前段时间的一家比利时的游戏公司,老虎和富途就一点新股份额都没分到,全被大的投资机构瓜分了。2020年,美股打新唯一能算作顶流的也就是贝壳,这里面还是有很多关系的,因为腾讯是富途最大的股东,而贝壳的股东也是腾讯,等于说腾讯把它的一些股份释放出来给到富途,帮助富途做业务,这才让我们这些小散户赚到了一点钱,但是像贝壳这样的情况是非常难得的。

像小鹏今年也很热门,我当时只分到5股,一股10美金,一共就50美金,留着或不留影响不大。所以,普通散户美股打新赚不了多少钱,一次赚个几十美金或者几百美金,还不够费功夫的呢,还充满太多不确定性,而港股打新就是一件性价比比较高的事情。

拿我个人的经历来说,算是给大家分享一个失败的经历。我毕业后一直在金融公司上班,位置在杭州金融中心,金融投资的气氛很浓,机缘巧合下,我2017年就知道了港股打新,当时也跑了很多家银行,天天打电话咨询,做笔记查攻略,但就是办不下来香港银行卡,当时觉得这事儿可能很难,就放弃了,让我错过了很多财富积累的机会。

再次认识港股打新就是很久之后了,大概是2020的上半年,这次算是真正搭上了车,办成了香港银行卡。

港股打新其实不需要你对金融市场有多深刻的认知,就是套利,本身是很简单无脑的一件事,给初中生讲讲他也能明白。

后来,我就把自己的经历和经验分享出来,收获财富的同时,也结识了很多朋友。很多大学生也在加入打新的热潮中,说实话,他们涉事略浅,对金融市场也没有多深了解,但打新成绩也非常好,这就是港股打新最具魅力的地方。

我能感觉到整个市场在变得越来越热,像去年12月8日京东健康上市,申购人数是84万多,前不久另外一支医药股已经达到了117万,短短1个月时间内,人数增长了30多万,是很可怕的,更别说快手上市,我认为快手会突历史以来港股新股申购最高人数的记录。

我也亏过钱,当是有一个医药公司热度特别高,加上医药股在港股本身也比较受认可,投资者名单也非常豪华,但没想到一上市就破发了,还蛮意外的。

但打新有赚有亏都是很正常的,相比于赚钱,亏钱会让人记得更深刻一些,但不管是赚是亏,都要迅速出掉,去准备下一场新股IPO,不用沉浸在过去中签的喜悦中,也不用因为亏钱而伤感,要一直往前看,因为新股源源不断地来,总会把之前的喜悦或伤感冲淡。

现在我不仅自己打新,还帮助过很多想打新的人,帮他开新券商,我也赚取到佣金,等于说是在打新路上推新来者一把,帮他们获得打新的金钥匙,我觉得还是挺有价值的。

美港股打新,像举着火把穿过火药桶

何广,职业:媒体人

我还在上大学时就接触股票了,但当时主要是小打小闹,最近这两年,家里给予了一些资金支持,才开始比较认真地做投资。A股、港股和美股我都有涉及。

我第一次打新经历和我的信仰有关,打新了理想汽车。我本身就是饭否的深度用户,去年看到王兴经常在饭否里面夸理想汽车,加上自己本身对增程路线也比较认可,所以就打新了理想汽车,没想到第一次打新就成功中签了,赚了大约200美金,其实是相当于蚊子肉了,但这激发了我持续打新的热情。接着又申购了贝壳,也小赚了一笔。

因为各个市场对于打新的政策和规则都不一样,所以要分别看待。

对于美港股打新,我是偏谨慎的。在大样本下,美港股打新期望不是正的,不像A股,新股几乎不存在破发的危险,但在美港股市场里破发还是很常见。这两年美港股打新的火热行情我也能够理解,既跟市场对新经济企业的偏好有关,也跟美联储的流动性释放、中概股回归香港等诸多因素有关。但这一热潮是阶段性的,长期来看,不会一直保持这么好的收益率,所以多数美港股的打新我是不参与的。

而美港股的融资打新,比如“孖展”之类的操作,带杠杆,我更不会去碰,一不小心,别说收益,极大可能本金都赔光。美港股的融资打新,在我看来,有点像举着火把穿过火药桶。毕竟,再好的股票也存在波动的风险。

我是比较看好A股打新的,去年在A股中了两个新股,新债若干,加起来有三万多的收益,相比大佬们,我这个算是比较平庸的收益了,但A股打新其实很简单,开好科创板、创业板和主板的账户,配置合适的打新门票、合适的市值,然后坚持去做就好了。

由于A股打新市值小、打新额度太少,中新股很难,所以要多配市值、忍受波动,对很多习惯了固定利率的人来说,确实难以接受。A股打新其实是和时间、概率交朋友的一个过程。

半年猛赚70万,打新门槛还是很高的

曾可天,职业:互联网大厂员工

2020年5月,看了一个打新的帖子,觉得挺好玩的,就加入了打新的队伍。第一次打新是一个医药股,其实也算是当时的热门股,但竞争远远没有现在这么激烈,首日就赚了100个点左右,那时候打的人都不太多,就感觉这个东西挺稳的,也没什么人参与,相对也不影响工作。

后来有一阵,很多股都在同一时期上市,认真比较了之后,选择了电子烟股思摩尔,大概赚了150个点,后面又翻了3-4倍,加上我还融资了10倍,可以说赚到了超额利润,身边有用这一只股票赚200多万的朋友,发财的人比比皆是。但是,像这样的情况再也没有出现过,因为股票是绩优股,涨幅大,配额还多,是很难遇到的,因为撞车才能有这样的收获。

还有去年上市的京东健康,不上涨的概率就和火星撞地球一样,我的重点先放在了京东健康上,虽然分到的份额少,但也赚了十几万;又用少部分的钱去抄了泡泡玛特,那时候泡泡玛特其实还相当于有点炒概念,但我选择搏一搏,也赚了8万左右。

大概10-11月的时候,市场行情很低迷,打新的参与者也很少,打新的热情大大减弱,有一只股票发行估值很低,我挺看好的,就打新了,份额也配得挺多,拿到了30多万的市值的股票。

但上市首日基本上就在破发的边缘,我就没抛掉,次日就跌了十几个点,第三日又接着跌,当时这股亏损了大概快10万块钱吧。打新这1年来,最多的时候1天就亏了20多万。

其实,大家只看到涨得时候很疯狂,暴涨能涨五六十个点,但像港股市场,很多时候是瞬间就到顶了,拿普通散户来说,突然涨个50个点你敢买吗?大概率不敢买。然后市场就开始横盘或者下跌,跌也是这样暴跌的,跌起来也会把你跌得怀疑人生。

这种割韭菜程度比A股恐怖得多,在A股,你想亏这么多其实很难,你闭着眼睛瞎买,一年都估计亏不了这么多,所以,很多人都只看到幸存者偏差。

而且打新的门槛很高,一般人也进不来。举个例子,现在电商平台上抢茅台,抢到一瓶茅台能赚1000块钱,但是你会发现抢茅台,一个京东APP就有将近两三百万人在抢,那为什么打新现在就这么有热情,也只有100多万人参与而已。

随着越来越多的人参与打新,资本市场都会有个动态平衡,当真高到一定程度的时候,破发也会伴随而来了,但是一般的新用户是没有意识到这一点的。而且,融资的额度都是固定的,池子里就那么多水,人多了,每个人就舀的少了,相当于被抽干了。

打新现在“内卷”得厉害

刘言,自由职业者

2019年底,我开始加入打新大潮,刚开始就是无脑打新,什么分配规则,基本面都不看,投入的也不多。但当时的市场远远不像现在这么火爆,参与的人也很少,整个市场可以用“冷静”和“冷清”来形容,指数上,港股也表现得不太好。

2020年,越来越多公司在港股上市,加上很多企业二次上市,引发了回港潮,这就形成了一股企业涌入正面效应,越来越多受到公司追捧,钱都是找好公司的,而且港股的分配规则对小散户非常友好,能尽量让更多的散户参与,市场氛围变得特别好。

但这就导致了一个内卷化的情况出现,很多公司看到申购者越来越多,就提高发行价,因为打新过度火爆,所以投资者只能用更高价去打新,而新来者又不愿意用这么高的溢价去接盘时,很多破发就发生了。

我自己也在去年遭遇过这样的情况,我看中了一只物业的股票,物业这个行业因为比较稳定其实是很被看好的,它的投资光环也很大,高瓴也投资了,我就融资了20万去打新。但是上市前发现被超配了,被配了40万, 一般情况下,打新申购很少会超配的,当时就觉得凉了,果然上市就破发了,损失了十多万,可以算是我打新历史上亏损最严重的一次。

从这以后,我的打新就更加慎重了,几乎每只招股书我都看,只打新自己看得懂的股票,因为我明白,打新绝不是没有风险的事情,在投资市场上也不存在毫无风险的产品。

很多新入市的投资者只看到了破发率低,看到很多股票首日就能翻倍,但是却忽视了一个“隐含赔率”的问题,好的股票大家都在抢着打新,所以分配的额度也少,上涨后获益的收益是有限的;但市场不看好的股票,当你打新时,会给你超额分配,破发之后所承担的损失也是很大的。

所以现在,大多数的打新我都不参与的,要明白,市场越来越内卷,新参与者肯定比那些老韭菜更吃亏。

(文中春川、峰哥、何广、曾可天、刘言均为化名)

Newseeders 合作伙伴

Newseeders 合作伙伴