宠物粮赛道拥挤,巨头们如何赶风口

千亿宠物粮市场,国牌如何冲破三大巨头的垄断?

“我专门有一个微信群,教大家怎么饲养,主要利润就是宠物粮,一年下来可以做到30%的利润,有想法专门开一家卖宠物粮的店,干净卫生也有前景,这个猫咖可以作为一个获客引流的场景。”

杨女士是一位猫咖的店主,平时主要顾客是大学生,学校养宠物比家里更麻烦,所以“云撸猫”也就成了很多人的主选。而且,近些年喜欢猫猫狗狗的年轻人越来越多,不少毕业后的老顾客都会来她这里购买宠物食品,构成了她很大一部分收入来源。

杨女士的判断是对的。

三大巨头垄断,

宠物粮食成为“它经济”中的必夺高地

宠物食品涵盖了零食、罐头、干粮、主食等,它的利润和前景,确实比普通的餐饮业要高。

根据《2019年中国宠物行业白皮书》显示,2010-2019十年间,我国城镇宠物行业市场规模年复合增速达到34.55%。2019年,中国养宠家庭数量为9978万户,人均单只宠物犬、猫年消费分别为6082元和4755元。

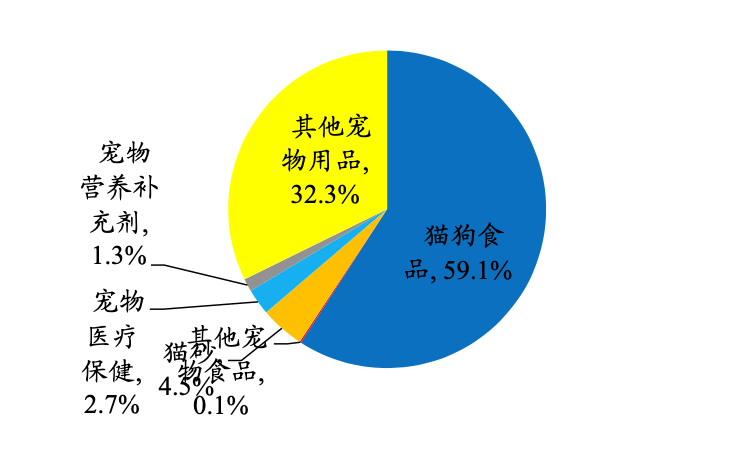

而欧睿国际更有一份数据表明,宠物食品在所有“它经济”中占比是最大,仅仅是猫狗食品就达到了59.1%,增速也远高于其他宠物用品。

“宠物与我们人的食品有很大不同。第一,人类的食品是有很大一部分是刚需,但宠物不一样,它的刚需性会低很多。第二,人类吃了劣质食品能感知到,但是宠物不会,所以猫狗主人在我们这里挑选粮食,都会对安全的要求更高。”

一位宠物店主告诉“螳螂财经”,目前店铺以熟人居多,有时也提供寄养和护理等服务,但这些都是配套服务,总体还是以宠物食品来赚钱。

“这些年也有一些宠物平台来找我们,说要给我们获客引流,但最后那些平台都干不下去了,你知道是为什么吗?”

“为什么?这难道不是互联网行业的通用模式吗?”

“宠物这个行业不一样,我们的辐射半径就几公里,甚至就周围几个小区,我们不会为了获客牺牲服务质量,几乎所有的宠物门店都这样,因为猫和狗不会说话,用户只能通过别的服务感知,来对我们产生信任。”

实际上,宠物店说得没错。

就在去年,宠物电商第一股“波奇”在美国上市,流血上市之后又遭遇破发,其所涉及的业务也就是这一块,做不成宠物界的“美团”,后来只能是通过宠物在线社区等方式,才逐渐走出质疑。

本质上来说,目前中国宠物行业并不缺少新用户。

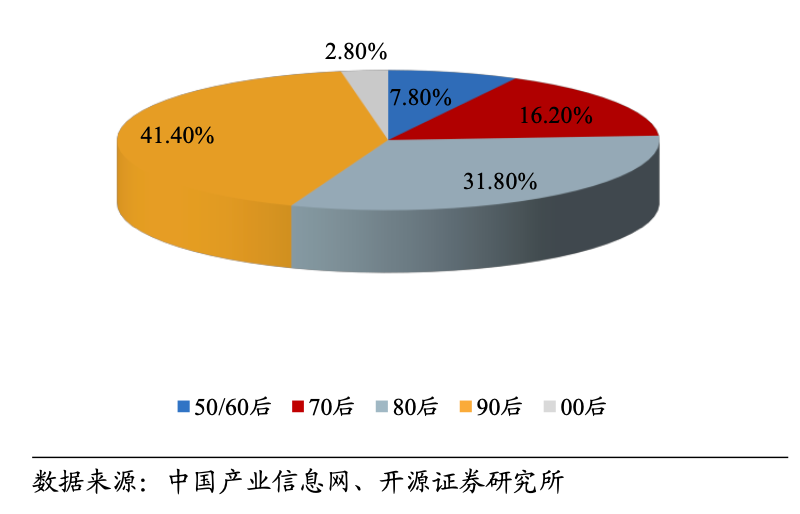

2018年,中国就已经有超7700万独居成年人口,国内养宠主力军中90后占比最高为41.4%,80后宠物主占比31.8%,随着中国老龄化的到来,银发族也开始加入“养宠大军”。

如此一来,宠物粮食不仅是“它经济”中的必夺高地,也将成为一个新产业的角力场。

中外角逐新市场,

新兴品牌迎来发展良机

目前,世界宠物食品市场的头部,基本由美国玛氏、雀巢普瑞纳以及高露洁希尔思三大宠物饲料巨头所垄断。

这与市场的体量是分不开的。

根据华泰证券指出,2019年全球宠物食品市场规模为946.77亿美元,美国是最大的宠物食品市场,规模达343.45亿美元,占全球销售规模的36.28%,仅雀巢和玛氏两大龙头企业市占率之和就接近了50%。

玛氏、雀巢这些公司,就是在一片巨大的市场中孕育而出,并在长时间的竞争中建立起了巨大的品牌和技术优势。

仅从中国来看,国外品牌就占据了超过40%的市场份额,根据《2019年宠物行业白皮书》数据显示,一线城市超过50%的用户偏向购买国外的品牌。

但是,与美国最大的不同就是市场包容性,2019年中国宠物食品行业CR10(前10家最大企业所占市场份额)仅达到31.10%,龙头玛氏在国内终端市场份额仅占11.40%,尚未形成垄断格局。

那么,国产宠物食品如何呢?

一方面,根据中国宠物行业白皮书,2009年~2019年,中国的宠物食品行业规模从77亿人民币一路高歌猛进到2019年的701亿人民币,复合年增长率接近25%。

也就是说,巨大的市场增量下,国产宠物食品的春天已经来了。

另一方面,在养宠人群中,有23.9%的人属于高消费人群(即主粮月花费500元以上),普通消费人群占比约76.1%,高消费人群中大部分人宠物支出占收入比重超15%。

这一部分人群,就是进口宠物食品的基本盘。

“螳螂财经”发现,这一规律与中国大多数行业的发展路径是差不多的,比如家电、手机、零食等,在巨大的市场增量之下,国产品牌打败外资只是一个时间问题。

从目前来看,除了玛氏和雀巢这些国际大巨头,中国市场还吸引了很多跨国品牌,比如澳大利亚真诚宠爱公司,欧洲最大的宠物食品及宠物用品供应商德国宠爱碗,北美黑马宠食品牌Nulo,美国三大高端天然宠粮品牌之一的Nature's Logic自然逻辑,北美宠物零售巨头PetSmart等,它们都锁定了原料优质、天然、不含人工防腐剂、合成添加剂的高端领域,深得一部分宠物主人的心。

毕竟,在宠物不能表达诉求的情况下,“贵”等于“好”是一个可以推敲出来的命题,而在品牌背书的情况下,它们所宣传的功能、成分等,也更能被人接受。

“网上的购物与门店有很大不同,因为网上购买狗粮之类的都是看评价,对比性不高,而且各种消费阶层的都有,就容易产生一种所有品牌都差不多的印象,一些猫狗主人买几次进口的牌子之后,也会逐渐转移到国产品牌。”

“螳螂财经”采访了一位电商人士,说出了她的感受。国产品牌的逆袭更多是以电商渠道为主,比如瑞吉、麦富迪、疯狂的小狗等国内新玩家相继涌现,甚至占据领先地位。

根据“艾媒咨询”数据,天猫和淘宝渠道中,皇家、比瑞吉、疯狂的小狗、麦富迪、顽皮、亚禾、渴望、伊纳宝、伟嘉等品牌处于前列,其中不少都是国产品牌。

不仅如此,在政策与消费者观念上,国产品牌也出现了良机。

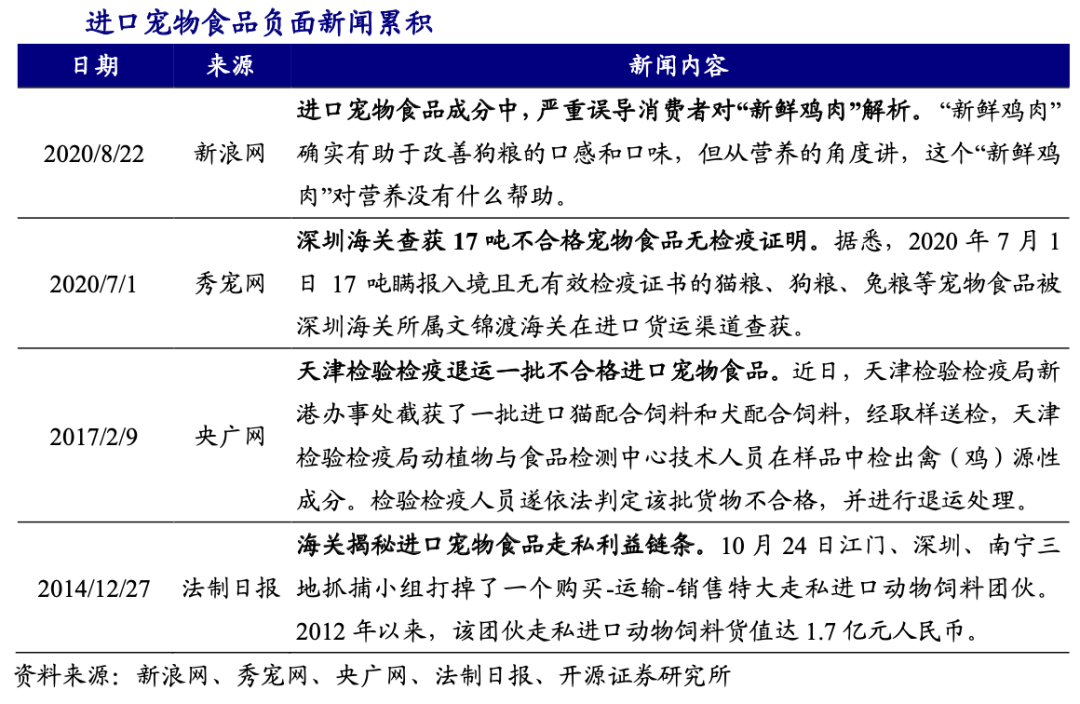

比如,为了规范宠物食品原材料检测及进口情况,相关部分多次出台法规,对进口宠物食品监管力度加强,在一定程度上削弱了进口品牌的影响及推广速度。

在此背景下,国产品牌热度持续升温,从2017年消费占比不足40%开始,到2019年消费占比接近60%,2019年已经超过国外品牌,大批国产品牌凭借自身优秀的产品力及渠道推广能力占领市场。

新品牌一拥而上,

饿了么、京东等互联网巨头也频频局部

新品牌的崛起,在宠物食品这个行业十分迅速。

2019年,我国宠物食品行业前10大公司中有7个为本土公司,合计市占率从2015年7.5%提升至10%,而同期玛氏和雀巢的市占率从10.3%下降到8.3%,进退之间实际上就是国产品牌的努力所致。

在A股,宠物食品概念股主要有两个,一个是中宠股份,一个是佩蒂股份。当然,还有前面我们说的赴美上市的波奇。

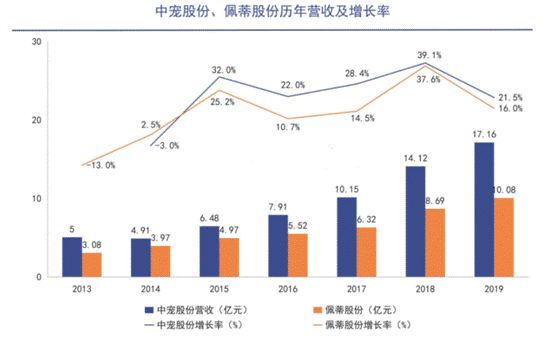

2019年年报显示,中宠股份、佩蒂股份国内市场的销售收入分别为17.16亿元、10.08亿元,同比增长21.5%、16.0%,唯一遗憾的是,它们中75%以上的营收均来自外贸,依然有传统的“代工路线”的影子。

当然,不仅传统品牌和新品牌在崛起,就连“外行”也频频跨界,比如三只松鼠、健合集团等。

2020年7月30日,三只松鼠正式推出旗下首个宠粮品牌“养了个毛孩”,上线20天即入围了Tmall2020宠物新锐潮流品牌合作计划,上线一个月,月销售额突破200万元,上线90天首次参加双11,销售增长700%。

健合集团则是采用收购模式,通过收购美国宠物营养品公司Solid Gold,在原有的婴幼儿营养及护理用品业务与成人营养及护理用品业务基础上,新增了第三大业务分部,毫不掩饰要成为“宠物食品”新势力的野心。

不仅如此,包括红杉、高瓴、达晨、晨兴、KKR等顶级投资机构纷纷出手布局,多家宠物品牌拿到了融资,且数额较大,多数品牌的单笔融资额都在千万级以上。2019年,国内宠物行业融资事件共有41起,累计吸金规模超过42亿元。

除此之外,阿里、美团和京东三大巨头也在助力新品牌。

饿了么发布的《2020宠物外卖报告》显示,过去一年,饿了么宠物外卖订单增长135%,用户平均一单消费125元,远高于餐饮外卖的客单价格,猫粮、犬粮、猫砂、罐头、零食等商品的销售增长都超过100%。

在京东到家,宠物业务已经成为其全渠道战略重要的一环。自上线以来,其宠物业务已经覆盖宠物食品、宠物玩具、宠物健康、宠物洗护等多个品类的商品。

“宠物市场的专业性很高,没有品牌会愿意去做成标品的生意,它的产品差异会比配方奶粉还大。就拿猫粮来说,欧美市场更偏向于纯蛋白的配方,日本则认为杂食是更健康的,不同品牌都有自己赖以生存的配方。”

杨女士告诉“螳螂财经”,和宝妈们了解奶粉不同,宠物主们大多数时候对于宠物粮的选择,也会像挑口红一样,会选择更多的类型和营养,这意味着忠诚度和粘性并不会很高。

对于新品牌来说,这既是一个逆袭的机遇,也意味着对技术和配方的投入会将之变成一场烧钱的游戏。

Newseeders 合作伙伴

Newseeders 合作伙伴