泡泡玛特市值腰斩,「潮玩界的茅台」为何不香了?

在闲鱼上,众多年轻人标价9999.99万元收购泡泡玛特Dimoo和Labubu等系列的隐藏款。尽管标价并非是最终的成交价,其中更有展示和社交的意味,但也足以反应出泡泡玛特盲盒的火爆和在年轻人心中独有的地位。

由于能带给消费者不可替代的精神享受,泡泡玛特盲盒席卷的狂热,正从消费市场延续到了资本市场。

从2020年12月上市起,股价一路跃升,市值最高点一度突破千亿港元,疯涨200多倍的市盈率,也让泡泡玛特被誉为潮玩界的茅台。伴随着泡泡玛特的高估值,整个潮玩行业疾速扩张,玩家接连涌入,资本不断压注,迅速进入战国时代。

但泡泡玛特却未能延续高增长的传奇,截至3月30日,泡泡玛特股价报60.3港元,从上市后107.6港元的高点到现在,股价跌去近50%,市值蒸发掉了700多亿港元,这意味着,资本市场已开始冷静理性看待泡泡玛特。3月26日发布财报后,股价有小幅回升,但离辉煌时期的千亿市值仍旧遥远。

资本不再厚爱,被称为“00后茅台”的泡泡玛特神话破灭了吗?

卖出5000万+潮玩,线下贡献待加强

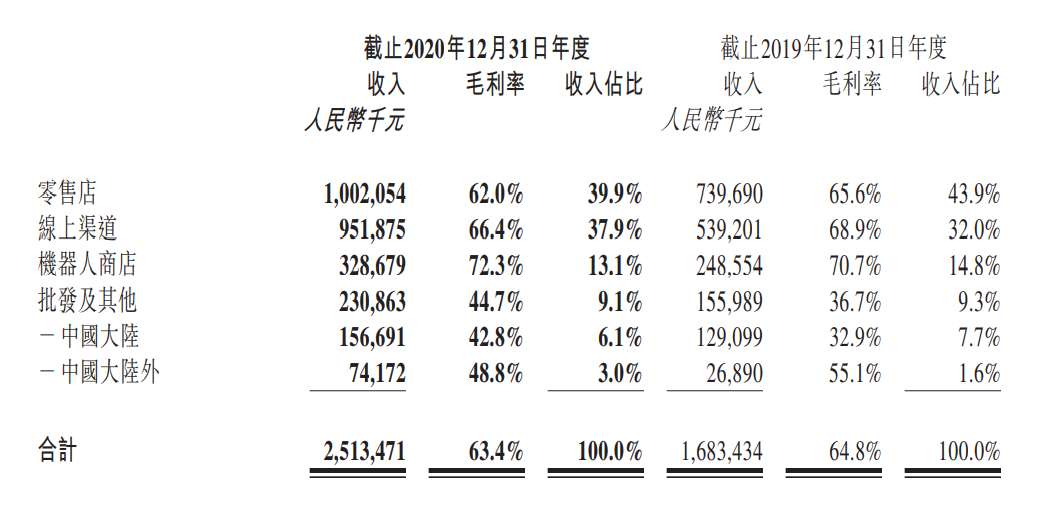

摊开泡泡玛特上市后第一份财报,全年营收25.13亿元,同比增49.3%,调整后净利润5.9亿元,共售出了超过5000万件潮流玩具。

但值得注意的是,营收增速几乎呈现断崖式下跌。2018年、2019年、2020年泡泡玛特总营收同比增长率分别为225.5%、227.2%、49.3%。

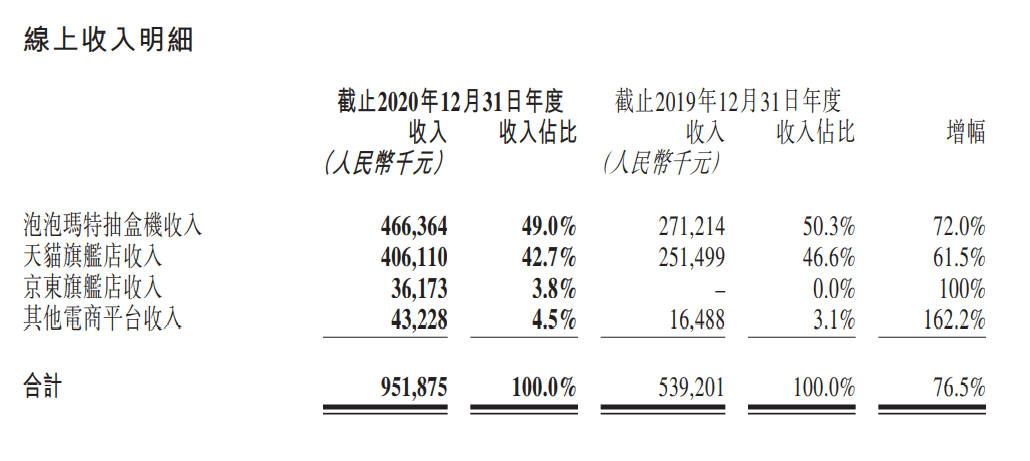

从贡献营收的具体渠道来看,2019年度线上渠道的收入5.39亿,2020年实现了9.52亿收入,营收增速为76.5%,表现出色。与零售店收入39.9%的占比相较,线上渠道的收入将近与线下零售店持平。

线上收入方面,49%的线上收入来源于抽盒机,42.7%来自天猫旗舰店,京东旗舰店、葩趣等其他电商平台贡献了少量收入。一年来,由于泡泡玛特加强了在线上的布局和营销,抽盒机与天猫旗舰店的收入都增长了60%以上。但是,上市时被看好的自有电商平台葩趣,财报中并未披露相关数据,泡泡玛特打造的这一潮玩社区可能表现平平。

泡泡玛特线上收入,主要来自于天猫旗舰店和抽盒机小程序,抽盒机小程序中虽然模拟线下购买盲盒体验,设置各种互动玩法,但是其本质无非是促销,离打造成一个真正的潮玩文化社区还有很远的路。而泡泡玛特打造的潮玩社区葩趣,虽然设置了“艺术家”、“改娃”等栏目来增加用户粘性与互动,目前却难以驱动用户创造内容,社区不活跃,通过社区销售产品的收入也不佳。

与线上的高增长形成对比的,是线下增收却不够理想。2020年新开店数量增长66.7%,扩张较快,然而零售店收入仅增长了35.5%,其中一线城市的机器人店增长近50%,但创造的总收入却2019年的1.2亿元下降至2020年的1.19亿元。努力扩张的线下机器人店,方向可能不对。

线下收入增速趋缓,但线下有人零售店的市场依然焦灼。对于潮玩行业,线下门店的玩具陈列和购物氛围更能够刺激年轻人的消费欲望,给予消费者更丰富的情感体验,泡泡玛特的竞争对手们,自然不会放过扩张的机会。

酷乐潮玩在线下已有200多家门店,杂物社也推出各种系列的盲盒,目前在线下也有200多家门店,已在全国拥有两千多家门店的名创优品也瞄准了盲盒市场的风口机会,推出自身品牌“TOPTOY”。对手们的攻城略地,泡泡玛特并不轻松,5年来也只有不到200家门店,如何增强线下的收入,是一个不得不面对的重要问题。

王牌熄火,IP都在吃青春饭?

令泡泡玛特发家的“关键女孩”是Molly,当初,正是泡泡玛特借助香港设计师王信明设计的的Molly形象,一举扭亏为盈,甚至帮助其走上盲盒之路。

而潮玩的核心竞争力在做IP,创始人王宁曾表示,“泡泡玛特要做这个时代的唱片公司。希望每个IP都成为像周杰伦、王菲这样经久不衰的爆品。”因此,这也形成了泡泡玛特的IP运营模式,设计师专心打造IP,剩下一切由泡泡玛特负责,包括孵化、打造供应链、市场推广、营销销售等一系列工作。

以茅台为例,虽然除了53度飞天茅台之外,还有很多系列产品的年份酒,但是飞天却是茅台经久不衰的拳头产品,一瓶难求。反观泡泡玛特,具备这样能打的产品吗?

根据2020年财报数据,Molly今年的销量依然比较可观,达到3.57亿港元,占比14.2%,依然是泡泡玛特的当家花旦,但值得注意的是,这个数据和2019年底的4.56亿港元相比,已经逊色不少,在总营收增长的情况下,当家王牌产品不仅没有增长还出现了大步伐后退。

在很长一段时间中,Molly一直为泡泡玛特贡献较大营收份额。2017年至2019年,Molly系列分别实现营业收入4101.9万元、2.14亿元和4.56亿元,分别约占总收益的26.3%、42.6%和27.4%。但现在来看,泡泡玛特经久不衰的IP似乎还远未形成,距离“长青”更是道阻且长。

头部IP收入占比下降,IP的生命力不够持久,需要不断迭代去满足市场,泡泡玛特只能不断去寻找新的IP。根据财报,2020年泡泡玛特新授权IP的无形资产增长了7000万,前一年的无形资产仅有1860万。

对于“潮玩就是设计师能够创造出火的娃娃”这一属性而言,自研IP存在很大的不确定性和成本。

2016年泡泡玛特与Molly的设计者王信明签约后,根据销售情况支付固定年费及设计费,而2019年6月,王信明付出345万元,购入泡泡玛特2%的股份。事实上,即使按照泡泡玛特从新三板退市时20亿的估值,这2%的股权价值都超过1.7亿。

只用345万就卖出了价值1.7亿的股权,背后是大IP设计师拥有极高的话语权,也是泡泡玛特不得不做出的妥协。而去年,该设计师风波不断,不少老玩家纷纷退坑表示抵制,和财报上大幅减低的Molly的销量,这笔买卖有点儿“赔本”。

另一方面,自造血的机能还未形成,除了Molly和DImmo,泡泡玛特其他的尾部IP都还在潜水阶段,其他两个自有IP收入加起来仅超过1000万。此外,为了创造出下一个类似Molly的爆款,泡泡玛特养着一群潮玩设计师,而目前,内部设计师团队原创IP创造的收入也较少,仅超过1亿元人民币。

还有值得注意的是,根据2020年财报,泡泡玛特独家IP收入增长了19.2%,但非独家收入增长更多,达到178.1%,在总营收里的占比从2019年的9%增至17.7%,加上其他代销占比14.6%,这也就是说,在泡泡玛特的总营收里,与自家毫无关系,仅靠“二道贩子”的收入占比就达到3成之多。

这似乎也在说明,创造IP并非易事,相较之下收购一个知名度和用户忠诚度比较高的IP更要划算。2020年,泡泡玛特和全球知名IP合作,推出了哈利波特、火影忍者等系列,这些已经拥有完整世界和人设的IP,几年甚至几十年的故事积累,已经积攒下一批忠实的粉丝,“哈利波特魔法世界系列”销售额达到7600万元,“坐坐家族2-迪士尼公主”系列销售额达5200万元。而非独家的授权合作意味着,这是一笔人人可做的生意。

泡泡玛特,是要继续陷入不断去寻找新IP的路上,还是,也开始也为娃娃们讲讲故事,这是一个待解的问题。

向上还是向下,去哪儿寻找下一批年轻人?

“我以前也入坑(玩盲盒),平均每个月都要花好几百,后来觉得没什么坚持的动力,就留了几个隐藏款,其他的都闲鱼上卖了,退坑了;之后又沉迷抽卡,也是一个月大几百多,后来又和同学玩起自己做娃(买手工材料,自己DIY),反正这钱就没省下来过。后来我才发现,我就是想买,买啥反而不重要”,在上海上学的大学生小鹏这样告诉Tech星球。

小鹏的取舍反映了年轻人中的一种趋势,哪一阵子什么火就追什么,盲盒无非是切中了年轻人们的敏感神经,但是能否持久就不好说了。

然而,只要占有的市场份额足够大,即便是流水般的年轻人,潮玩生意也是铁打的磨盘。

万代公司一直是日本潮玩市场的龙头企业,2015 年扭蛋市场份额高达 62%,虽然竞争对手增加,近年来万代市占率减少,但2019 年占比仍高达 57.5%。正是这样,才在动漫IP更迭如此频繁的日本能走过了70个年头。

对于泡泡玛特来说,虽然现在作为第一家潮玩上市公司,但想要保住龙头的地位并不容易。

从若斯特沙利文的研报2019年数据统计来看,泡泡玛特的市占率为8.5%,而后四名的市占率分别为7.7%、3.3%、1.7%及1.6%。整个潮玩行业还未形成大的聚合效应,寡头优势尚未形成,而泡泡玛特与第二名的差距仅为0.8%,只能说是暂时坐上王座。

是继续向上,抢占更高端的市场,锚定客单价更高的人群,还是继续向下,去二三线甚至更下沉的市场寻求机会,是泡泡玛特眼前面临的叉路口。

向上看,意识到潮玩是高增速高毛利的蓝海后,巨头们率先作出尝试:优酷推出乡村爱情系列盲盒;B站则在2020年8年收购了潮玩衍生品公司ACTOYS,原本就凭借二次元的优势直接切入海外的动漫IP市场;2021年初,腾讯也推出“嚯APP”,涉及潮玩业务;百度也打造潮玩项目“热度潮玩”,抢占潮玩市场。

而向下,泡泡玛特也有更强大的对手,同样看中盲盒的生意的名创优品,选择开辟另一条路,TOPTOY与迪士尼、漫威等联名,打造潮玩爆品。名创优品的一大优势在于渠道,截至2020年Q2,名创优品全球门店共4222家,其中在中国300多个城市拥有2500多家,且秉承一向追求极致性价比的打法,价格上设定为29.9元~39.9元一个,只有泡泡玛特的一半。

在速度上,名创优品的TOPTOY虽然2019年11月才入局,但今年就宣传要开出100多家店铺,将很快追上5年有187家店铺的泡泡玛特。

从财报上看,泡泡玛特的确选择了更下沉的市场。财报数据显示,线下渠道中,门店47.52%增长由二线及以下城市贡献 ,机器人商店的收入65.21%新增收入由二线及以下提供。

在把“中国迪士尼”的故事讲成之前,我们还是要从零售业的角度去看泡泡玛特。其中,对零售来说的关键指标是存货周期。2017至2019年,泡泡玛特的存货周转天数分别为49天、46天、46天。对比同行,泡泡玛低于奥飞娱乐、美盛文化和TAKARA。

这是在上市之初,市场对其高估值的原因之一,低存货周转体现出公司定期监察存货水平,合理预测销量以及把控库存的能力。

但是,这一指标在2020年的财报中发生变化,从2019年的46天,增加到了2020年的78天。这意味着,泡泡玛特赚钱的效率变慢了。

而对手却没有变慢,一位潮玩项目的投资人告诉Tech星球,受到泡泡玛特高估值的影响,潮玩的竞争者涌现,不少都融了新钱,也都采取更激进的打法,“泡泡玛特在哪里开店,我就在哪里开店,甚至拿下比泡泡玛特位置更好的店”。这无形中也提升泡泡玛特的扩张成本 。

进军二三线及下沉市场,能否复制“北上广深”一线城市门店的坪效?面对众多竞争对手进入潮玩、在不同维度与其抢食,泡泡玛特又该如何真正坐稳“头把交椅”?而解决这些问题后,才算真正搭建起了高壁垒,才能享受护城河所带来的高毛利和高品牌溢价。

就目前情形综合来看,泡泡玛特的泡泡还有,说是潮玩界年轻人的茅台,还为时尚早。

Newseeders 合作伙伴

Newseeders 合作伙伴