2021年,游戏公司们集体焦虑

在疫情对经济的影响下,游戏股一直是股民关注的重点,五一结束后,A股游戏公司的一季度财报和年报也悉数披露。

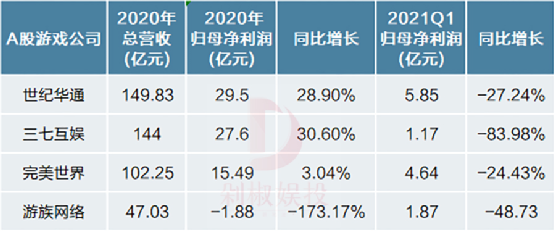

年报数据上,腾讯、网易依然是绝对的巨头,其中腾讯2020年网络游戏收入为1561亿元,同比增长了36%,其中大部分来源于手游收入的增长;A股游戏巨头在年报成绩上也交出了不错的成绩,世纪华通、三七互娱基本都保持了稳定的增长。

但是迈过2020年,在今年一季度营收上,A股游戏巨头显得有些焦虑,营收排名前十的A股游戏公司中,竟然有六家的净利润同比下降了30%~80%不等,其中世纪华通同比下降了27.24%,游族网络同比下降48.73%。

与此同时,这种焦虑在近日引发了上海游戏公司CEO们对于“内卷”的集中讨论和自省,通过社交媒体展现了老牌游戏上市公司的担忧。

游族CEO陈芳在一周前就年报和财报发表了公开信,坦言游族网络游族出现了主营业务不够聚焦、研发成本投入不够、经营管理粗放等问题;去年因公司文化出圈的心动网络2020年财报显示公司净利润为0.09亿元,同比下降了97.36%,心动网络CEO黄一孟发表了公开信,回顾了自身所经历的市场现状以及应对策略,并表示“也许仍然无法给出大家所预期的业绩预测或承诺”,但将继续坚持长期价值。

而巨人网络CEO吴萌,也在近日发表了一篇两万字的长文,以在ClubHouse上与圈内人交流共同感受到的“焦虑”为引子,畅谈了对公司内部、行业趋势的感想,而焦虑也成为了不少A股游戏公司的共识。

其中,吴萌提到,“我们在过去的十七年中,差不多有100亿吧,只出了征途和球球两款产品,关键是这两个产品竟然没花公司什么资源,也就是说这100亿基本都打水漂了,我们真的是为此付出了巨大的代价。”

在共识上,吴萌也提到:像《原神》这样的游戏,是不可能布局出来的,大公司的原有的组织模式之下,不太可能诞生这种产品。所以大公司也很焦虑,这种焦虑来源于对未来的不确定性,而唯一的对策只能是更多的投资和布局。

近几年,以《原神》为代表的二次元手游不断异军突起开始颠覆游戏公司过去的认知:这些公司有研发能力、敢花钱、擅长创造IP,产品一经问世就能迅速带来收益,并且占领年轻人市场。

这些产品呈现一种特征:越是高投入的研发与推广,越能实现高流水。

这些二次元手游撑起了米哈游、鹰角网络、散爆网络、B站等公司,曾经被腾讯视作小众赛道的女性向手游也出现了以叠纸网络为代表的一系列公司,而以莉莉丝为代表的大厂离职创业者,也为过去的行业格局带来了更多化。

这些公司的特点是高投入的研发和推广,通过对用户的了解,产品一经上线就能击中核心用户,与过去以“页转手”、“端转手”为代表,轻研发、重推广,通过大规模投放筛选高ROI用户的游戏模式有很大的不同。

而且这些产品难以被超越,吴萌也坦言,行业很多在探讨《原神》的制作规模——5、600人的团队,五、六亿元的资金投入,但是如果自己来做,投入100个亿,也不一定能够做出来《原神》,并不是能用资源解决的问题。

研究二次元品类,也成为了业内的共识,细数营收最高的10家游戏公司,几乎每家都有至少一两款合作、自研的二次元产品。

在这种焦虑的驱动下,“内卷”是一定的,所以在今年一季度,可以看到A股游戏公司,颇有些骑虎难下的局面:新老产品需要大规模推广保证营收和回收成本,另一方面在研发成本上不断加大力度,两边都要花钱,但都不能放下。

一季度的投入,到底能不能扭转“内卷”的状态?从A股游戏公司的盈亏、投入类别上,或许能够看出一些端倪。

A股游戏大户:一季度净利润集体下滑,骑虎难下的研发与推广成本

A股曾经市值最高,也最受关注的几家游戏大户,除去游族受创始人变故影响,其他三家在过去一年的总营收和净利润上都保持了增长,但在今年一季度,净利润的同比下滑却非常厉害,下降幅度甚至达到30%~80%不等。

究其原因,一方面是新、老产品都需要高额的推广成本,这部分的开支需要回收周期;另一方面,为了优化产品结构,减少过度依赖买量的高成本模式,研发成本的比重也越来越高。

做流量运营模式起家的A股游戏大户,尤其是像世纪华通、三七互娱旗下等类传奇产品,依然需要高投入的推广费用来筛选用户并保持ROI,根据DataEye发布的《传奇游戏专题研究报告》显示,世纪华通旗下掌游科技已稳居传奇类游戏买量榜第二名。

这些MMORPG和类传奇类手游,一直通过数据模型对用户实现精准投放,并筛选出高净值用户,根据三七互娱收购智铭网络时的报告书显示,《传奇霸业》的用户月均付费中位数为593元,远超同期国内游戏市场的200-300元水平。

而这种单用户重度付费的盈利模式,由于受众比较固定,同一批用户被反复筛选,所以需要不断投入高昂的流量费用来支撑。

这就意味着流量成本一直居高不下,以三七互娱披露的财报数据为例,截至2020年前三季度,三七互娱销售费用为66.88亿元,占当期营业总收入的比例达59.23%。

同时,在买量运营模式,由于近期渠道和厂商的矛盾不断升级,越来越多的厂商将预算投入到买量模式的运营中,以莉莉丝、米哈游为例,莉莉丝去年的重点产品《万国觉醒》在68天的投放期内,不计成本的投放了42个流量平台、81个广告媒体,越来越多的厂商将过去的渠道运营模式转向流量运营模式,也进一步提高了买量的成本。

一位在春节期间参与三七互娱新游《绝世仙王》投放的人士称,今年春节买量的成本相比往年更高了。

同时一季度,也是新产品上线的重要推广时间,老产品需要持续投入提升ROI,新产品的推广费用也在激烈的买量竞争中居高不下。

同时,这些产品也承担着增加游戏品类、改变收入结构的重要任务,所以高投入的推广也势在必行。

比如,世纪华通今年公布产品计划发行数量为三年之最,包括《庆余年》、《小森生活》、《传奇天下》、《饥荒(暂定)》等多款产品,而类型也涵盖MMO、休闲娱乐、偶像养成,打破了以往较为依赖“传奇”等以ARPG为代表的固定印象。

三七互娱一季度上线了《荣耀大天使》、《绝世仙王》、《斗罗大陆:武魂觉醒》等多款产品,以及主攻海外、在SLG品类上实现突破的《Puzzles & Survival》、宫斗手游《江山美人》都在持续投入,而三七互娱预计这些产品的成本回收将在今年二~四季度。

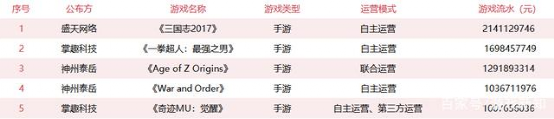

为什么新产品的高昂推广费用难以回避?根据媒体统计的2020年游戏流水的曝光,流水的上升与推广费用有十分直接的联系。

比如神州泰岳旗下的游戏《Age of Z Origins》营销费用达到5.23亿,占流水40%;二次元手游《战双·帕弥什》去年营销花费为1.30亿,占流水的15%;掌趣科技旗下的《真红之刃》营销花费1.11亿,占流水的81%。

图源:游戏新知

越是高投入的研发与推广越能实现高流水,已经成为了一种普遍存在,甚至还能实现突破,莉莉丝的《万国觉醒》更是通过全渠道营销打破了SLG回收周期慢的传统,去年年末月营收突破了1亿美元,成为全球收入最高的SLG。

一方面是品类的突破,另一方面是对研发的加强,根据财报数据,近3年,世纪华通在研发费用这一项投入上,就达到了38.61亿元,而在过去一年,研发投入14.96亿元,研发团队的规模达到3715人。

买量成本居高不下,研发投入势在必行,是A股游戏公司的代表,一季度比较低调的完美世界,在2021年自研和代理的游戏项目加起来也有18款之多。

A股另一受关注的游戏公司中文传媒今年一季度营业收入为 25.88 亿元,同比增长 2.50%,归属于挂牌公司股东的净利润为 3.74 亿元,同比增长 4.78%。

2020年中文传媒总收入为103.40亿元;归属于上市公司股东的净利润18.06亿元,同比增长4.64%;但其中游戏业务收入较上年下降14.75%,降幅较大,收入的增长主要由于出版发行等核心业务业务带来的稳定增长。

游戏收入的下降主要源于旗下公司智明星通旗下的游戏收入下降,其中旗舰产品《列王的纷争》收入四年前曾是出海第一,如今逐年下滑,近三年月流水从1.6亿、1.19亿元,跌至去年的0.78亿元。

智明星通表示,将在研发费用、市场推广费用以及人员支出上控制成本,研发费用砍了将近一半,从前年的3.7亿变成今年的1.9亿,今年4月上线了SLG类新品、主打丧尸题材的《The Walking Dead: Survivors》。

高研发、高投入,以期靠核心爆款来打开收入,听起来似乎很有“内卷”的风险,但在《原神》等爆款的成绩冲击下,也是A股游戏公司不得不“卷”的大势所趋。

B站:二次元游戏的内容爆发地,但依然为自研产品所苦

在一季度财报中,B站的游戏收入在整体收入结构中的比重进一步下降,下降至31%,一季度游戏收入为11.7亿元,同比增长2%。

如果说前两年市场对B站最大的担忧是过于依赖游戏收入,那么今年市场对B站的游戏收入能力反而担忧了起来。

其中的核心还是对于爆款的延续:在《FGO》之后,B站代理和联运了不少二次元品类的小爆款,但缺少像《原神》一样的爆款。

国内的二次元爆款产品,B站不太可能拿到代理权,多数是联运,但联运的收益有很多因素限制,比如《明日方舟》的B服很成功,但《原神》的B服由于与其他服务器不互通,多数玩家都回归官服,导致《原神》爆火,B站却难以从中分一杯羹。

能够支撑游戏营收的代理产品,多数是代理的海外产品:《FGO》、《公主连结》等,但《公主连结》还未能达到如《FGO》般的高度。

不过B站依然是二次元游戏最核心的宣发阵地,以《原神》为例,其上线一周内,投放量最高的流量平台是巨量引擎,其次就是bilibili必选,也意味着,在国内上线的二次元手游,B站的发行地位依然稳固,最有希望能拿到独代或联运权益。

在今年,B站发行了《机甲爱丽丝》、《坎公骑冠剑》等产品,其中《坎公骑冠剑》就是热门的二次元产品,上线至今仍处于iOS畅销榜Top10中。

陈睿也表示:“游戏是B站好几个部门的业务,是贯穿整个B站的事情。游戏在视频分类里是排名前三的品类,在直播分类里是排名第一的品类。“

有用户、有内容,同时游戏产品还可以对B站视频、直播、社区等内容进行反哺,B站在二次元游戏的发行地位上在国内无可取代。

但B站焦虑的并不是发行,而是缺少爆款的自研产品,尽管自身的发行地位稳固,甚至比较强势,但核心话语权依然在CP手中。

对于海外独代产品,一位接近B站的发行人士表示,B站对游戏做运营和大小活动,必须得经过海外CP的同意,在自由度上十分上限,也不好把控节奏;而国内的爆款游戏难以拿到独代,营收上无法挑大梁。

所以最终的出路就被导向自研产品上,从B站投资上,也可以看出B站的布局:今年4月份,B站先后投资了心动以及中手游两家游戏公司,目前B站已经持有4.72%的心动股份,7.15%的中手游股份。

陈睿表示:做游戏投资是为了战略目的和协同效应的,比如投资心动就是为了游戏分发上的协同。那么投资中手游的布局,显而易见是为了增强自身的研发实力。

金山软件与网龙:端游领域的幸存者,向手游进军

金山软件年报披露2020年实现营收55.94亿元,同比增长28%,其中网络游戏收入33.37亿元,同比增长19%,占收入比59.7%,同比增长依然受主要系旗舰游戏《剑网3》的推动。

其中《剑网3》在拉动营收上,符合其一贯规律,即新版本上线、新资料片对玩家回流的推动,在年报电话会上,西山居表示:19Q4-20年的增长不是特殊现象,过去十年剑网3的运营思路是一致的,即通过每年3部资料片推出新玩法、新内容持续拉动并稳定用户。

除此以外,西山居对于《剑网3》这块核心宝藏,基本上保持在维稳的状态下,表示“整体策略在过去十年没有根本改变。”

在产品的维稳下,西山居对于《剑网3》更多的创新在于整个IP生态圈的运营上,表示“用户是否流失不取决于是否在玩PC端游戏,只要用户还在关注大师赛、电影、小说等,就认为用户没有流失。”

《剑网3》的寿命已经超过十年,但依然在金山软件的收入中起着重要影响,意味着手游的份额还不足以取代《剑网3》的地位,今年西山居CEO郭炜炜在接受媒体采访时也表示,目前公司旗下分为四个运营团队,分别主攻《剑网3》系列IP、传统MMO、二次元和模拟。

目前在模拟城建、二次元MMO、以及《剑网3》IP上,已经分别有数个项目在今年或明年将上线,在《剑网3》端游的生命周期依然健康的情况下,西山居正在努力向手游和武侠以外的新品类进军。

网龙则是另一个核心依赖端游营收的游戏公司,年报显示,网龙2020年营收为61.38亿元人民币,同比增5.9%,其中,来自游戏业务的收入为34.33亿元,占本公司总收入的55.9%,同比增4.0%

而支撑收入核心游戏IP依然是《魔域》,该游戏诞生至今已超过15年,根据发布会上公布的数据,这一IP收入占游戏总收入超过80%。

在今年,网络计划推出包括两款《魔域》IP游戏、两款《Neopets》 IP游戏,同时还与B站合作了一款二次元手游,《魔域》3D版也依然在开发中。

《魔域》目前的活跃玩家主要以土豪、工作室以及情怀玩家为主,得益于在网游时代砸下的海量用户基数,但游戏类型已经比较落后。

腾讯与网易:包揽两千亿游戏收入

腾讯年报披露,去年总营收4820.64亿元,净利润为1227.42亿元,其中游戏收入占1561亿元。

在产品上,重点点名了《王者荣耀》、《使命召唤手游》、《天涯明月刀》手游、《英雄联盟》、《PUBG Mobile》等产品,同时提到和任天堂联手在国内卖出了超过100万台Switch。

网易2020年总营收为736.7亿元,净利润为147.1亿元,其中游戏营收占546.7亿。

其中老游戏的营收依然稳定,《梦幻西游》、《大话西游》手游、《率土之滨》、《明日之后》在ios畅销榜上排名前列,新品则推出了包括“端转手”的产品《天谕》,以及《时空中的绘旅人》、《黑潮之上》、《游戏王:决斗链接》等不同类型的产品。

而腾讯的新产品阵线,不如直接看腾讯去年都投资了哪些品类的公司,去年腾讯一共投资了36家游戏公司,其中有6家二次元公司,1家乙女类公司,还包含不少SLG、沙盒、MMO等品类的公司,品类十分细分,说明腾讯不想再错过下一个《原神》。

腾讯、网易的焦虑也不仅在于某个品类上的缺失,而是在某个领域缺少足够的话语权,国内半数开发商都与腾讯、网易在发行和研发领域,却硬生生杀出了米哈游、叠纸等细分赛道的公司,而二次元领域的注意力已经被这些公司夺走,另一方面,莉莉丝等大厂出走的厂商,也在动摇大厂的基石。

巨人网络的吴萌也在长文中感叹:大厂的疲惫在于光是守住自己的盘子,就消耗了大量时间和精力,很难探出头去看用户正在注意什么,把握不到变化,只能习惯于用资源解决问题。

如今各个大厂都在布局二次元赛道,也足以说明问题,属于游戏大厂的内卷,仍然还在持续。

Newseeders 合作伙伴

Newseeders 合作伙伴