房地产过时了,中国财富迎来大变局

世界级金融巨头高盛牵手“宇宙行”工商银行、全球最大资管公司贝莱德联姻建设银行、全球基金管理巨头先锋集团联手蚂蚁……

外资机构,正在竭尽全力进入中国的财富管理市场。一场规模和结构两个维度同时进行的财富管理巨变,也由此悄然展开。

中国人的财富,将就此一同走入“赌国运”之路吗?

01.外资打响争夺战

今年5月,工商银行发布公告称,全资子公司工银理财获中银保监批准,与高盛资产管理合作筹建中外合资理财公司。工银理财与高盛合组的理财公司,出资比例分别为49%及51%。

全球资产排名第一的工商银行和世界顶级的金融巨头高盛联姻,让人产生无限遐想。

这并不是开始,也远非结束。

2019年7月国务院发布金融行业开放相关政策后,法国东方汇理资管(Amundi)率先与中银理财设立合资公司汇华理财,合资计划于同年12月获批。该公司2020年已开始营业,随后发行3只公募基金产品。

建设银行旗下建信理财与贝莱德,以及交通银行旗下资管公司与施罗德,也已作为中外理财公司组合,获得了银保监会的批准。

甚至有巨头放弃公募牌照的申请,专心发展基金投顾项目。全球最大的公募基金管理公司之一的美国公募基金巨头先锋领航(Vanguard)近日称,将集中资源于与蚂蚁集团合作的基金投顾项目“帮你投”。

外资机构争先恐后加码中国市场的同时,中资财富管理机构也开始加速“内卷”。

02.中资机构加速“内卷”

外资持续加码的同时,中资金融机构也在财富管理领域持续努力。

无论是大型银行、金控集团、保险公司,还是规模相对较小的券商、公募基金,以及来势汹汹的互联网平台,甚至转型中的小贷公司,都竞相加入战局。

近两年,支付宝等互联网平台积极向财富管理方面渗透,凭借低廉的费用迅速壮大。而作为财富管理零售市场的中坚力量,银行的领地正不断被蚕食,面临客户流失、管理规模下降的压力。

为了自救,银行开始屡屡提及“大财富管理”概念,以此作为财富管理银行零售转型的重要入口。

如招商银行行长田惠宇在2021年3月表示,大财富管理是未来竞争的制高点,该行正搭建“大财富管理价值循环链”的转型之路,力图抢占财富管理先机。

让在财富管理行业有最丰富经验的银行有些应接不暇的是,财富管理客群数量庞大、增长迅速,对财富管理也有更多元化的需求。比起口号式的转型改革,面对自身市场不断被新入局者蚕食,银行被迫走上了降费之路。

7月中旬,招商银行宣布,将优选一批权益类基金,一折销售。

同日,零售业务转型中的平安银行也宣布将大部分非首发、非定制基金A类份额,申购费将降至一折。

自此,银行的基金申购费率,也终于与互联网平台看齐了。

同样嗅到危险味道,并迈出较为实质性步伐的,还有券商。

2019年初,银河证券率先将“经纪管理总部”更名为“财富管理总部”。近日,东方财富、中金公司、天风证券等多家券商,陆续进行了设立财富中心等以发力财富管理为目标的架构调整。

多家券商陆续获得第二批基金投顾业务试点资格,获基金投顾业务试点资格的券商队伍持续扩容,券商在基金投顾业务上持续发力。

又何止券商?

银行不想放手,券商大举杀入,保险公司也来分一杯羹,基金公司也高喊着“我们更懂基金”,纷纷开设基金投顾公司。还有改头换面的小贷公司,如曾经的宜人贷顶着YRD的上市公司名称,把名字改为宜人金科后,也正在着力发展财富管理。

传统的、非传统的,持牌的、没牌的,机构共同发力,有的营销概念,有的鼓吹市值预期,而它们之所以如此努力,主要还是看上了财富管理在未来巨大的市场规模。

03.超300万亿的规模

中外机构齐齐加速财富管理业务的背后,是巨大中国市场的吸引力:他们看到的,是中国人的财富配置即将迎来的历史性变化。

这将是一场规模和结构两个维度的巨变。

针对规模,金融机构、投资公司纷纷给出了自己的预测。部分机构推测,中国个人可投资规模5年即将由200万亿规模跃至300万亿级别,10年将跃至450万亿规模级别。

据中泰证券相关研究报告,2025年,中国个人可投资资产规模,将由2020年205万亿元提升至332万亿元。而奥纬咨询则预测,中国个人可投资资产规模未来5年复合增速为10%左右。

高盛全球投资研究部给出了更长远的分析,十年后,中国家庭的可投资资产规模,将达约450万亿元。

与规模增长相对应的,是财富管理机构的收入。

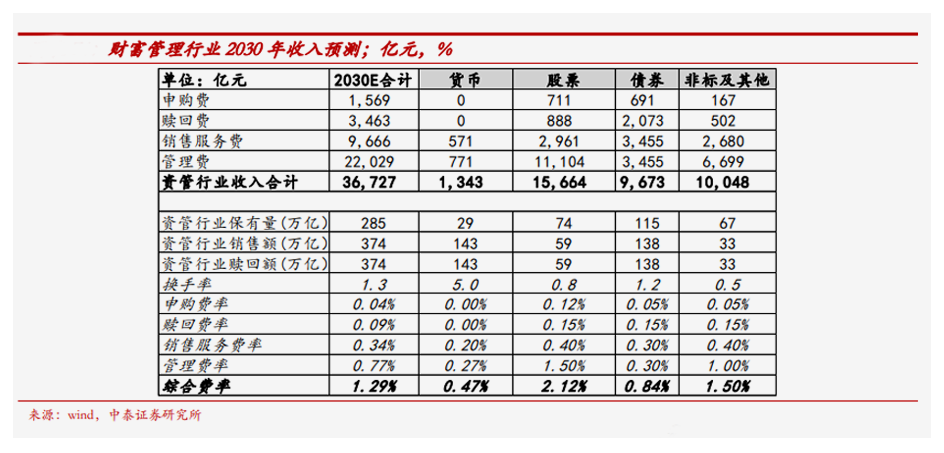

中泰证券预计,2030年财富管理行业收入达3.67万亿元,未来10年平均增速17.5%。2030年财富管理行业税前利润达2.62万亿元,对应10年平均增速为20.9%。

十年后,这些万亿级别的收入和利润,将由基金、银行、券商、保险、私募、信托、第三方等财富管理机构共同瓜分。

巨大的存量之外,是财富管理史上将留有一笔的巨大结构性变化。

高盛预计,这450万亿元人民币其中约六成将投放于证券、公募基金、银行理财产品等非存款类的产品,非存款类产品规模将有巨大提升。

中泰证券预计,未来10年财富管理行业管理规模平均增速12.4%,其中基金、银行、券商、保险、私募、信托未来10年平均增速分别为14.1%、12.2%、11.7%、12.7%、12.1%、7.6%。2030年财富管理行业3.67万亿的收入中,货币类、股票类、债券类、非标及其他类产品分别贡献0.13万亿元、1.57万亿元、0.97万亿元、1.00万亿元。

▲来源:中泰证券研究所报告

基金、保险的产品规模将超过平均的增速,而偏股型产品收入贡献会明显提升。

各机构之间达成了这样的共识——房地产时代落幕,权益类时代即将到来。

04.财富管理底层逻辑变革

对比发达国家可以看到,国人从贫穷到富有的财富配置历程中,一直存在着严重的结构性问题。

即便多年管理私募基金,并一直鼓吹“时间的玫瑰”的私募大佬但斌都说,普通人最好的投资还是房子。

这是经历一轮又一轮通胀和资本市场牛熊洗礼后,开始逐渐刻进只会储蓄的国人基因里最朴实的观点。过去多年,房价上涨的造富效应,是不争的事实。

由此造成的结果是:相较美国、日本等国家,中国居民财富配置呈现完全不同的结构。

一个突出特点,是实物资产占比高于金融资产。美国和日本的金融资产占比分别为70%、63%,高于实物资产。而在中国,居民资产中实物资产和金融资产各占一半。

另外一个突出特点是,高占比的实物资产中,住房是主要部分。美国、日本住房占居民资产比例均为24%,而住房占我国居民资产46%。

未来,我国居民实物资产占比将有所下降,金融资产配置将更为多元化,权益类资产配置将有所提升,财富管理全靠买房的观念终将改变。这并不是“房住不炒”等监管手段决定的,人口结构的变化或许也是影响因素。

然而资产底层逻辑的变化,背后是经济发展模式和结构的改变。

近二十年来,居民财富配置醉心于房地产,房地产为代表的实物资产占比过高,而其余金融资产,也主要配置在有刚兑属性的银行理财、信托等资产上。刚兑的产品,底层资产流向地产及相关平台,形成这套资产流转逻辑的基础,是过去几十年地产+基建投资拉动经济的模式。

而当房地产和基建拉动经济发展的模式已经过去,直接融资更适应新经济发展模式和结构。

直接融资、更多元、向股权类资产倾斜的金融机构资产端配置,更能拉动以消费科技等新兴行业为经济增长主要动力的经济模式。对应到居民资产配置上,就是更多权益类的资产。

由是,虽然当下人们选择超配房地产,但可以预见的是,在未来,更多资金会转入到更适合新的经济发展模式的权益类资产中,股票、基金、信托、股权……

新经济模式下的鸡生蛋、蛋生鸡,终将从储蓄、银行、盖房子、买房子之间的闭环,变成权益类资产融资贡献给消费、科技行业,再反哺新兴行业。

继续回到之前但斌的话。

但斌说不如买房的大前提是,“如果你做股票投资,对不起,是很容易让你亏成零头的。去年对我们优秀的私募基金和公募基金都是大年,但是我们一般的老百姓很容易亏成零头。”

权益类资产,即股票、债券、股权等资产,比起一眼就能看穿地理位置好不好、朝向好不好并判断出价值的房子,更难以琢磨,也更专业,这就需要将钱交给专业的财富管理机构。

对于财富管理机构来说,这将是巨大的蛋糕。而对于国人的财富来说,这是机会,也是挑战。

05.理财的坑,又多又大

面对财富管理的新变化,到底如何理财?

这是一个因为很大,了解的人可能需要忍耐一下的问题。

首先,要绕过大坑。

过往理财的种种大坑,还历历在目。

“原始股”骗局可以说是最久远的理财骗局,诱导亲戚朋友购买“原始股”,承诺可以上市,但之后上市时间一拖再拖,直至承诺可以上市的人消失,投资者才发现被骗。

“邮币卡”骗局和“原油现货”骗局很类似,看似专业的推销电话,或是“微信美女”引人入局所谓正规的交易所以及所谓正规“老师”带炒,或是收取高额交易费,或许整个盘面都可以后台编写。

而后,金融创新中,衍生出部分高回报高风险的P2P。直到部分平台跑路,才暴露出资金池等违规问题,留下一地鸡毛。

极高的收益率吸引下,部分金融创新成了击鼓传花,终成“我惦记你的利息,你惦记我的本金”的骗局。

甚至部分持牌机构,它们所销售的低风险产品,风险一点都不低。

2020年4月份,中行“原油宝”受国际原油期货剧烈波动影响,产生了负收益的情况。如果按原有规则,部分投资者不仅血本无归,还要返钱给银行。

而如此可怕的产品,此前在银行中是作为低风险理财产品销售的。

“原油宝”事件后,部分银行的大宗产品交易类业务相继暂停,至少有5家银行发布了暂停原油相关业务的公告。

有业内人士评论认为,“原油宝”类事件,暴露了银行在产品设计、投资者适当性问题上,存在的严重不足。此外,此类事件也应当引起监管的关注。

对于此类产品,银行确实在持续做出调整,将适当风险的产品卖给更合适的人。

2021年7月,招商银行连发5份公告,限制个人贵金属业务,并将个人外汇期权直接叫停。

此前种种,有些是个人投资者教育亟待加强,有些是监管空白,有些是持牌金融机构的急功近利,都是金融机构和投资者共同交的学费罢了。

而我们有理由相信,在这场结构性和规模双双巨变的财富管理变局中,随着本土金融机构的进化和外国金融机构的进入,未来理财会更专业、更科学,市场会更健康。

远道而来的国际机构,带来了更多新鲜的概念。

例如国内的基金理财销售,一直被诟病的是走量赚钱,按销售量收取费用,时常面对部分特定产品“激励”的诱惑。如部分产品、新基金,在特定期间内,会有较高额的回扣,这将导致销售人员更倾向于销售这类产品。

而和蚂蚁合作的先锋领航投顾CEO张宇在近日接受媒体采访时,就强调了自己的独立性,称“先锋领航投顾是一家独立的第三方基金投顾服务公司,与基金、券商、银行出身的投顾机构最大的不同是,我们不发行、也不销售任何产品。”

如果财富管理机构是以投资顾问而不是销售者的身份参与其中,就不会为追求短期的销售额或激励,而更能站在投资者角度着想。

目前,国内也有小部分的财富管理机构,开始借鉴投顾公司建议,仅出具顾问意见,而不再直接销售产品,但还不是主流。

国民财富管理从房地产向权益类的结构性转移,并如发达国家那样成熟起来,尚有漫长的路要走。但好在,一直在向前推进。

06.是财富管理,更是一起“赌国运”

财富管理的目的有所不同,抛开在股市中进出的高风险偏好投资者不论,单从财富管理角度,有些人是为“跑赢印钞机”,部分高端人士是为了传承财富,而对于众多普通人来说,或许也就是攒些钱,最终目的是养老。

而提及发达国家成功的财富管理案例,很多人会提及美国的“401K”,和与之相应的全民在国运上的豪赌。

401K计划是美国的养老储蓄产品,于1978年推出。该产品之所以被命名为401K,是因为相应的税法部分正好是401K。

401K计划即劳动者从当年的工资中拿出一部分,交给专业的投资者打理,作为退休后的养老金。而该计划的初衷,是应对美国养老金缺口的压力,鼓励美国国民增加养老储蓄。

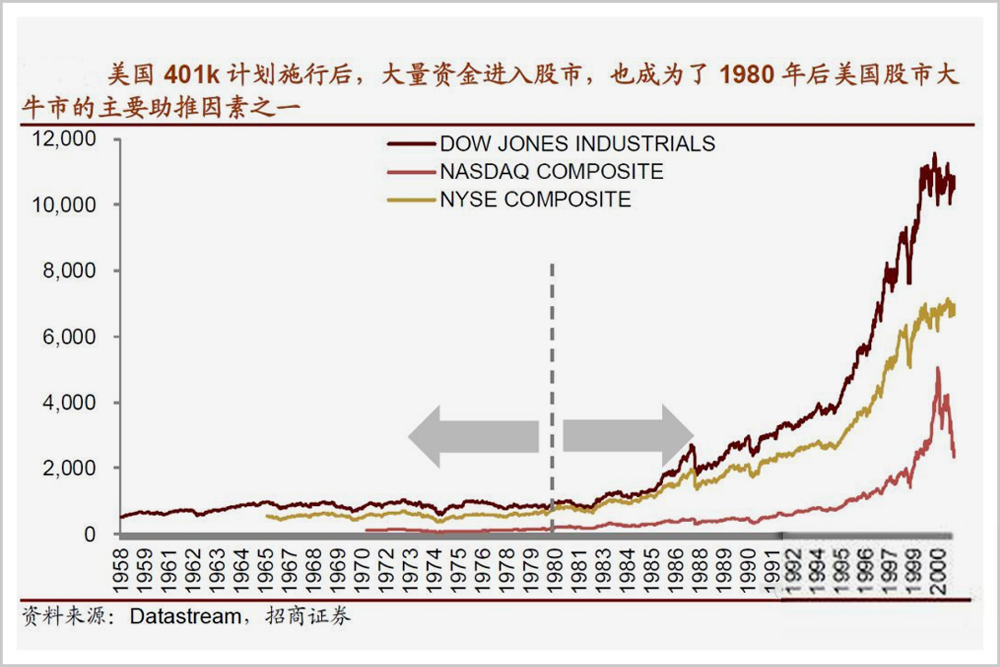

该计划在弥补美国养老金缺口的同时,给美国的股市带来了大量的资金,成为了美国至2000年为止长达22年大牛市的主要推手。

据相关研究,自八十年代初401K计划实行后的20年,该计划给美国股票市场贡献的增量资金高达6000亿美元,而至2017年底,该数据已达1.6万亿美元。

▲来源:招商策略研究

有人因此评价,美国的401K和美股的长牛,其实是美国人一起赌国运,并且赌赢了的结果。相信国家经济会持续增长,相信股票市场上的企业,真金白银投入养老钱,从而实现多赢的局面。

对于国人来说,倒不一定是401K这样的产品,但对比发达国家,财富管理行业的机构化、产品化是大趋势。如70年代分水岭后,美股投资者居民占比下降、机构持续提升。机构投资者中,70年代到80年代养老金占比最高,2000年后共同基金、外资及ETF占比提升。

美股机构化过程中,居民通过养老金及基金间接入市,提升了直接融资占比,进而推动新经济拉动经济复苏和共同基金发展。

外资加入国内金融机构内卷大军,更大规模的资产将涌入权益类投资,属于中国的401K,或许也不会太远。

一个共赌国运、多方受益的时代,值得期待。

参考资料

[1]《国务院金融委办公室发布关于进一步扩大金融业对外开放的有关举措》上海证券报

[2]《深度丨“财富管理行业”的收入、利润和市值详细测算:10万亿市值的黄金赛道》腾讯新闻

[3]《“内卷”还是必然?招商银行、平安银行卖基金争相大降价,申购费看齐互联网,行业格局要变天?》新浪财经

[4]《券商私募业务全面爆发,中信证券销售800亿,比肩招商银行》券商中国

[5]《牛市基石:美国401k计划的前身今世——中 美对比深度系列报告之三》招商策略研究

Newseeders 合作伙伴

Newseeders 合作伙伴