SaaS公司陆续上市,最值得关注的网红SaaS大盘点

“垄断是个传说,但在垂直SaaS的世界里,却是日常。”

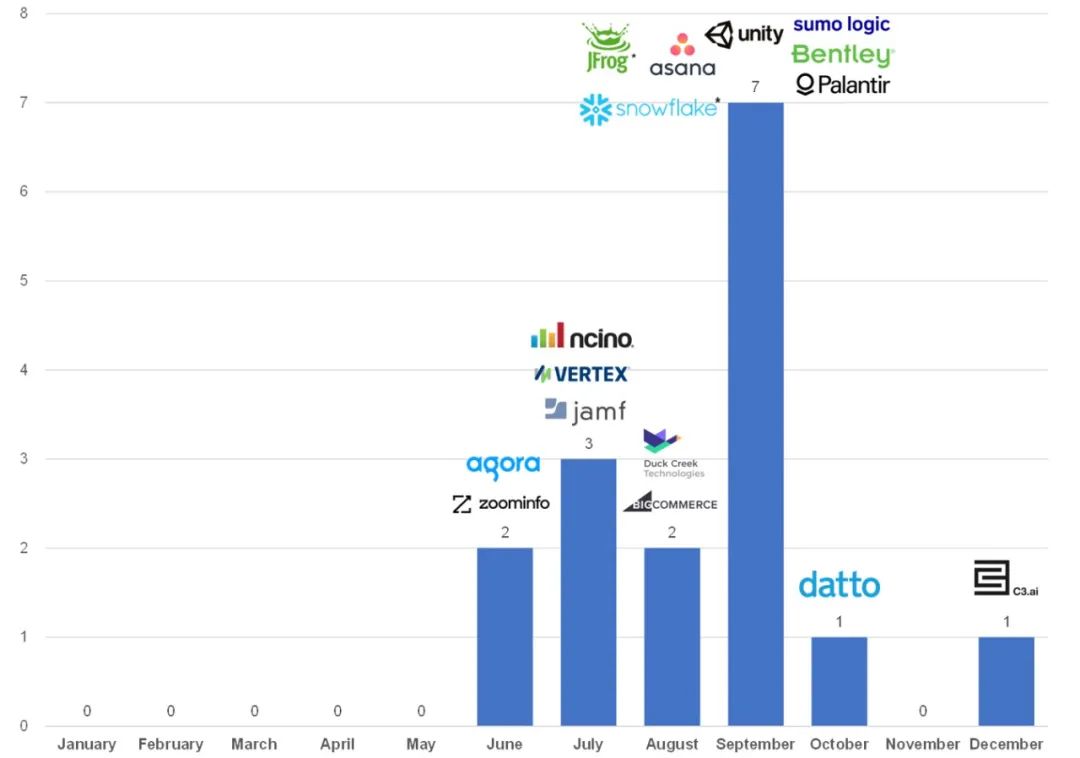

从去年到今年,美股上市热潮目前还没有消停的意思,在众多上市的公司中我们能看到许多SaaS公司的身影,疫情所带来的经济和社会影响促使社会各界都在加速数字化转型进程,SaaS作为最高效而便捷的数字化方案,自然获得了许多关注,也成为了资本的宠儿。

图片来源:meritech

让我们一起来看看最近大火的几家SaaS公司吧!

01

Toast: 智慧餐饮

Toast在2011年成立于波士顿,是一家为餐饮公司提供一体化POS系统的公司,结合了精美的硬件和强大的云端软件功能,系统为餐厅的厨房、服务员、管理者等多方之间建立了高效的沟通渠道,将信息在全平台公开分享让任何服务人员都可以随时随地访问数据,它还会根据所收集到的数据为公司提供销售和用户忠实度方面的建议。

Toast的三位创始人来自于MIT,因每次聚餐分摊账单而头疼受启发开发了最初的消费者端餐厅自助支付软件,但与许多餐厅并不兼容,因此转而推出基于云技术和安卓系统的点餐收银系统,既能满足顾客的个性化点餐需求,又能让餐厅更好管理订单,这一智能POS系统很快得到了众多餐馆的青睐火了起来,各项功能都向着高效流畅的餐饮作业而服务,比如:

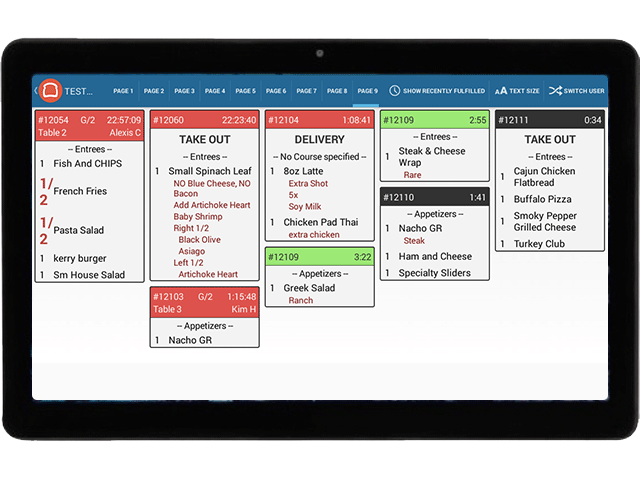

后厨展示系统能够让服务员和后厨人员对餐单一目了然,减少混淆遗忘情况

图片来源:Toast

自助点餐餐台能减少排队时间,加速餐馆效率

图片来源:Toast

手持POS终端Toast Go®支持无接触式支付让结账更加流畅

图片来源:Toast

餐馆库存管理系统不但展示货物,还提供数据分析,帮助分析食物浪费和成本控制

图片来源:Toast

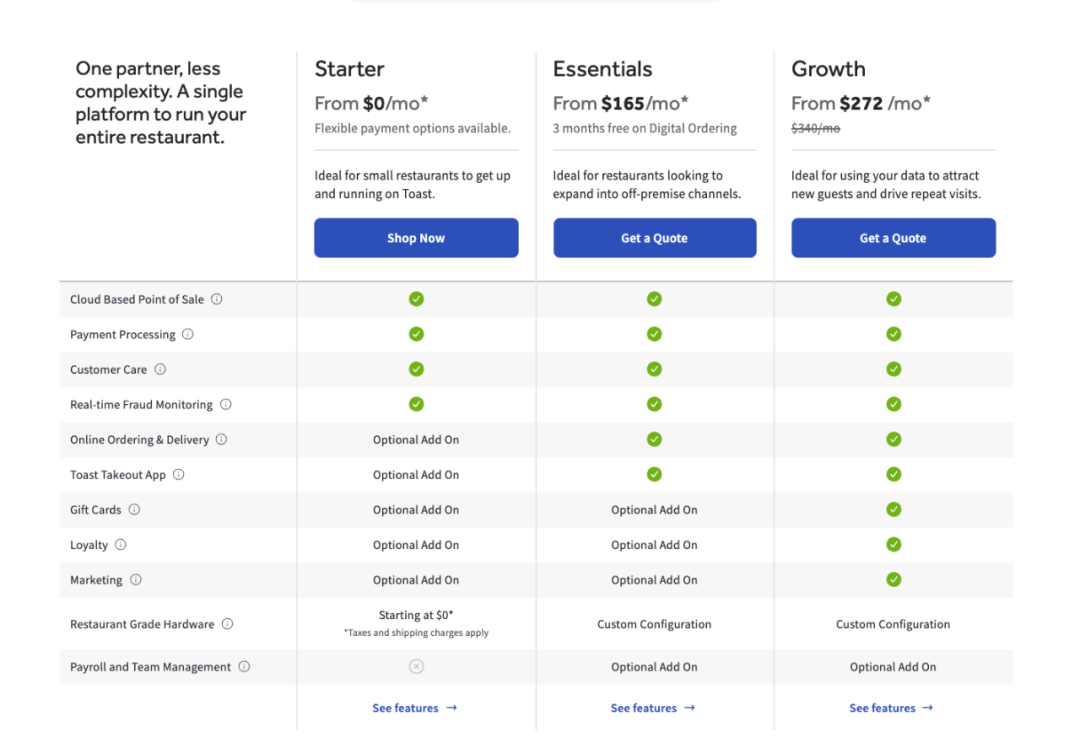

Toast的主要收入来源为硬件的销售和软件产品的服务费用,用户可以选择购买软硬件都包含的一站式POS系统套餐或仅含软件服务的套餐,Toast在2019年和2020年的订阅收入分别为6244万美元和1.01亿美元,2021年上半年订阅收入就达到了6804万美元,去年同期数字为4479万美元。

图片来源:Toast

在美国,餐饮是一个巨大产业,National Restaurant Association的数据显示目前有超100万家餐厅,从业人员达到了1560万人,2020年整个行业的收入达到了美国GDP的4%,但一直以来一直面临着高成本雇佣和培训但员工流动率高达75%的情况,大多数餐厅急需技术来降低人力成本和智能管理系统,尤其是在疫情对餐饮业大洗牌的环境下更是如此。

Toast所结合了菜单、订购、配送、桌边服务、营销、支付等多项服务的解决方案正是大多数餐饮公司所寻找的,同时Toast也提供按需求定制软硬件的方案和完善的售后服务,还会提供行业信息资源以及餐饮学习机会,服务透明和简单化,定价也相当具有优势。

去年4月,餐饮业因受疫情打击销售整体减少80%,Toast宣布裁员50%,但今年以来随着餐饮恢复和增加像是无接触支付之类的新功能,Toast强势反弹。

它在2019年和2020年的营收分别为6.65亿美元和8.23亿美元,在2021年上半年的营收为7亿美元,去年同期营收3.44亿美元。Toast在去年2月完成了由Bessemer Venture Partners、Greenoaks Capital、Tiger Global Management和TPG领投的4亿美元融资,估值约49亿美元。Toast在今年8月向SEC递交招股书准备上市,估值或达200亿美元。

02

Squire:理发店管理

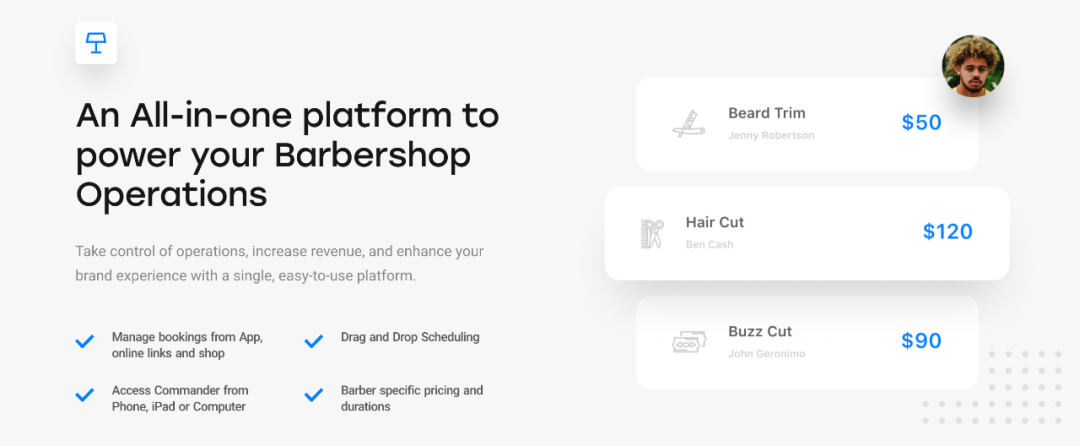

Squire成立于2016年,创始人Songe LaRon和Dave Salvant曾经为了了解理发店的运营情况,买下了一家纽约的理发店,每天负责理发店的运营,多年以来获得的经验让他们将Squire打造成了一个为理发店这一行业专门定制的后台管理软件,主要功能包括:

管理上让理发店可以用app简单管理预约、一键式预约档期、为不同的理发师制定不同定价和日程表…

图片来源:Squire

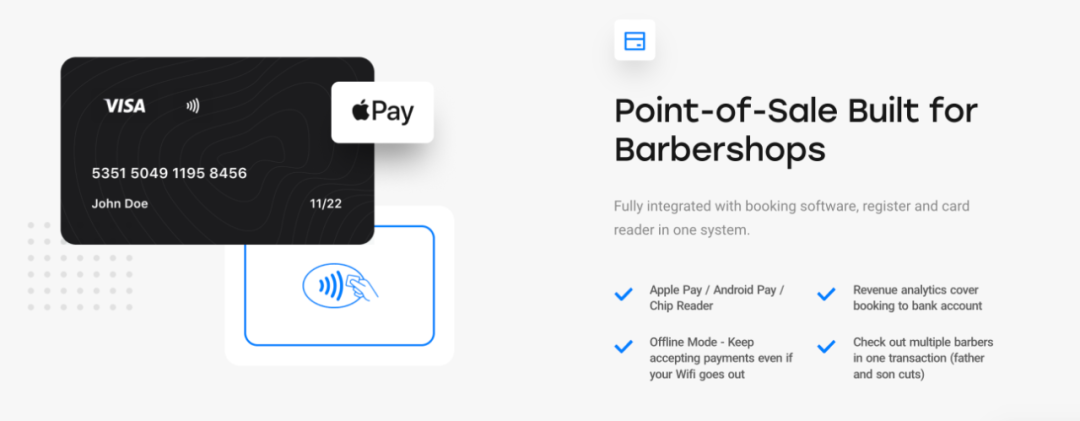

POS和支付上让用户可以使用Apple Pay或Android Pay快速支付、一次性支付多个理发师、离线收款、收入分析、自动根据佣金支付理发师…

图片来源:Squire

还有为了疫情新推出的功能比如为用户提供更准确的时间提醒以增加社交隔离同时减少等待时间、进店前可以填写健康问卷、无接触支付…

图片来源:Squire

在收费上,Squire提供的服务要价分100刀/150刀/200刀三档,其中高级套餐可以享受预约、员工管理、营销、客户管理、POS等方面的全套服务,独立理发师也能以30刀/100刀的价格享受服务。Squire目前服务2000多家客户,已经帮助理发店完成了超1亿预约,公司也从2个人成长到了175个员工。

Squire在去年12月刚完成了由ICONIQ Capital领投的4500万美元C轮融资后,在今年7月又完成了由Tiger Global领投的6000万美元D轮融资,同时还推出了一款新的产品Squire Capital,用于帮助理发店进行财务管理,Squire的核心业务主要是预约、客户忠诚计划和无接触支付,现在增加了一份金融科技的元素并专门对理发店这一行业进行定制,能够更好的与Square和Paypal等公司对抗。

疫情间全美中小型企业生存艰难,Squire在去年借了1500万美元来提供债务服务为些理发店度过难关,去年春季实体服务关闭Squire还是没有收入的状态,但随着社会开放,仅在10个月的时间里它的ARR就达到了1000万美元-2000万美元。伴随着300%的同年比收入增长,Squire最新估值也涨了3倍,达到了7.5亿美元,这轮资金将用于在英国和加拿大快速扩张。

03

Freshworks: ARR超4亿美元

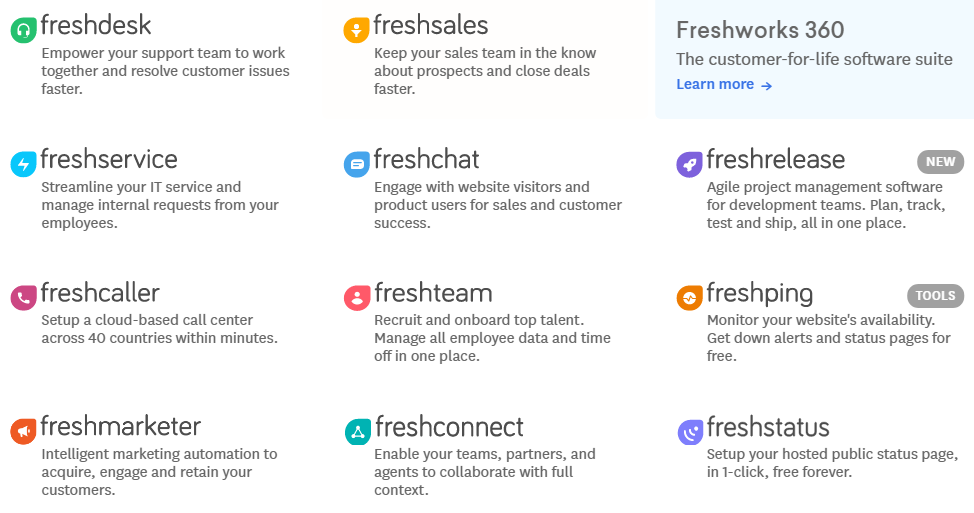

Freshworks成立于2010年,创始人 Girish Mathrubootham来自印度,曾在SaaS巨头Zoho担任副总,Freshworks当时还叫Freshdesk,与 Zendesk竞争中小企业服务市场,后来将产品线逐渐扩展到了IT管理(Freshservice)、CRM (Freshsales)、自动化营销(Freshmarketer)和HR软件(Freshteam)等,同时还陆续收购了包括 Zarget、Konotor、JoeHukum、Chatimity和Pipemonk等十多家公司增强产品实力,Freshworks致力于为用户提供CRM/客户支持、呼叫中心、IT服务管理、销售和营销自动化等全面的商业服务系统,可以减少企业软件使用成本,提升运营效率。

图片来源:Software Reviews

在2C的世界里,各种各样针对消费者的超级app并不少,但2B领域却面对着信息脱节、管理低效和用户体验难以统一的难题,Freshworks采用跟传统SaaS定价高、解决方案一网兜不同的模式,从中小企业入手,虽然只有25%的客户每年支付超5000美元,但却占了ARR(年度经常性收入)的84%,这一数字与2019年的78%相比增长迅速。

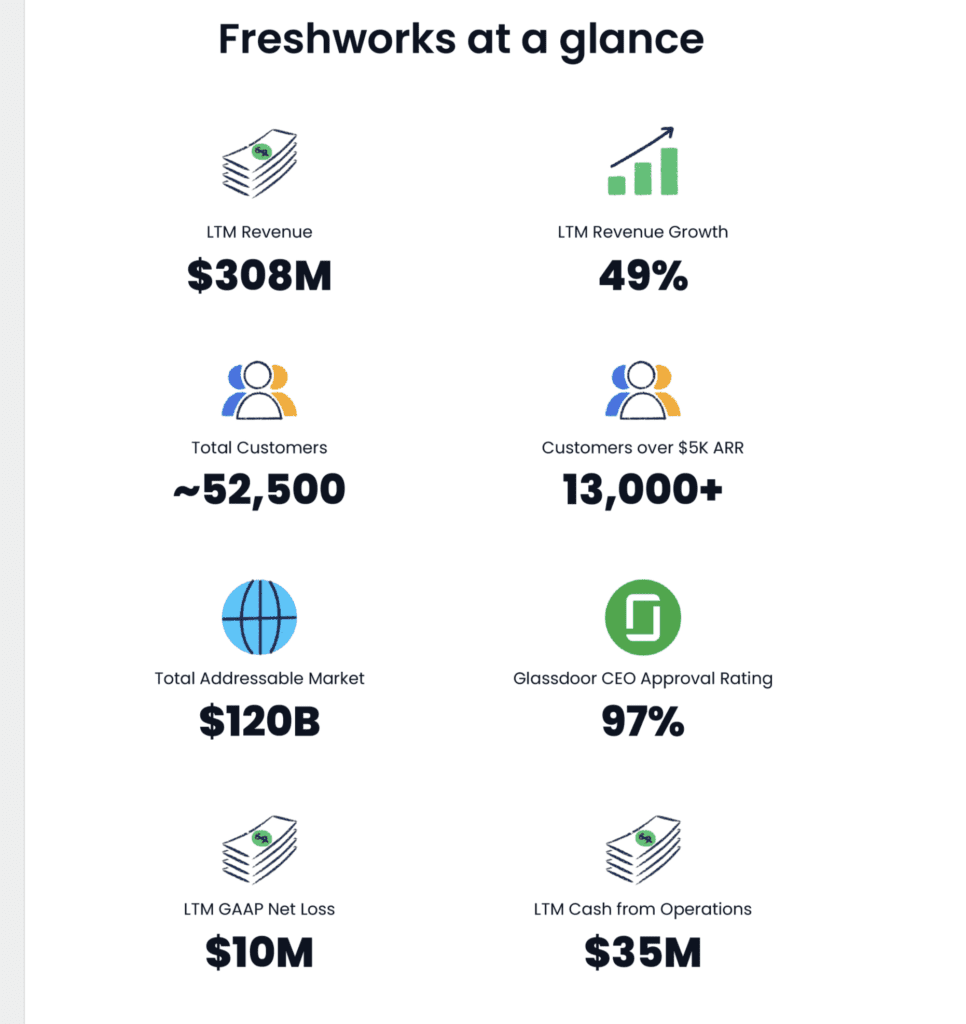

Freshworks目前拥有超5万客户,与去年相比增长达到了20%,ARR增长了49%,预计将超4亿美元。同时多产品线都在稳步前进,Freshservice拥有8900 个客户,在去年年底的ARR就超过了1亿美元,Freshsales目前也拥有了6500个用户,ARR也超过了1亿美元。

市场上也选择全球化策略,其中收入45%来自北美,但也有40%来自EMEA,其余的15%来自世界其他地区。Freshworks在2021年上半年收入达到了1.69亿美元,去年同期数字为1.11亿美元,2021年上半年净亏损为984万美元,去年同期数字为5700万美元。

图片来源:SaaStr

Freshworks的市场调研显示它的市场规模达到了1200亿美元,其产品所能达到的年度市场机会达到了770亿美元,至今已经完成了4.84亿美元融资,Accel、CapitalG、Sequoia Capital和Tiger Global Management都是背后投资者,今年8月,Freshworks向美国SEC递交了招股书准备上市,打算发售2850万股,发行区间为28美元到32美元,最高募资总额将达到9.12亿美元,估值近90亿美元。

除此之外,最近被十分看好的SaaS公司还有:

成立于2003年,专注于为保险、资产管理、银行、政府等行业提供自动化投资管理和风险分析软件服务的Clearwater Analytics,正在计划以每股14-16美元的价格发行3000万股股票上市,拟筹资4.5亿美元,估值或达40亿美元。

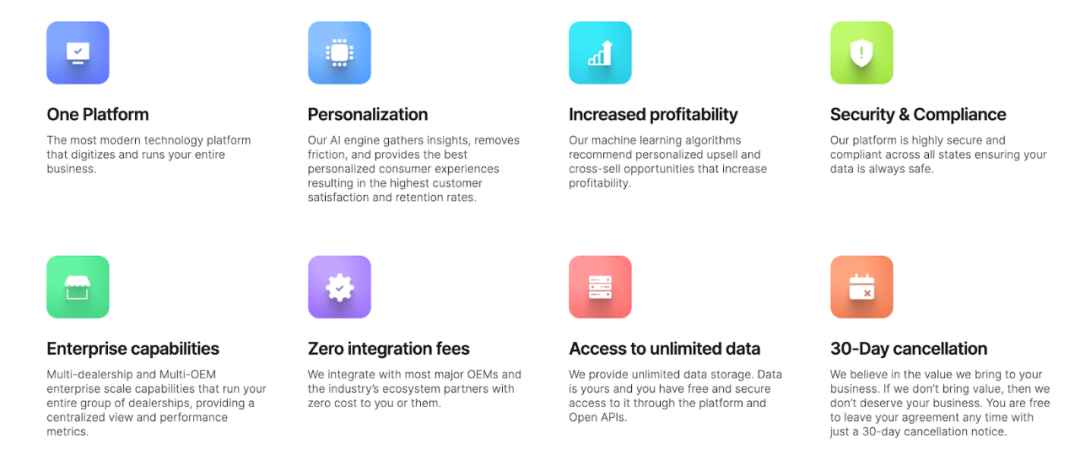

由前特斯拉的CIO创立的Tekion,专为汽车零售业用户提供端对端数字技术服务,通过使用机器学习和人工智能技术,Tekion能帮助汽车经销商人员简化预约、修理、付款各个流程,同时为用户提供个性化流畅体验,至今已经完成了1.85亿美元的融资,宝马风投、Index Ventures、Advent International都是背后投资者。

图片来源:Tekion

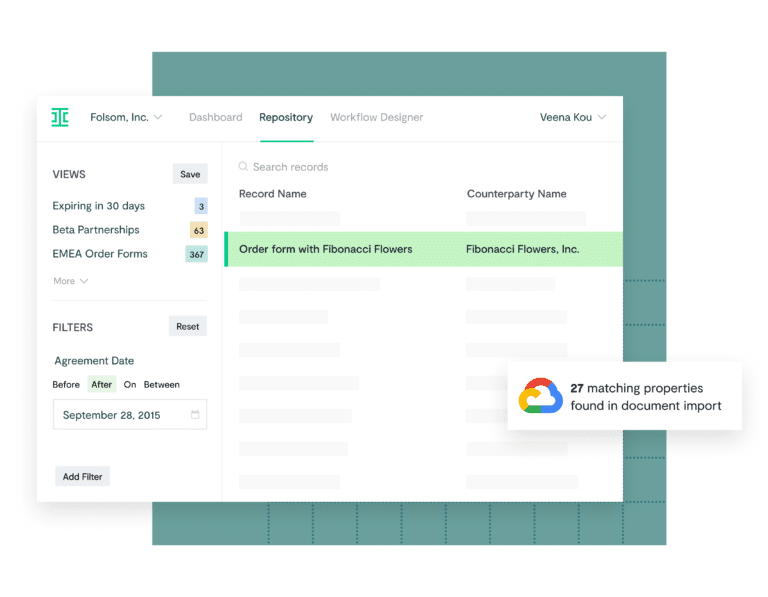

用智能化软件为法律公司的各个团队和三方无缝衔接,实现合同的自动撰写、快速处理、自动分类管理等多种功能的Ironclad,它的明星产品Workflow Designer让法律团队可以根据自己的业务流程自定义工作流,高效调整合同和提供数据支持和解决方案,Y Combinator、Emergence Capital、红杉、 Accel及硅谷早期风投UpHonest Capital威诚资本等都是背后投资者。

图片来源:Ironclad

04

SaaS将持续火热

根据Bmc的数据显示,全球SaaS市场正在以每年18%的速度增长,到今年年末的时候,99%的公司将使用至少一种SaaS软件,至少78%的小型企业已经在SaaS服务上进行投资了,70%的首席信息官(CIO)表示SaaS能够为公司带来的灵活性和可扩展性是使用SaaS的重要原因。

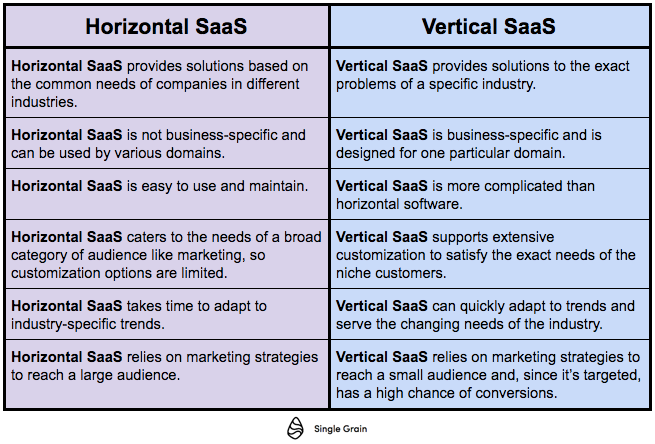

在类型上,通用型 SaaS(Horizontal SaaS)和垂直型 SaaS(Vertical SaaS)类企业获得的关注都不少,让我们先来看一下他们的不同:

通用型SaaS公司为各种行业的共同需求提供解决方案,不对任何细分行业进行定制,更容易使用,需要大批营销努力来获取客户,由于服务行业众多收入潜力也更大,也更容易占据更大的市场份额。但因为特定行业的定制能力不强客户留存率并不优秀,获客成本往往也很高,上面说的Freshworks就是典型通用型的代表。

垂直型SaaS公司正相反,只为特定的行业提供解决方案,产品结构和使用更加复杂,可以针对行业的需求和趋势更快进行产品调整,营销上注重转化率而不是广度,获客成本也比较低,客户留存率较高,但和通用型SaaS公司竞争客户是常有的挑战,潜在客户群也比较小,Toast、Tekion、Moego和Squire都属于垂直的SaaS。

图片来源:Single Grain

我们看到越来越多的垂直型SaaS公司涌现并占领市场,因为它们的灵活性和速度在这个时刻都在变化的世界更具优势,比如疫情间为客户的特殊需求快速推出新的产品功能正是垂直型SaaS的优势,疫情间大批受创的中小企业正在加速数字化的脚步,垂直型SaaS是他们需求的完美应答,其中包括可使用人工智能为行业提供高效定制服务、行业特有的预设数据和目标追踪模板等都更符合细分市场。业界预测也认为在未来的几年内,这一赛道将会看到现象级市值增长。

不过细分市场狭窄的现实也让垂直SaaS面临着市场规模( Total Addressable Market)难有巨大涨幅的困难,他们是怎么应对并实现10亿美元级别市场规模的呢?

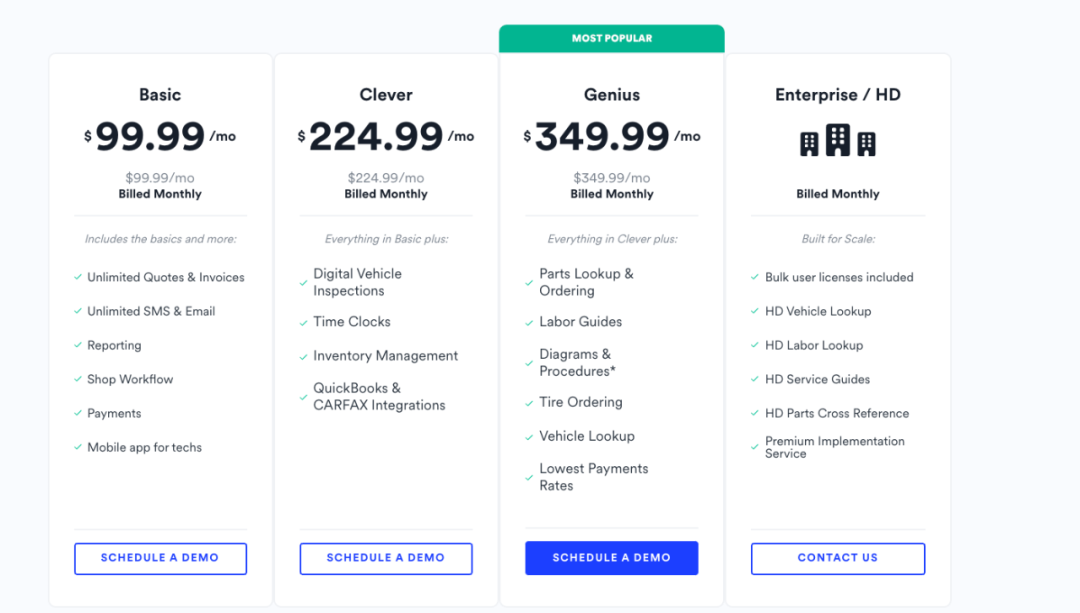

加码产品 & 加价

既然在广度上无法突破,垂直SaaS可以在深度上下功夫,为一个行业提供最完美的解决方案,并默默将这些额外的服务加售给现有客户,像是Shopmonkey从低档到高档的服务等级可以直接将年度合同价值(ACV)加倍。

图片来源:Shopmonkey

内置电商

试想一个理发店可以只用Squire就完成所有的设备搜索、选择和购买,甚至还可以选择分期付款(BNPL),当它已经在使用这个SaaS的POS和预约等服务,这份增加的电商属性在让客户的体验更加无缝的同时,也咋增加它的市场规模和用户忠诚度,这一概念对餐饮、美妆、洗衣店、洗车店等等行业都适用。

增加借贷服务

与传统银行的借贷服务相比,SaaS公司在数据、服务质量和交易速度上都有巨大优势,如果客户已经在使用SaaS的其他服务,更会倾向于顺势也使用它的金融服务。疫情间传统银行的服务效率缓慢,许多中小企业为度过难关选择使用SaaS的借贷服务,即使利息不高,仍能够为这些SaaS公司的市场规模至少增加1亿美元,也会增加用户的终生价值(LTV)。

图片来源:Team CRV Medium

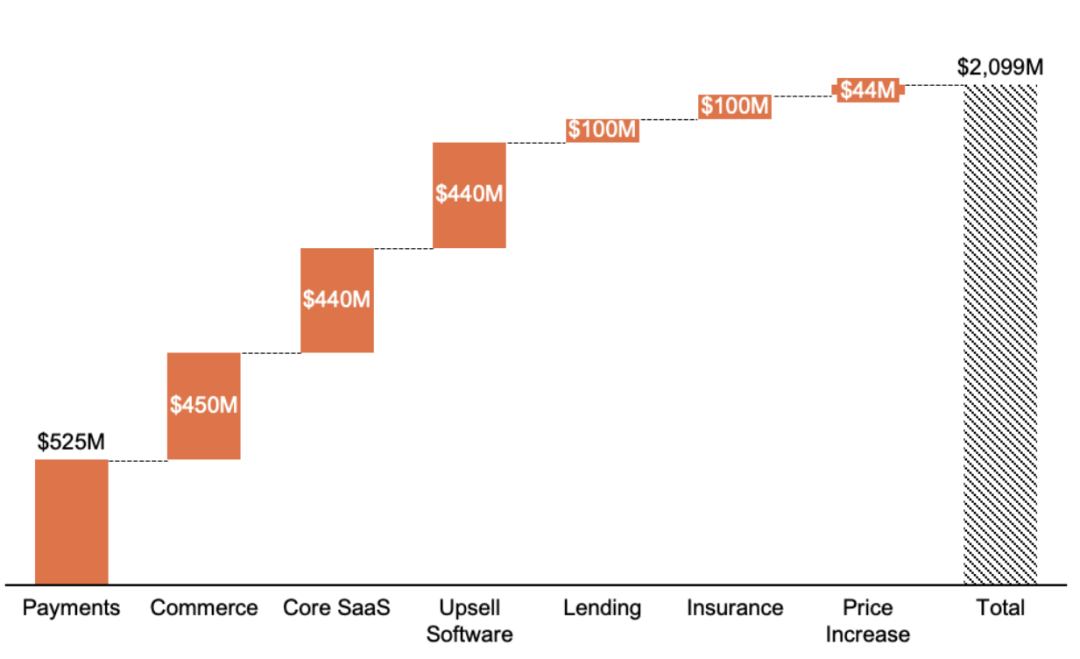

风投机构CRV拿全美16万汽车修理公司和汽车行业的软件Shopmonkey做了一项计算,如果以Shopmonkey定价第二便宜的产品套餐来算,它的市场规模也只能达到4.4亿美元,但如果加上支付、加售、借贷、保险、电商等等功能,市场规模就可以达到2.35亿美元。

在垂直SaaS领域,一个玩家就能霸占超50%的赛道份额,这是别的行业做梦都不敢想的, 垄断是个传说,但在垂直SaaS的世界里,却是日常。

参考来源:

1.Toast:智慧餐饮的POS平台 (Zaker)

2.Freshworks aims for nearly $9 billion valuation in US IPO (TechCrunch)

3.Squire, a barbershop tech platform, triples its valuation (again) with Tiger Global (TechCrunch)

4.The Beauty of Vertical SaaS (Medium)

Newseeders 合作伙伴

Newseeders 合作伙伴