半导体周期,新能源汽车的另一个软肋

2021年什么东西最缺最贵?芯片一定是排名靠前的答案。

缺芯的不良后果已经反映到老百姓日常生活中,电子设备涨价,手机供应不足,汽车供应不足的新闻频频登上热搜。

自2020年底开始,各大整车厂调高售价或是延长交付的事件屡见不鲜,主要原因就是车用芯片的短缺。

时隔一年多,缺芯的状况仍然没有得到缓解,依旧制约着整车厂的出货量。

2022年2月14日,长城汽车(601633.SH; 02333.HK)旗下的欧拉品牌向终端客户发出停止接单的通知:黑猫、白猫两款车型自2月15日起停止接受新的订单。

消息一出,立刻引起消费强烈的不满,网络上相关讨论持续发酵。有欧拉黑猫车主向媒体反映:订购了欧拉黑猫已快四个月了,原定是2月11日左右提车,但到目前为止依然无法提车。

长城和欧拉不得不已发声致歉并做出解释。

2022年2月23日,欧拉CEO董玉东在欧拉APP上发布公告,道出了整件事情的原委。正是由于缺芯少电以及其他原材料的价格大幅上涨,致使黑猫单台亏损超万元,间接导致了黑猫车型停止接单。

同时,未交付终端客户的黑猫白猫订单超过2万台,按照预计的生产进度计算,最长的交付日期要等到2022年下半年。

要知道,这两款车在2021年是欧拉品牌的主力车型,销量很好。

2021年,欧拉销售量达到13.5万辆,同比增长140%。其中,黑猫白猫的销售占比超过了60%,远超于价格更贵的好猫,明显是欧拉的“拳头产品”。

而进入2022年,情况却急转直下,刚刚过去的1月份,黑猫白猫的销售量占比下降至30%上下。

由此可见,即便是畅销车型,没有足够的芯片供应也难以为继。

不仅欧拉遇到了上述困境,行业内都饱受缺芯的影响。例如丰田,半年内已多次官宣暂停生产。其中,停产规模最大的一次涉及其在日本的14家工厂共27条生产线,而停工最长的生产线曾历时38天。罪魁祸首的原因依旧是芯片不足。

原材料的上涨和缺芯已经上升到战略地位,谁掌握足够的芯片,谁就更有可能在刺刀见红的市场杀出重围;否则,只能眼巴巴看着竞争对手蚕食自己的市场份额。

丰田汽车表示:“我们预计芯片供应短缺的状态不会很快得到解决,可能会延续到下一个财年(2022年)。”

那么一辆车里都有哪些地方用到芯片?为什么车用芯片会持续出现短缺的情况呢?

01 车用芯片

车用芯片基本可以分为4类:主控芯片、存储芯片、功率芯片和传感器芯片。

现阶段,汽车行业正在经历智能化改革,产业正在升级,智能化意味着功能多样化,就需要更多更复杂的电路去实现,而电路则需要芯片的控制。

简单来说,数据收集(传感器芯片)、数据存储(存储芯片)、功率转换(功率芯片)和数据处理计算与主控执行(主控芯片)都需要芯片来实现。

那么,整体车用芯片的需求量为什么会激增?笔者认为主要有以下三个原因。

第一,新能源车超预期的快速逆袭以及智能化的普及,车用芯片用量大增。

第二,传统汽车的硬件采购策略相对保守,导致库存不足。

第三,造车新势力的囤货加剧芯片的短缺。

传统汽车的模式正在被颠覆,智能化、娱乐化的需求上升到越来越重要的地位,而汽车芯片就是承载诸多附加功能的执行者。

新能源汽车就是在自带电动化的基础上发展起来的。相较于传统燃油车的发动机系统,电动化对于电路控制的需求更上一层楼。高端智能化是新能源新车型标榜的重要标签。

更多更大的屏幕、更多的摄像头、更多的雷达、更多的传感器,内饰无按钮化带来的更多线程控制,一切都指向了更多的芯片需求。

通常来说,一辆传统汽车需要的芯片个数约为500-600颗,而一辆新能源汽车则大约需要1000-2000颗芯片。

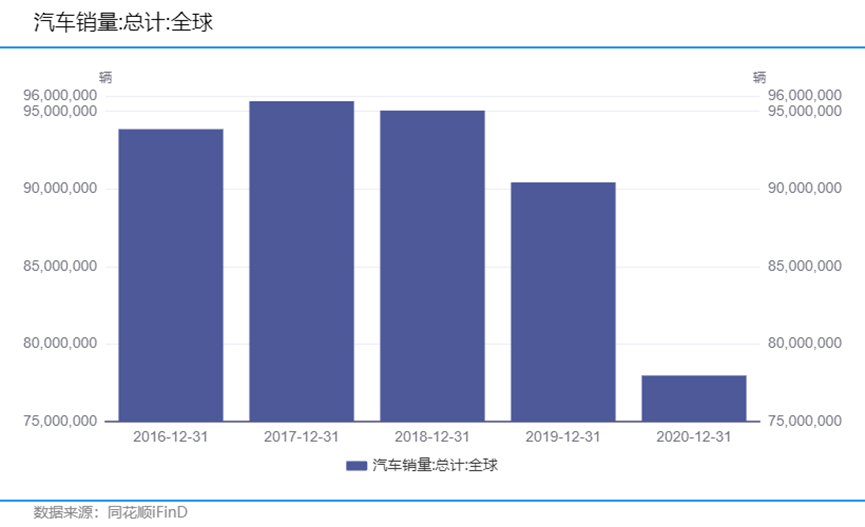

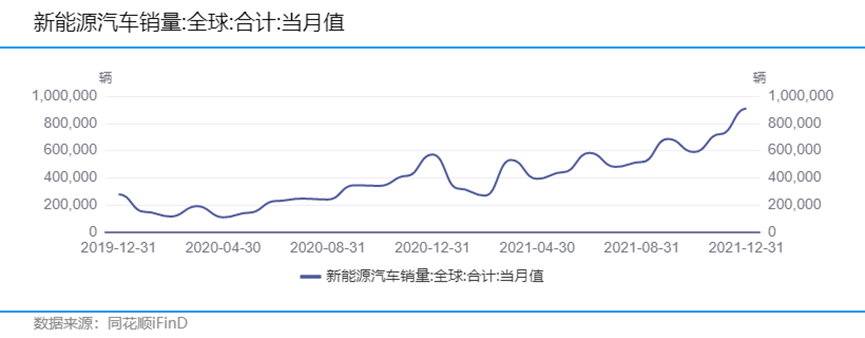

根据Canalys对全球电动汽车市场的最新研究,2021年全球汽车市场总销售量增长4%。其中,全球电动汽车(EV)的销量达650万辆,同比增长109%,占全部乘用车销量的9%。

该报告还指出,若不是2021年全球受新冠疫情和芯片短缺的影响,全球的汽车销量或可达到更高水平。

让我们算个账,2020年传统燃油车销量为6633万,新能源车销量为311万;2021年传统燃油车销量为6572万,新能源车销量为650万。

假设2020年传统燃油车需要的芯片个数为500颗,新能源汽车需要的芯片个数为1000颗;2021年传统燃油车需要的芯片个数为600颗,新能源汽车需要的芯片个数为1500颗。

2020年总共需要的芯片个数为363亿颗;2021年总共需要的芯片个数为492亿颗,同比增长35.5%。

虽然这个算式中估计的数值比较多,但是可以大致看出来车用芯片的增量确实不少。为什么车用芯片的库存会出现如此短缺的现象呢?

源于第二个原因。因为传统汽车产业已经发展的非常成熟,由丰田主导的硬件采购JIT(Just in Time,准时制)策略获得了巨大成功并广泛应用,不仅减少了不必要的库存,还可以盘活流动资金,提升整车厂的效率。

当然,这个策略在行业平稳发展或者对未来趋势预测准确的前提下,是成立的,但是汽车行业刚刚经历了低谷。

尤其是2019-2020年,整体销量下滑使得主机厂的备货更加谨慎,因此2020年主机厂的芯片库存量并不高。

有了销量下滑的预期,主机厂的备货更显得保守。然而随着新能源汽车的快速兴起,芯片使用量大大增加,且部分造车新势力为了保证产能供应,激进地提前备货,导致市场上的芯片愈发供不应求。

而此时,正是由于JIT库存策略,导致整车厂和一级供应商在出现各种芯片供应短缺时缺少可用的应急库存。

根据国内乘联会的数据,2021年国内新能源汽车零售量达到289.9万辆,同比增长169.1%,整体渗透率达到14.8%。

传统燃油车向新能源汽车的转型,不仅仅是驱动方式的变化,更多的是智能化的变革,更复杂更多元的电控系统也需要更多的芯片用以支持。

新能源汽车的销量和渗透率大超市场预期的同时也超越了整车厂的预期,备货不足的短板就愈发严重了。

可能有人会问,既然缺芯,直接让芯片制造厂加足马力生产不就行了吗?问题就在于,不仅汽车芯片需求大增,手机和IoT等消费电子应用的芯片需求同样强劲。

02 消费电子也缺芯

不仅汽车行业缺芯,手机行业也不能幸免。自2021年开始,手机芯片供不应求的现象也频频出现。

2021年,三星、小米纷纷表示自身的出货量会低于预期,原因是零部件的短缺,本质上就是缺芯。

缺芯的解决办法只有两个:等芯和加钱抢芯。

等芯就意味着产品是半成品,不能发货;加钱抢芯会直接推高成本,或是赔钱(不可持续),或是加价转嫁消费者,间接也会导致出货量下降。缺芯是横亘在手机厂商心中难以抉择的痛。

芯片之于手机就像是细胞之于人体,几乎各个环节都需要芯片去控制去实现特定功能。大众最容易想到的就是主SOC芯片,它好比手机的大脑,CPU和GPU都靠它实现。

如今,国产手机很多都会在同一款机型配备两种芯片的模式,目的就是为了防止芯片短缺造成市场空缺。

例如2月24日OPPO刚刚发布新一代旗舰Find X5系列,就配备了高通骁龙8和联发科天玑两个版本,大大降低了由于芯片不足而带来的潜在风险。

提前预备了两种芯片,如果一家供应商出现问题,能立刻向另一家追加,避免潜在的损失。

不仅仅主控芯片,其他的诸如屏幕驱动芯片、电源管理芯片、CMOS图像处理芯片以及各种小型的传感器芯片都收到了全局的缺芯影响。现在智能手机的智能化越来越高,4G向5G的转化也增加了芯片的用量。

据测量,一款智能手机的芯片总数超过100颗,也就意味着,只要有一颗芯片供应不及时,这一部智能手机就是半成品,就不能发货给消费者。

叠加全球持续的5G商用化,无论生产设备端还是到消费终端,都对芯片有很强的需求。

同时,智能窗帘、智能音箱、智能床垫等智能化设备已经渗透入寻常百姓家,IoT在惠及我们生活的同时,也大大增加了芯片的用量。

03 “黑天鹅”扰动

新冠疫情不断冲击着全球供应链,相关原材料涨幅巨大,这一影响一直持续到现在。

而芯片制造厂商也是“黑天鹅”频出,导致实际输出产能不及预期。

据韩国媒体《infostockdaily》近日爆料称,三星电子正计划扩大为确保产量及良率而支出的大量资金下落而做出的调查,并怀疑此前有关三星半导体代工厂的产量及良率报告存在“造假”行为。

据最新曝光的数据显示,高通已将其4nm骁龙8 Gen 1的部分订单从三星转移到台积电4nm代工,转单的主要原因是,该芯片组的良率仅为35%。

要知道35%的良率意味着剩下的65%都是废品,不仅大幅提高了成本,也造成了产能的浪费。

而高通从三星转向台积电还会有“次生灾害”,因为高通的芯片价值含量较高,而且是台积电的大客户,台积电必定会优先照顾高通的产能分配。而原先预定的产能就会受到排挤,对于行业普遍缺芯的状况无疑是雪上加霜。

04 新增产能

缺芯从2020年开始,延续至今,为什么全球性大规模缺芯仍旧在持续呢?主要原因还是因为需求大幅提升,而产能相对还没有跟上步伐。

需求增易,而产能增难。换句话说,需求增快,而产能增慢。

新冠疫情持续在全球肆虐了2年多,对各个国家的经济都产生了较大的影响。

对于芯片生产来说,遇到疫情高峰就增加了减产或停产的风险,尤其是车用芯片,安全级别更高。供给的厂商集中在海外大厂,产能的稳定性难以保证。

能不能直接让芯片制造厂多生产车用芯片呢?

要知道,芯片制造需要提前规划,预定排片,而同时的手机、物联网等消费类芯片需求也在增长,导致既有产线满产满销,不能直接做简单转移。

老产能持续紧张,只能指望新增产能了。

但是对于芯片制造厂商而言,扩充产能是相对谨慎的。因为芯片行业也是一个周期性很强的产业,而且三年前刚刚经历了周期低点,叠加扩产的资本开支巨大,导致芯片制造厂商在没有看到确定性的情况下不会冒进。

即使决定投产,新产能的建立也不是一蹴而就的。从厂房建设开始,各种设备的购买和调试,人员的配备,以及最终相关产业的配套,这不是一个简单的工程,更不可能在短时间就可以实现。

因此相较于2020年,全球芯片的新增产能远小于新增需求,导致新增需求不能被及时满足,出现了抢芯的局面。

翻看全球各大芯片制造厂商的财务报表,销售数据创新高是常态。在过去的2021年,基本上都是满产满销,业绩更是赚的盆满钵满。

台积电(TSM)在2021年四季度业绩说明会上表示,公司预计2022年全年产能仍然偏紧。

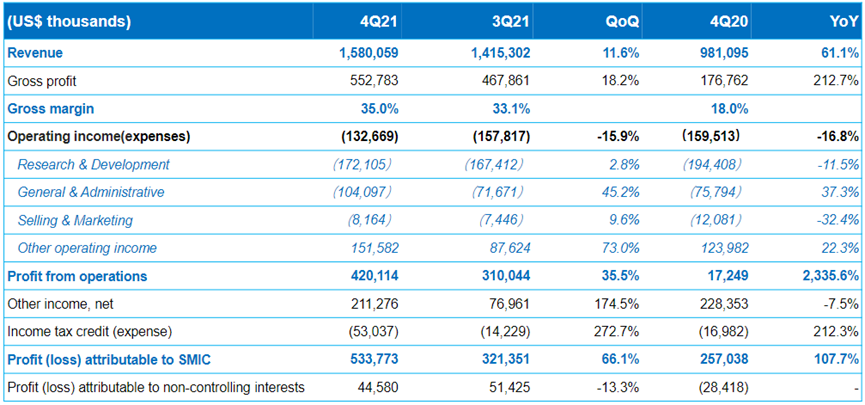

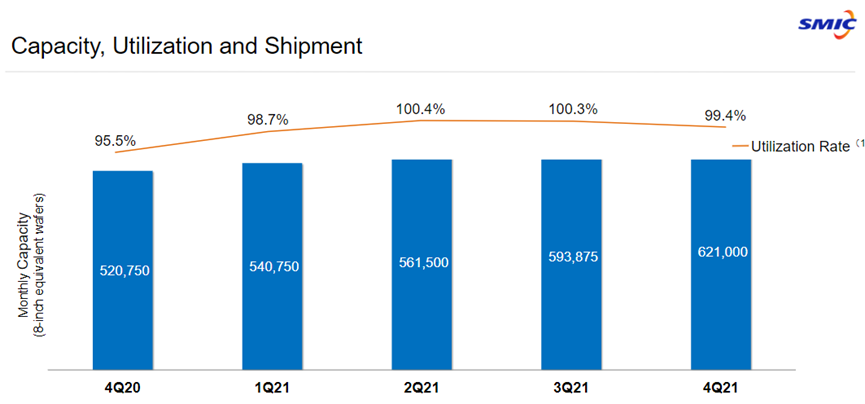

中芯国际(688981.SH; 00981.HK)也表示,2021年所有指标都在向好发展,收入大幅提升,毛利率达到35%,同比增加17个百分点,同时产能利用率很高,甚至有的季度产能稼动率都超过了100%。

来源:中芯国际官网

但是,即使在如此高效的利用率下,社会需求依然有巨大空缺。

在经济全球化的今天,任何一个环节都会影响大局。如果缺芯问题不能解决,未来像“黑猫白猫抓不到耗子”的事情会越来越多,最终受苦的还是消费者。

为了解决缺芯的问题,各大半导体制造厂商基本都有新增扩产的计划,有的甚至将产能扩充一倍,用以缓解全球的缺芯问题。

据不完全统计,2022年芯片制造厂的资本开支高达588亿美元,其中台积电预计2022年的资本开支400-440亿美元,较21年的300亿美元进一步大幅提升。

中芯国际2022年预计的资本开支为50亿美元,负责深圳,京城和上海临港新厂的建设,扩充产能,保障芯片的供应。

2022年2月28日,工信部表示,相对整车和零部件企业的需求和排产计划来看,目前汽车芯片仍然还有一定的缺口。

考虑到全球主要芯片企业已经加大了车规级芯片的生产供应,新建产能也将于今年陆续释放,国内部分芯片产品供给能力也在逐步提升,预计汽车芯片供应形势还会持续向好。

Newseeders 合作伙伴

Newseeders 合作伙伴