阿里和京东的苦日子,刚刚开始

3月10日,京东集团发布了2021年第四季度及全年业绩。2021年第四季度,京东集团净收入为2759亿元(约433亿美元),同比增长23.0%;2021年全年净收入达到9516亿元(约1493亿美元),同比增长27.6%。

财报显示,公司2021年第四季度净亏损52亿元,市场预期为净亏损0.65亿元,去年同期为净盈利243.25亿元。

而在2月公布的阿里财报,则被行业评为近十年来最差财报。

财报显示,截至2021年12月31日,阿里巴巴2022财年第三季度营收2425.8亿元,预估2449.1亿元;净利润204.29亿元,同比下降75%。成立18年以来核心电商首次负增长,拐点已至。

拼多多的财报尚未公布,从前几季的财报来看,估计也不理想。

如果再看他们的股价,那就是一个字,惨!

曾经风光一时的电商三巨头,怎么突然就不香了呢?

01 国内市场陷入低迷

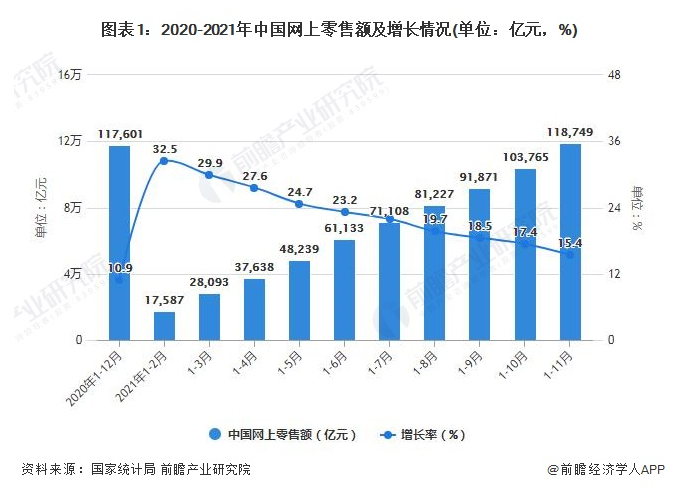

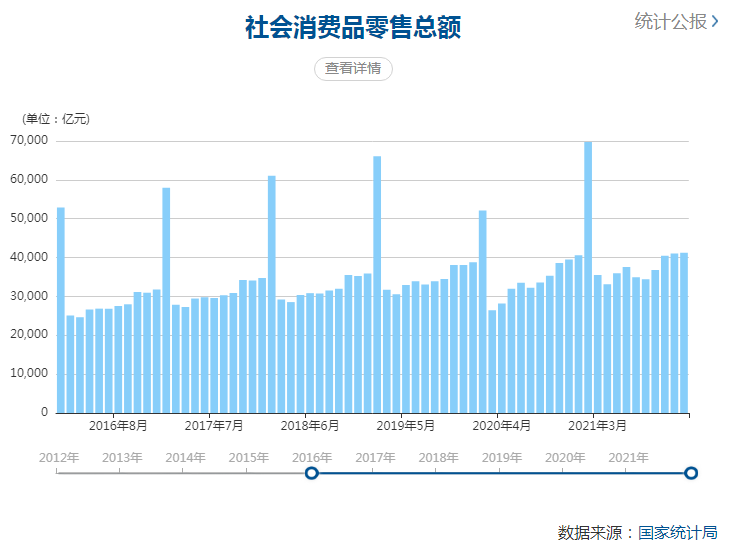

三大巨头在2021年都出现了用户增长乏力的现象,这不奇怪,因为中国电商业的空白市场已所剩无几。经过多年的疯狂扩张,电商已经渗透到中国城乡的每一个角落,就连老年人都开始成为电商消费人群了。

作为零售业,如果以国内市场为边界的话,客户增长终究是要到头的。

当然,客户数量不增长,并不代表客户消费单价不增长。

但客户的消费力来源于其供给能力,一个人要先生产,才能后消费,若是生产受损,那消费力的增长就有问题了。

而在去年第四季度,中国经济增长出现了明显的低迷,GDP增长只有4%,这说明中国市场的投资和交易增长都出现了明显乏力的现象。

2021年中央工作会议提出,中国经济面临需求收缩、供给冲击、预期转弱三重压力。

零售业,就是体现人们购买力和经济预期的一个重要指标。

收入减少了,那消费就会不足,就业的人不够多,那社会零售总量也不会好,经济预期变的不好,那人们也会减少消费。

宏观经济的低迷,自然会使得电商巨头们的业绩受到影响。

相对于京东拼多多在国内市场的争夺,阿里这样的行业霸主自然没有将目标全部放在国内,但阿里的海外之旅并不如意,仅在东南亚有不错的表现,相比起亚马逊的全球运营能力,阿里逊色太多。

但是,这还不是问题的全部。

02 新兴电商势力的挤压

在电商领域,还有几个正在高速崛起的巨兽,比如几家短视频平台。

有人比较了一个行业数据:

阿里全网:2022年1月美妆(护肤+彩妆)合计GMV136.66亿元,同比-26.95%;其中,护肤GMV 87.93亿元,同比-30.47%;彩妆GMV 48.73亿元,同比-19.63%。

某头部短视频平台:2022年1月美容护肤类GMV41.30亿,彩妆类GMV15.57亿,平台分流加速,美妆GMV体量达到淘系47.42%,其中护肤体量达到淘系46.97%,彩妆体量达到淘系31.95%。

除此之外,在直播电商领域,阿里也被短视频平台打得溃不成军。

短视频平台的电商体系与传统的电商巨头完全不一样,它是一个流量与电商业务一体的运营体系。

中国最大的短视频平台日活用户超过八亿,平均用户使用时间超过了一小时,这是超级恐怖的流量池。两年前,淘宝也不得不与其合作,来为淘宝导流。

而该平台现在走上了独立发展电商的路线,2020年GMV约2000亿,2021GMV预计1万亿,而它的目标是在2023做到8万亿,而长期霸占中国电商老大地位的阿里的GMV也就是8万亿左右。

不要小看短视频平台们拉走的这一两万亿的电商营业额,对于传统的电商巨头来说,这些流失的GMV就是实打实的利润。

因为电商企业是一个边际成本越来越低的互联网平台模式。市场份额被侵占一部分,那有可能利润就减少一大块。

如果某短视频平台的电商运营目标达成的话,那对三大电商平台那是毁灭性的打击。

对于阿里、京东、拼多多来说,每一年都是在打生存战役,一个不小心就陷入巨额亏损中,然后从市场消失不见。

这里最危险的就是京东,京东拥有36万员工,阿里员工25万,而拼多多的员工要少不少。

庞大的运营体系,如果营业额受到冲击,那意味着巨大的风险。作为开了挂的中国神企,某新兴流量重镇平台,几乎是全面向所有的互联网企业发起了进攻,进军线下团购、直播电商、平台电商、即时通讯、小程序、广告业务等等,甚至可以说,几乎每一个领域都在高速成长。

而三大电商巨头,都有一个致命硬伤,那就是没有流量来源。

在这个平台的疯狂进攻下,电商巨头们只能投入巨额的营销费用来保护自己的市场份额。

而消费者对于电商零售业谈不上忠诚度,哪里价格低,品质好,那就选哪里,一分钟都不会留恋。

这一场电商大战,三年内即有分晓,三年后,或许我们能见到某一个曾经风光无限的巨头轰然倒下。

03 资本市场的冲击

对于阿里这样的企业来说,投资并购大量的互联网企业是其建设护城河、增加财务收入的一种重要经营手段。

阿里一共参与投资的企业多达500多家。

这一次的财报显示,阿里利润减少主要是由于251.41亿元的商誉减值以及所持有的股权投资的公允价格变动而产生的净收益减少,该两项并未计入非公认会计准则财务指标。非公认会计准则净利润为446.24亿元,同比下降 25%。

简单地说,可以说去年三季度,阿里投资的总价值就减值了200多亿,这是其利润减少的重要原因。

原因就是中概股在资本市场的表现。

受到双减、反垄断、中 美资本市场博弈、信息安全监管等影响 ,海外上市的中概股去年总市值跌去十万亿市值,这么疯狂的下跌下,大量投资的阿里出现巨额减值是非常正常的。

而且这一波冲击好象并未见底,各互联网公司在强监管政策下的整顿还没有结束,并且还有一些新的政策在持续推出。

资本市场的变化和监管的趋严,还会引发企业本身在扩张业务时的谨慎与保守。

2020 年 12 月 24 日,国家市场监督管理总局宣布,根据举报依法对阿里巴巴集团实施「二选一」等涉嫌垄断行为立案调查。

反垄断的枪声开始打响,互联网竞争规则被打破。

2021 年 1 月,国家市场监督管理总局发布《反垄断法》修订草案;11 月,国家反垄断局正式成立,反垄断工作逐渐常态化。

过去的一年里,互联网领域共有 87 起违法被罚事件,118 件「反垄断」行政处罚案件,阿里、美团分别因实行「二选一」垄断行为收到巨额罚单,中国互联网企业股价纷纷跳水。

愈发复杂的外部环境下,过去的「法宝」不再「显灵」,耗费过多精力试水跨界业务,将不再是理性的选择。对于互联网巨头而言,有序剥离出非核心、有风险、收益差的业务,归拢聚焦主营的核心业务,创造外部价值也许反而是一条更适宜的出路。

社区电商作为未来电商最重要的新领域之一,从 2020 年打得火热到 2021 年集体上演「大逃杀」,不过短短一年。阿里多次参与投资的十荟团,去年 8 月关停全国 21 个城市圈的业务,差不多同时,滴滴旗下橙心优选进行了大范围的调整和收缩,其他仍在坚持的企业也变得低调了许多。

2021 年以来,六大互联网巨头已经先后关停、裁撤、收缩了超过 20 项新老业务。

放在一年前,甚至说半年前,「战略聚焦」还是一个与中国互联网巨头们风马牛不相及的词汇。在那个巨头们拼命跑马圈地的时代,「扩张」、「多元化」、「跨界」才是互联网公司各种「O」们最爱挂在嘴边的词。

在监管的压力下,互联网巨头们纷纷开始重新梳理自己的业务范围,以腾讯、字节跳动、阿里为代表,越来越多与主业无关的开拓性质的业务,或关停裁撤,或出售拆分。

但是,不去寻找新的利润点,不去搭建新的护城河,对于巨头们来说,生死只在一瞬间。

巨头们的收缩并不意味着新企业的良机,资本预期不好时,新企业的发展扩张,也势必会受到影响。

中国互联网企业大部分是采取利用全球市场资金的方式进行超常规发展的,如果全球资本市场不再看好中国的互联网企业,那这些新生企业的成长也会变得困难。

从这个角度看,未来新生企业弯道超车的现象可能不多了,一些眼下风头正盛的互联网无疑,未来的日子同样好过不了,比如进攻性十足的字节,前段就一度传出优化人员、裁撤业务业务线的坏消息。

Newseeders 合作伙伴

Newseeders 合作伙伴