银行人生存现状:破碎的金饭碗、消失的柜员和逃离的年轻人

有这样一份工作——给你一套制服,一个编号,每天在封闭小房间里被摄像头360度环绕,吃饭喝水上厕所得打报告,家人来看你还得叫号……

这份工作,每年有无数人抢破头,它就是银行柜员。

银行,这个曾经父母口中的金饭碗,如今却沦落到了金融鄙视链最底端。有人说银行平均年薪50万,有人却说每月到手3000块。银行的薪资究竟如何?2022年,银行还是一份好工作吗?什么样的人适合去银行?

采访了十几位银行人后,今天,我们就带你扒一扒银行人的真实生存现状。

请观看36氪原创视频

也欢迎关注36氪视频号👇🏻

银行到底有多卷?

这么多人想进银行,银行的待遇究竟怎么样呢?

先说结论,所有一刀切说银行值得去或者不值得去的,都是耍流氓。银行的薪资待遇差距特别大,到底是钱多事少铁饭碗,还是夕阳行业加班惨,得看这四项:

1)你在什么性质的银行

2)哪个城市,总行还是支行

3)什么岗位,前台还是中后台

4)特殊资源&人脉

同样是毕业第一年的萌新岗位,一线城市总行后台和十八线县城小柜员,年总收入真的可能差10倍。

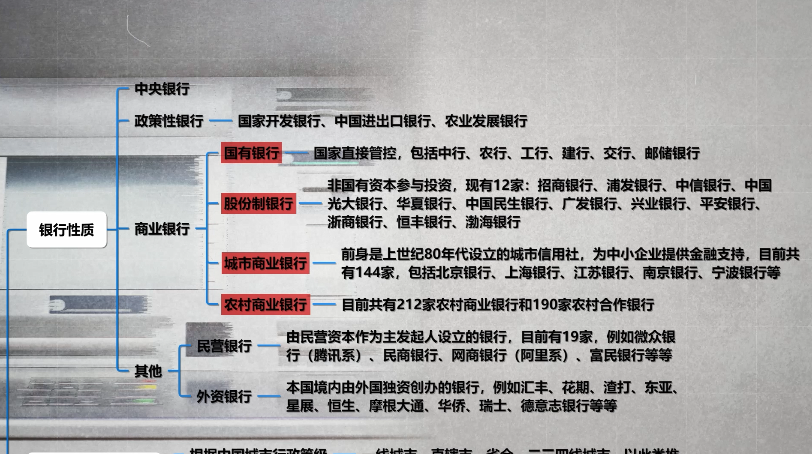

让我们一个个来看:首先是银行的性质。国有银行由国家直接管控,包括一个央行和6个国有商业银行,比如大家熟悉的“宇宙行”工商银行。国有银行有编制和户口,但是竞争也相对激烈。

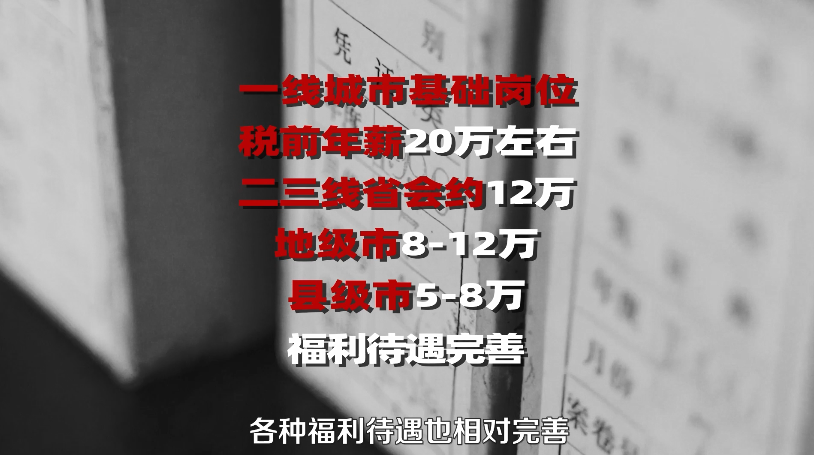

以央行为例,一线城市基础岗位税前年薪在20万左右,二三线、省会城市能达到12万左右,地级市8-12万,县级市5-8万,整体还是处于社会平均薪资的中上游水平,和本地公务员的薪资差不多。

央行在不同城市的基础岗位税前年薪

另外,民营银行和外资银行也比较特殊,简单来说,民营银行约等于互联网,外资银行约等于券商,薪资相对更高,竞争也更激烈。

网上对银行薪资的吐槽,主要针对的是我们常见的这4类银行——

国有商业银行一般会给员工薪资定级定档。以交行为例,一线城市的基本岗位每月到手在9k上下,二三线城市则会更低。特别是在经济不发达的县城基层,新入职大学生正常月实发工资只在3000元左右,扣除日常生活开销,很难有结余。

股份制商业银行本质上是以盈利为主要目的的企业,所以在薪资方面会更多地与业绩挂钩,带有营销性质的岗位薪水明显高些。杭州某分行的朋友表示,同样是入职一年的基础岗位,客户经理的税前年收入从14万到30万不等,个贷业务经理的年收入最高甚至可以达到80-100万。可以说是修行全靠个人。

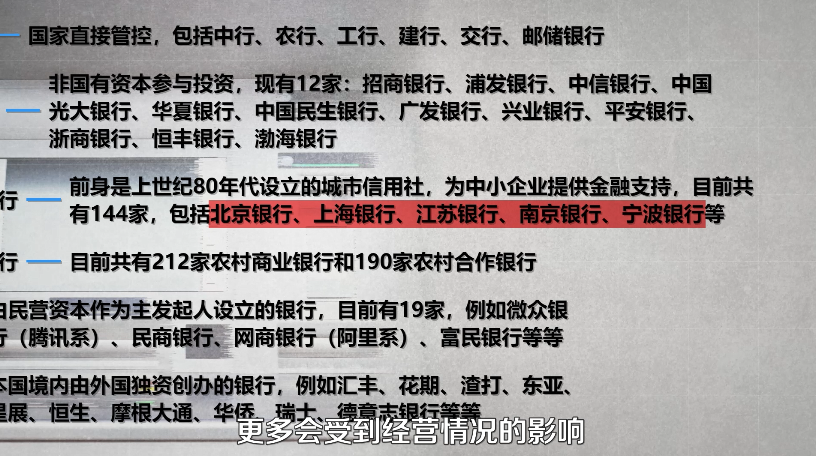

城商行、农商行这些地方性银行,前缀多是地名,它们的工资更多会受到经营情况的影响。江苏一家城商行的基层员工悄悄透露,自己每个月工资加绩效加各类补贴奖金,到手基本都在一万以上,有时甚至能逼近两万。而新浪金融研究院的一份报告则显示,56%城商行的员工月薪在5000元以下,这些低薪岗位主要集中在中小城市。

城商行举例(见标红处)

其次是银行所在地。哪怕在同一个银行内,总行还是分行,支行还是网点,招聘要求和薪资待遇都有很大的区别。

一般来说,越往上招聘要求越高,招聘人数越少,薪资福利也相对越高。

以某股份制银行为例,总行录取的大部分都是985/211研究生或者海外留学生,分行基本也要求本科及以上,四五线城市的支行网点招聘要求则可能放宽到大专或者专升本。

而对收入影响最大的,还是看具体身处什么岗位——是前台(比如基数最大的柜员,大堂经理,客户经理等等),还是中后台(比如业务拓展部、内控管理部门里的职位)。

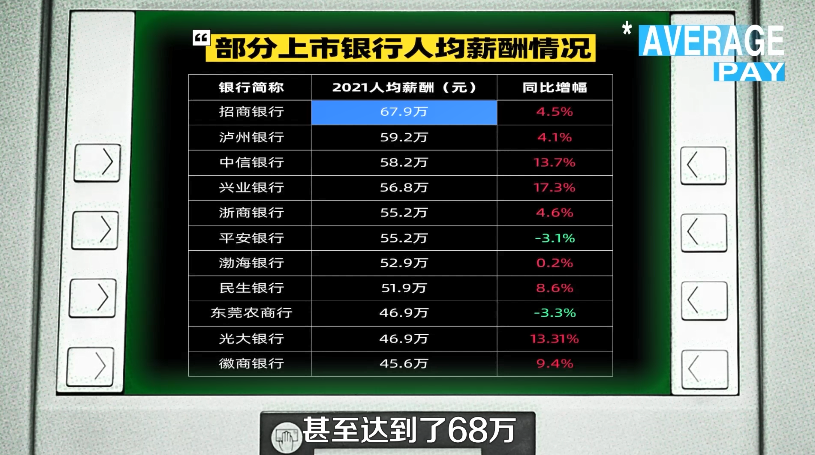

越往总行和中后台走,处理的工作越复杂,收入也越高。虽然基层柜员平均月薪四五千,加上各种补贴绩效,年收入也就10万左右,但如果是中后台的岗位,年收入则直接被拉高好几倍。招商银行2021年的员工平均薪酬,甚至达到了68万。

部分上市银行人均薪酬情况

另外,中后台岗位相对来说业绩压力没那么大,工资波动小,由于做的基本都是技术性或者管理性的活儿,可替代性也比较低。这也是为什么,近些年每个柜员都有一个脱离基层、转岗后台的梦想。

总结一下,在薪资上,总行>分支行,中后台>前台,但具体到手多少,还有一个关键变量——人脉资源。

带资进组在银行早已不是秘密,对家里有矿的家庭来说,把孩子送进银行,不仅能让家里的钱赚点收益,给自家企业批贷款找点方便,而且“是份正经工作,说出去也好听”,何乐而不为?

有个朋友,在银行工作近10年,依旧在基层徘徊。他一开始还觉得不公平,自己也是名校毕业,一年到头班也没少加,凭什么那个二代晋升得更快?但时间一长,也就渐渐佛了,有时自己的kpi完不成,还得靠“摇钱树”同事帮忙分享绩效。

氪财经团队采访截图

就算家里没矿,有其他各种不可说的人脉资源,在银行也能吃得开,从前台转后台都能比别人转得更快。原因很简单,在银行这种极度讲人脉的地方,资源的buff,是可以简单粗暴带来业绩提升的。

为什么薪资差距这么大?

无论是被家里安排进银行的,还是自己披荆斩棘考上的年轻人,他们可能都发现了,真正的银行没那么好待。我们看到的银行营业时间一般是早九晚五,周末双休,但这只是坐柜的时间,五点半银行关起门通常还要开会,到七八点都是常态。

像我们一样平时想玩玩手机摸会鱼?也不可能,一举一动摄像头全程记录着呢,高强度的工作下,憋尿导致的肾结石和密闭空间里数钱导致的慢性鼻炎都是常见的职业病。

这和我们的认知似乎相差甚远,在我们小时候,银行柜员确实是体面工作,为什么现在做柜员看起来这么苦?要理解中间发生了什么,就得知道银行这个庞大的系统,到底是怎么赚钱的。

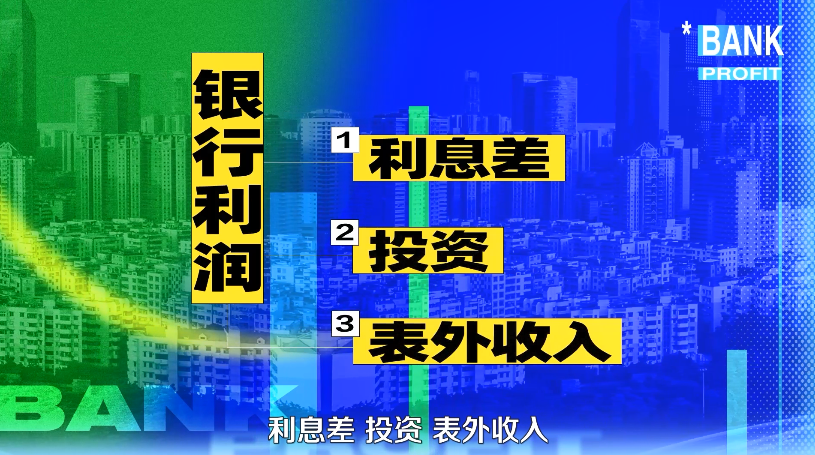

银行的利润主要来自三个部分:利息差、投资、表外收入。

银行利润三大组成

先说利息差。有人来存钱,银行得付利息出去;有人来贷款,银行能收利息回来,这中间的差额就归银行所有。而这部分的工作,主要就是靠前台来完成的,比如柜员负责存取款业务,客户经理负责贷款业务。

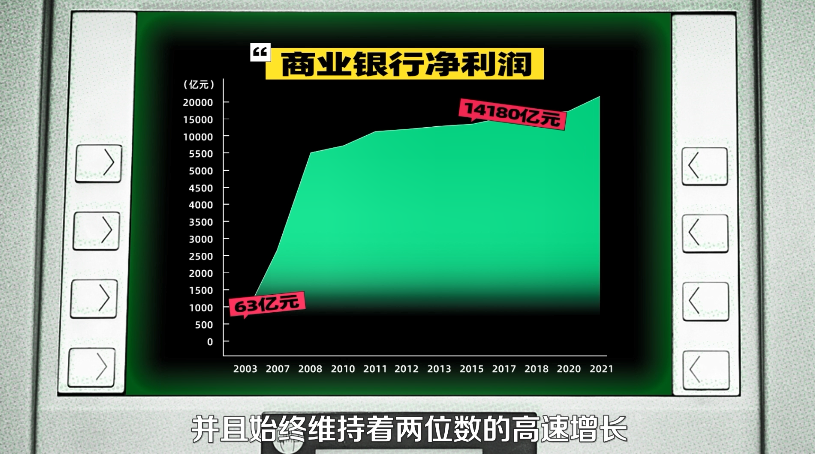

这在10年前,是最吃香的业务,因为光是利息差这一项,就足够让银行赢麻了。2003年,银行存贷利差大概是6-7个百分点,之后的十年内,商业银行净利润从63亿元增长至14180亿元,并且始终维持着两位数的高速增长。

20年来商业银行净利润增长

支行和网点迅速蔓延到中国的各个县城乡镇,疯长的利润和漂亮的招牌吸引了一大批优秀的年轻人进入银行。这10年,也被称为银行的黄金年代。

但是,随着经济增速的放缓、人口红利的减少以及房地产、互联网等新业态的冲击,现在存贷差从6-7个百分点降到2~3个百分点。银行利润空间大幅收窄,那个靠利息躺赚的时代,已经结束了。

辉煌过后,难免落寞。中小银行业绩压力大,被迫全行搞营销,管你是985还是海归,指标下来了,就得想办法拉存款、卖理财、卖黄金、办ETC。为了拉满每个月月底行长派的存款任务,很多人都会求助于亲友,“存点吧,存点吧,在我这儿放两天就行”。

对于中小银行来说,想要盈利生存,更多得在银行另两块利润上下功夫。一个是投资。银行手中有不少的资金,银行总部的金融市场业务部门,就会利用这些资金去进行一些投资决策,购买股票债券等等。

中小银行在投资上下功夫

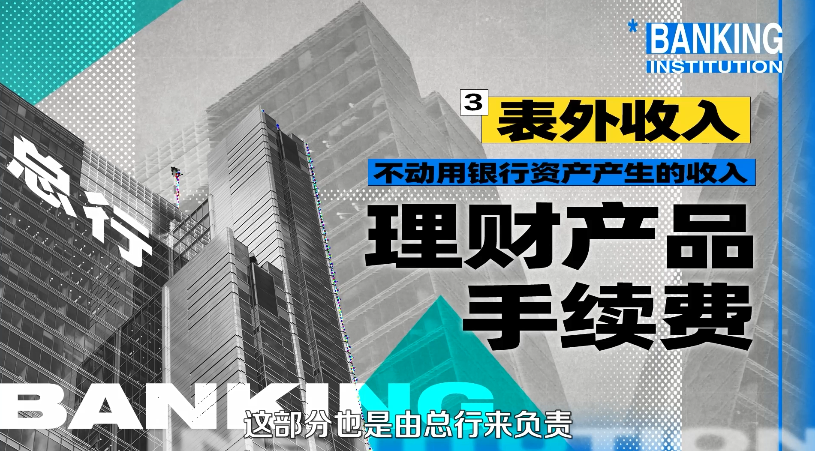

最灵活的一块来自表外收入,指的是不动用银行资产而产生的一些收入,比如理财产品附带的手续费等等,这部分也是由总行来负责。

总行在表外收入上产生利润

与这两块业务直接接触的员工,一个人涉及的营收或许就能抵过数十个柜员。责任大、困难重,所以门槛高、拿钱多,也不无道理。

但银行的性质决定了能站上金字塔塔尖的,只能是少数。涨薪难,转岗也难,围墙内的人还在挣扎,银行这座围城,正在越筑越高。

为什么银行会变成围城?

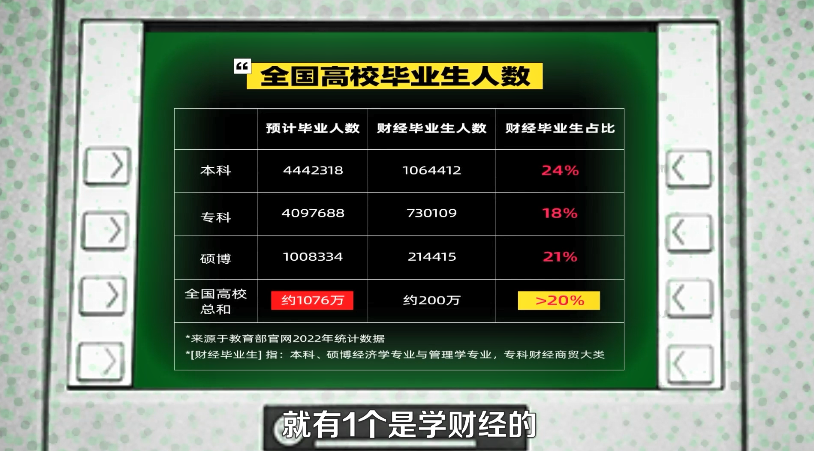

2022年,全国高校毕业生预计1076万人,财经专业的毕业生达到了惊人的20%。也就是说,5个毕业生里,就有1个是学财经的。

全国高校毕业生人数财经专业占比

本科毕业生里更卷,预计毕业人数是444万,而经济学和管理学专业的就超过了106万,4个人里就有1个。

大家除了去到券商、投行等金融机构里卷,就是在银行卷,假设给银行内部的内卷程度画个等高线,总行就是内卷高地,总行的中后台属于是内卷中的珠穆朗玛峰。

银行内卷金字塔

本科竞争都这么激烈,那70万专科院校的毕业生怎么办?如果想进银行,基本上只能应聘四五线以下城市支行网点的前台。

但如果你最近有去过银行,就会发现,大部分业务已经可以在智能柜员机上自助操作,柜员和大专生,在逐渐从前台消失。

然而,很多好不容易挤进银行的年轻人,都想在35岁之前离开。国有六大行的年报显示,30 岁以下的年轻人仅占全体员工的五分之一左右。其中老龄化最严重的一所银行,40 岁以上员工的占比已经将近六成。

一名股份制银行分行的同学表示:“好学历好学校的人,在这里都不会长久。”他所在的银行内,从业三年左右是离职的高峰期,大部分选择考公或者考研;年龄再往上,离职后的去向更多是其他银行。只有少部分员工有机会去到券商投行等金融机构,或者选择了转行、自己创业。

对许多围城之内的员工来说,逃离银行之后才猛然发现,自身技能的成长,已经赶不上外界的变化了。

还有一位正在准备考研的银行员工说,那些毕业去了四大的同学可能已经考完了CPA,但自己在银行似乎只学到了抗压能力和沟通能力,专业知识基本都忘了,再想进券商投行,几乎不可能了。

“什么样的人适合去银行”这个问题,我们还是留给过来人去回答吧。

或许每个财经学子,都是读着经济学、货币银行学的课本,怀揣着成为陆家嘴金融巨鳄的梦想走进银行的,但当工作的琐碎和现实的残酷劈头盖脸砸下来,还是难免会陷入怀疑和挣扎。

有人妥协了,有人逃离了,但最终不后悔自己选择的,一定是那些“想清楚了自己想要什么”的人。

Newseeders 合作伙伴

Newseeders 合作伙伴