净利增24倍,宁德时代、比亚迪批量造富上游

今年的新能源市场还是很火,火到多家车企股价创年内新高,火到大量公司涌向IPO。

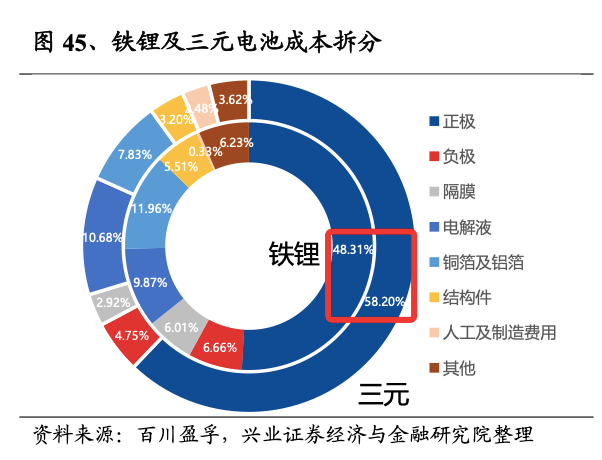

这几天,作为国内最大的锂离子电池正极材料供应商裕能新能源,也拟申请在创业板上市。在行业一直有个定律:得新能源电池者得天下,得正极材料者得电池。这是因为正极材料成本至少占到了电池的40%,为核心组成部分。

图片来源百川盈孚

具体来看,根据铁锂和三元电池成本拆解,正极>人工及制造费用>结构件>铜箔及铝箔>电解液>负极>隔膜,其中正极材料成本占锂电池总成本比例最大,铁锂电池和三元电池分别为 48%和 58%,

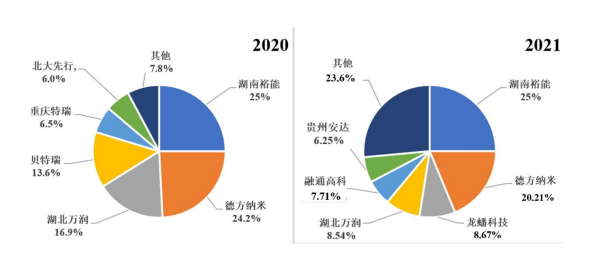

在磷酸铁锂正极材料市场占有率中,裕能占25%、德方纳米占20%、龙蟠科技占8.6%。

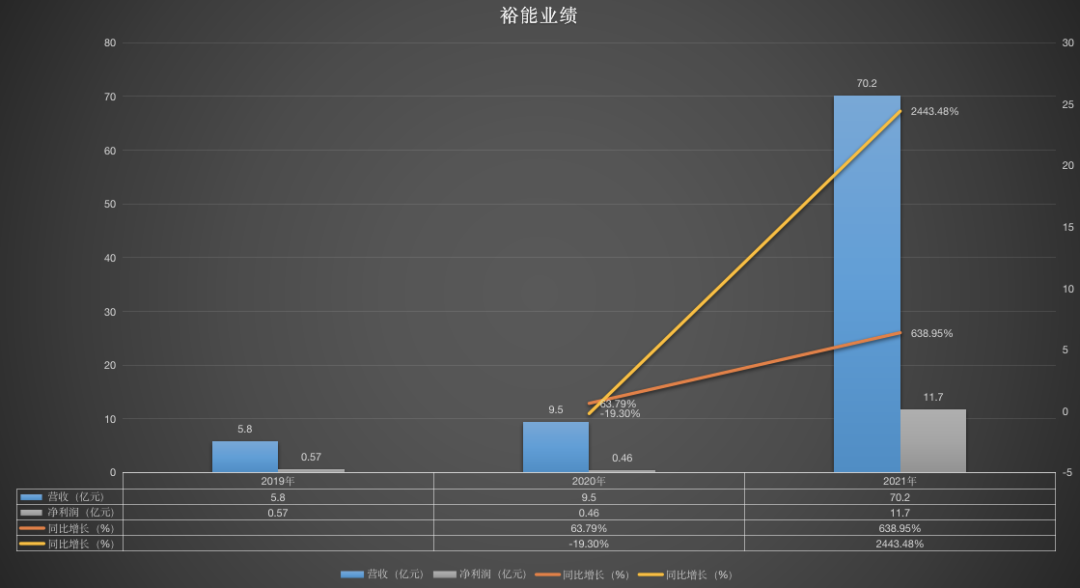

从招股书可以发现,这家有国资背景的新能源企业成立于2016年,起初业绩表现平平,直到2020年迎来宁德时代以及比亚迪的入股后,收入暴增近7倍,净利润更是暴涨24倍。

其中,宁德时代以3.34元/股,认购了5984万股,合计出资2亿元;拿下第三大股东。

比亚迪认购2992万股,合计出资1亿元;拿下第七大股东。

也就是说,对应估值才10亿元。

裕能业绩

俗话说,背靠大树好乘凉,但红利的另一面便是风险。

众所周知,为了确保产能稳定,宁德时代等主要新能源电池公司从不会只依赖一家供应商,而其供应商内部也有所谓竞价竞争等多维度条款限制。在裕能新能源的招股书中可知,其主要生产用于锂离子电池正极材料的磷酸铁锂,下游客户主要为宁德时代及比亚迪,超过销售比例的90%。

在这其中,裕能生产所需原料也部分来自于宁德时代关联公司,虽然两者有各类合作,但裕能往往以高于市场价购入原料,以低于市场价销售给宁德时代。

这样的类“寄生”关系,虽然给裕能新能源带来巨量订单,但也可能成为裕能发展的桎梏,给其未来的发展带来不确定性。

做锰电池材料的老资格看上新能源,股权置换“买”技术入赛道

2016年,在电池行业主要生产锌锰电池正极材料电解二氧化锰的龙头国资湘潭电化敏锐地感受到行业的变化,开始探索新能源方向。

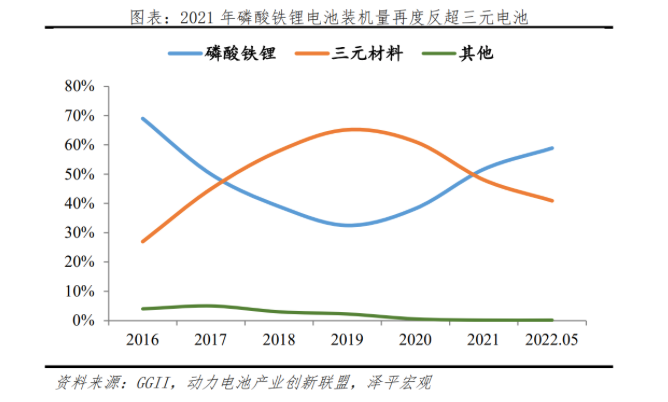

锌锰电池又称干电池,以电池能重负载,大电流放电,电容量大,低温性能和防漏性能好,性能价格比高等优点而广泛用于民用和工业。但在那时,以磷酸铁锂、三元材料为正极材料的锂离子电池开始在业内人口中谈起,新能源汽车行业进入蓬勃发展阶段。

图片来源:裕能招股书

从动力电池原理来讲,正极材料提供电池电化学反应所需的活性锂离子。在充电过程中锂离子从正极中脱出,嵌入到负极中;在放电过程锂离子从 负极中脱出,回到正极中,完成一次充放电过程。

也正是从2016年开始,正极材料的出货量从16.1万吨增长到2021年的109.4万吨,年化复合增速为46.7%。

基于这样的窗口机会期,2016年6月19日,广州力辉、湘潭电化、两型弘申一号、文宇、智越韶瀚、 湘潭天易、津晟投资签署《合资协议书》,约定共同设立裕能有限,发展新能源产业。而其步入赛道的第一步便是选择生产锂离子电池正极材料磷酸铁锂。

没有技术怎么办?当时的裕能选择以股权置换技术的方式,给拥有磷酸铁锂专有生产技术的广州力辉占股40%,以获得该项技术。同年9月,广州力辉与裕能有限签署磷酸铁锂专有生产技术《资料移交清单》,将磷酸铁锂专有生产技术相关资料交付至裕能有限。

在新能源电池领域,除却磷酸铁锂唱主角的磷酸铁锂电池外,还有钴酸锂电池,这种电池的制造则离不开正极材料镍钴锰酸锂三元材料。于是,在2017年裕能有限又以股权置换技术的方式,以提供给深圳火高7.61%股份,接收其高能量密度锂离子电池正极材料镍钴锰酸锂生产技术。

至此,裕能有限拥有了生产新能源电池的正极材料的两项关键性技术,在产能上也广泛布局,并透过湘潭电化代销向比亚迪等业内新能源客户供货,自2019-2020年起正式成为宁德时代、比亚迪供应商。2020年,宁德时代、比亚迪入股裕能新能源,进一步加强合作关系。

也就是从2020年开始,裕能新能源营收开始腾飞。报告期内(2019-2021),裕能新能源对宁德时代与比亚迪的合计销售收入占比分别达到 93.56%、91.10%和 95.42%,相对应的年营收也实现暴增,分别从5.81亿元、9.55亿元来到2021年的70.27亿元,在其2022年上半年的业绩预估中,营收更是最少将达到125.6亿元,较上一年同期增长769.27%。

客户高度集中的原材料一哥

伴随着近两年的飞速发展,根据高工锂电数据,裕能新能源2021年在国内磷酸铁锂正极材料领域的市场占有率为 25%,磷酸铁锂出货量排名第一。目前其已成为宁德时代 (300750.SZ)、比亚迪(002594.SZ)、亿纬锂能(300014.SZ)等众多知名锂电池企业的供应商。

在产能方面,截至2021年12月31日,其已建成的产线年产能合计为 19.30 万吨。新增产能将在 2022 年至 2025 年逐步释放,全部建成后其磷酸铁锂总设计年产能将达到 89.30万吨。

事实上,锂资源也在去年至今出现三轮猛涨;去年Q1的碳酸锂从5万/吨逐步翻倍,Q3已经达10万/吨;到年底已经涨至20万/吨;随后再涨至50万/吨,目前仍处在高位。

业绩的腾飞无疑是好客户的功劳,但细观裕能招股书就会发现,无论是从原材料上还是从客户占比角度来看,裕能新能源都无法与宁德时代分开。

首先就是在高昂的销售占比上,前文已提及,宁德时代和比亚迪占裕能新能源销售的90%以上。形成这种局面一定程度也源于国内新能源电池行业格局所致,即寡头竞争,巨头近乎垄断。从客户群来看,裕能新能源也在试图让自己的客户多样化。但基于行业格局与服务模式,包括两大客户的占股,相信在未来相当长的时间里,裕能新能源的客户格局也和今天一致。

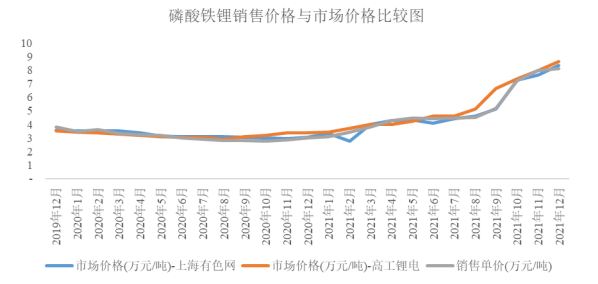

而或许是基于大批量的采购,招股书显示,自2019年起,裕能销售给前两大客户的单价也偏低于市场价格。

图片来源:裕能新能源招股书

其二则表现在原材料采购上。招股书显示,2021年,宁德时代及其旗下湖南邦普、宁波邦普为其原材料采购中第5大供应商,占总采购比例的6.12%。但在其数次采购中,也常有出现采购价高于市场价格的情况。

招股书显示,2020 年 11 月,裕能向湖南邦普采购了 14.77 万元的三元前驱体材料,采购价格为 7.38 万元/吨。根据 Wind 资讯,2020 年 11 月,三元前驱体的市场价格为 7.12 万元/吨。裕能向湖南邦普的采购价格与市场价格的差异率为 3.60%。2021 年度,裕能向宁波邦普采购了 6698.45 万元的三元前驱体材料,采购均价为 9.50 万元/吨。根据上海有色网,2021 年三元前驱体的市场价格波动 区间为7.50 万元/吨至 11.24 万元/吨。

这能看出,在磷酸铁锂等原材料生产销售端,由于目前众多供应商竞争激烈,都急于释放产能,因此在对待下游大客户时很难有强议价权。但在供应链更上游的原材料端,因为受限于原材料紧缺,涨价等因素,即便是同一个体系的关联公司,裕能在采购方面的议价权也是很弱的。

当然,这种尴尬的现状,放诸在任何一个原材料加工及生产类供应商身上皆成立,这也可以看出,这段供应链中游的竞争在下一阶段仍旧激烈,裕能新能源的发展虽然势头凶猛但仍不稳定。

高工锂电数据

以高工锂电数据可知,在2020年,湖南裕能的市场份额已经冲到25%,这一年,湖北万润也占到16.9%,但仅仅过了一年,后者的市场份额已经收缩一半。

但若将时间往前拨一年,在2019年,湖南裕能的营收仅为5.81亿,同年,湖北万润的营收为7.66亿元。这表明,裕能仅用一年时间便赶超了同时段市场份额前三的企业,迅速跃升第一位。市场的确瞬息万变,但新能源供应链中段的激烈竞争告诉行业的是,在绝对实力的大客户订单面前,其他源于企业自身的竞争力都显得渺小了许多。

高竞争供应链行业,产能过剩在所难免,谁能笑到最后?

虽然已经走到“一哥”的位置,裕能仍在招股书中标出大量风险因素。除却基于自身业务特性问题如原材料涨价、扩大产能等外,这一行业因为过于利好,而趋向产能过剩的未来或许也将不期而至。

裕能招股书指出,基于新能源汽车和储能行业快速发展,叠加磷酸铁锂电池在动力电池中应用占比提升、政府对相关产业的各项支持和补贴政策等因素,新能源生产这一行业也在逐渐变得拥挤。

上有如湘潭电化这样补充行业而发起的老牌能源公司,也有宁德时代这样布局上游供应链、从旧电池回收能源的尝试,更有如比亚迪这样的车企为补充产能和纵向切入市场而入局的玩家。一时间,不少行业公司都在提出扩产计划,并吸引越来越多的厂商进入行业,导致竞争日益激烈。

一方面,根据公开信息统计,相关企业磷酸铁锂扩产规模较大,由于产能释放需要一定的周期,预计短期内市场供应仍将保持偏紧状态,但若未来几年相关产能全部落地投产,则行业可能面临产能结构性过剩的情况。

另一方面,该行业下游客户主要为大型锂电池厂商,出于供给安全性和经济性的考虑,其通常会同时维持多个供应商,各供应商之间需要在产品品质、销售价格、供货能力等方面进行竞争。若供货商无法在产品品质、技术水平、成本控制、品牌建设以及客户资源等方面保持竞争优势,则日益激烈的市场竞争以及行业未来可能面临产能结构性过剩的情况,都将会对盈利水平及市场份额产生不利影响。

据中银国际行研报告显示,目前磷酸铁锂扩产规模已达到800万吨,三元材料扩产规模达到180万吨,正极材料合计扩产规模约980万吨,远超行业总需求。据统计,现有的规划产能存在一定的过剩风险,可能出现高端产能不足,低端产能过剩的情况,对于行业格局可能会有较大影响。

这时候,供应商的低端产能越多,存货与成本的风险性就越大。

也就在湖南裕能新能源提交上会招股书的前两天,湖北万润也提交了其上会稿,意欲冲刺创业板。也因此,不少从业者皆叹2022年或将成为动力电池冲刺IPO元年,包括蜂巢能源、格派镍钴、中创新航也都已在这一年提交招股书。

然而上市只是让这一市场拥有了更多的透明度,谁能笑到最后,远未到答案揭晓之时。

Newseeders 合作伙伴

Newseeders 合作伙伴