越南没有晶圆厂

继AirPods之后,苹果首次将部分iPad生产线从中国迁往越南了,但对越南来说这个故事并没有那么性感。

从今年年初越南大败国足,到2022年一季度越南的出口额超深圳1800亿,再到4月份李超人从英国撤资后旗下长江实业重资注入越南房地产,以及近年来苹果、三星、戴尔、谷歌、亚马逊等品牌的代工企业陆续向越南迁移,越南似乎不再仅是耐克、阿迪达斯、优衣库等鞋类、纺织业制造中心,其不光在足球上崛起,更是逐渐显露出在全球电子产业链中扮演重要角色的潜力。

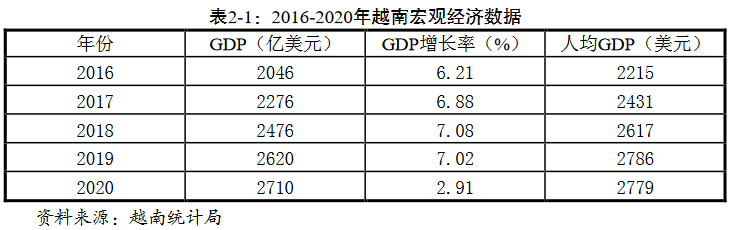

图源:越南统计局

“果链”不香了

“越南热”背后一直存在着两类观点的交锋。

一类观点认为越南虽然抓住了全球制造业转移的契机,但其优势仍只是丰富的劳动力和更为低廉的人工,因此越南只能做技术含量低的劳动密集型产业;另一类观点则认为,不要觉得越南都是低附加值的劳动力密集型产业,实际越来越多精密制造业企业转移到了越南,如苹果、三星、英特尔、戴尔、LG等等,当范围内产业聚集的足够多后,产业链上的其它重要环节企业也会逐渐迁移到越南。

可以看到,两类观点的分歧就在于,除了低端的劳力制造业外,越南能否承纳住更具附加价值的技术型产业。

在全球开始重视半导体主权的当下,三星、英特尔、安靠等巨头纷纷在越南设立半导体工厂;苹果也在AirPods之后把更具技术含量的产品iPad产线从中国迁往越南,这一切似乎都指出越南在全球电子乃至半导体产业链中也有了一席之地。

不到云南省大小,32万平方公里的越南甚至被贴上了“新晋世界工厂”“下一个中国”等充满噱头的标签,但现实远没有那么性感。

首先,苹果虽然将产线陆续转移到越南,但其背后的代工厂仍是富士康、立讯精密等老面孔,越南没有诞生本土的代工企业。从2020年开始,越南开始负责苹果部分AirPods产品的生产,迁往越南的代工厂包括立讯精密、歌尔股份等大陆的“果链”企业,部分Mac以及iPad产线则仍由富士康和比亚迪代工,零部件厂商如提供玻璃盖板的蓝思科技也早在2017年收购越南胜华,生产玻璃保护盖。

显然,肥沃的“果链”是迁往越南了,可本土企业难从其中分羹。据越南统计总局今年4月公布的数据,在前四个月,越南实现了贸易顺差25.3亿美元的成绩,但越南的内资企业贸易却是逆差92亿美元,外资企业(含原油)则为贸易顺差117.3亿美元,可见越南出口贸易成绩多归于外资企业,内资企业仍然发育不良。因此,更不提在越南的苹果代工厂所需的高端零部件,越南还不具备苹果产品高端组件的生产能力,几乎都需要从越南之外进口。

其次,“果链”企业在中国赚钱更难了,除了应苹果分散供应链风险的要求,“果链”企业迁往人力、土地成本更低的越南确实是近年来不得不做的一个选择。近年来,智能手机市的场持续萎靡、疫情间歇性折磨下的供应链、人工和原材料价格的上涨等种种因素使得“果链”企业一夜暴富成为了过去式,而苹果为维持自身高利率对供应链企业不断压价,苹果的“老朋友”富士康就因走低的利润率称苹果的“辛苦钱越来越难挣了”,而另一家代工Apple Watch、iPad的企业仁宝称代工的毛利率仅“3%到4%”,今年宣布解散服务苹果的团队。

而一些和苹果绑定得更深的代工企业无法脱离苹果,只能默默承受苹果的强势压价,想方设法降低代工成本甚至不惜暗改苹果设计。iPhone OLED面板提供商京东方在上个月就被曝出,为缩减成本、提高良率京东方在iPhone 13上更改了薄膜晶体管 (TFT) 的电路宽度,更早的时候,为iPhone 8 Plus代工的纬创也因暗改放置SIM 卡的防水机构件提供商而遭苹果减少下单。

由此可见,一众“果链”企业奔赴越南,也有近来苹果所带来的的红利渐小,企业看重越南更低廉的人力、土地成本因素在内,这也从侧面解释了企业迁往越南在降本增效侧的考量。

三星的后花园没有晶圆厂

苹果虽然逐步将AirPods、Mac等更重要的品类交由位于越南的代工厂生产,但其核心产品iPhone的产线毕竟还未迁移到越南,而全球另一手机巨头三星,则早已将越南视为其智能手机制造的制造中心。

毫不夸张的说,越南已成为三星电子的后花园。越南前任总理阮宣福(Nguyen Xuan Phuc)在2019年就曾对外宣称全球售出的三星手机中,有58%是在越南生产制造的。此外,三星还有超过1/3的其它品类电子产品也由其位于越南的工厂生产。

越南政府网站显示,三星是越南最大的外国投资者。据据《越南快报》报道,在截至2021年的过去24年里,三星在越南的投资总额已达到177.4亿美元。2021年三星(越南)公司的营收为742亿美元,而当年越南的GDP仅为3626亿美元,也就是说仅三星(越南)公司的营收就占了越南全年GDP的20%。

可即便三星如此青睐越南,但其并未在越南建立芯片制造厂。去年12月份,三星(越南)首席执行官崔周浩称三星在越南拥有八处制造和研究设施,然而,这八处制造和研究设施中不包括任何一家晶圆厂,其仍为电子产品组装和芯片封装工厂。

今年,三星在越南的最新投资项目为“FCBGA”的高性能半导体封装基板,以及正在建设中的2.2亿美元高级别研发中心。其实,不仅是三星,半导体巨头安靠科技、安森美、英特尔都在加大对越南的投资,但无一例外的,投资的项目中没有晶圆厂,都是封装厂。

早在2019年,越南总理阮宣福在汉城的一次私人会议上就要求三星电子副董事长李在勇考虑在越南投资设立芯片制造厂,并表示将提供更多激励措施,但李在勇当时没有给出承诺,三星至今也没有在越南建立芯片制造厂。

晶圆代工巨头台积电2021年狂赚568.32亿美元,晶圆厂有多赚钱,越南总理就有多希望三星去越南投资晶圆厂。在半导体产业链中,封测仍属于劳动密集型业务,处于产业链的低端位置,而包括三星在内的众多半导体公司青睐越南,却不愿在越南建立附加值更高的晶圆厂的原因也不难理解,晶圆厂对所在地市场、技术人才以及基础设施的要求极高,很明显,当前的越南无法在这三方面满足半导体厂商的需求。

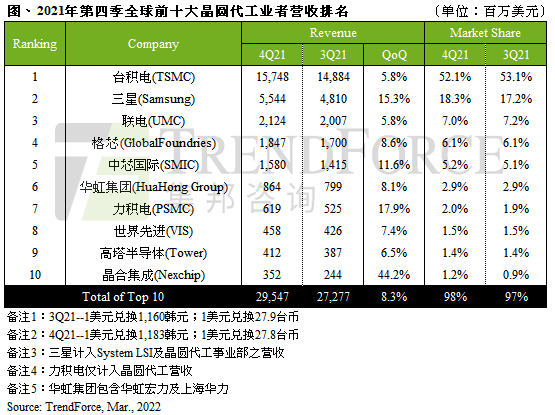

首先,在技术人才方面,晶圆厂对低成本劳动力是不敏感的,晶圆厂愿意为高技术人才买单。以全球十大晶圆厂的分布情况为例,占据全球97%晶圆代工业务的工厂基本来自中国大陆、台湾地区、美国、韩国、以色列,此外,欧洲也有不少非晶圆代工业务的芯片工厂。

可以看出,芯片工厂设立的国家及地区经济发展水平通常较高,有较为充足的技术人员储备,即便如此,芯片制造厂商对半导体人才仍趋之若鹜,据中国半导体协会预测,2022年中国芯片专业人才缺口将超过25万人。各半导体公司之间的人才争夺战同样时刻不停,台积电2021年员工平均年薪达到246.3万元新台币(约合人民币54万元),而今年薪金将继续上调8%。

当下的越南既没有充足的本土半导体人才,更没有相应的资本在激烈的人才争夺战中吸引到全球半导体人才。胡志明市半导体产业协会(HSIA)主席阮英俊(Nguyen Anh Tuan)就曾表示越南同样极度缺乏技术人才,据西贡高科技园区培训中心资料显示,越南目前虽然有超过2000名相关技术人员,但该区对高端人才的需求每年至少提升20%。

越南的技术人才和熟练工人的缺乏状况比想象中更加严重,。富士康迁往越南后,富士康董事长刘杨伟近日表示:“这些工厂看到富士康在哪建厂,就特地跑去厂区旁边买一块地,想用这样的方式,搭载到‘顺风车',并且靠高薪挖角富士康的人才迅速进入市场。”

图源:TrendForce集邦咨询

其次是市场,芯片工厂必须靠近目标市场。一是方便芯片厂商与目标客户对接,如,三星、英特尔、台积电都在中国大陆设有芯片制造厂,因为中国有足够广阔和充满潜力的市场,这些厂商的众多客户都位于此,芯片厂商自然不会舍近求远;二是芯片制造是半导体生产流程中的关键环节,需求和上游厂商密切联系,如,芯片设计、材料、设备、EDA、封测等各类厂商在一定程度上都需要与芯片制造商合作乃至共研,以确保芯片生产环节不出差错或明确需求研发新品。

最后,芯片制造不只是技术本身的争夺,而是国家综合资源和基础能力的比拼。芯片制造业是一个巨大的资源消耗型行业,芯片制造工艺繁多,从硅片制造、芯片设计、晶圆制造再到封装测试,前前后后所需进行的工艺程序不下上千步,其中,不少制造工序对用电量都有巨大的需求。

芯片制造中一台EUV光刻机的单日耗电量就可以达到惊人的3万度,而一条生产线中除了先进制程需要用到的EUV光刻机,大概还需要上百台成熟制程的DUV光刻机,DUV的耗电量虽然没有EUV那么夸张,但也不是小数字。仅在新竹科学园区中就有着十几座晶圆代工厂,其耗电量的惊人程度可想而知,而光刻只是晶圆制造众多程序中的一环。

在晶圆制造中,除了所需的工艺程序和大型设备耗电量巨大,其生产制造环境对温度、湿度、气压、无尘等条件同样要求苛刻,同样需要投入大量的电力来维持这些环境控制设备。如,芯片制造区间的环境空气过滤,维持无尘的超净环境;环境温度控制,要保持整个工厂的环境温度稳定;制造超纯水清洗硅片;以及全世界产能紧缺的情况下工厂24小时连轴运转。

由此种种导致晶圆厂耗费的电量巨大,据绿色和平组织估计,台积电的年用电量占台湾地区总用电量的4.8%,超过了整个台北市的用电量,恐怖的耗电量也带来了巨量的热能排放,因此产生的通风、制冷设备消耗同样不是小数字。

越南虽然近年来经济增长势头强劲,但在综合资源和能力上底蕴仍然不足。仅以电力资源为例,越南电力资源并不充足,今年1月,中国南方电网与越南电力集团继续合作,预计2022年至2025年期间,向越南北部出口约40亿千瓦时电量,自2004年以来,中越联网项目已累计送电量近400亿千瓦时。

越南由于先天不足,自身的综合资源和能力难以承载半导体制造这类人才、资本、技术高度密集的产业,而本土人才的培养、自身技术的沉淀突破以及综合国力的提高都不是一朝一夕可以做到的事情。

下一个马来西亚?

其实,不仅仅是越南,从半导体产业链下游向上游过渡,在组装、封测之外发展芯片设计、芯片制造产业,也是东南亚另一封测重镇马来西亚的目标。马来西亚相较于越南更早融入全球半导体产业链,其自1965年出台《MIDA法案》后逐渐吸引了不少跨国公司来大马投资,经过数十年发展,大马的槟城已成为世界五大电子及半导体生产地之一,有“东南亚硅谷”的美称。

大马同样很早就认识到以封测为代表的半导体后端产业附加价值低,在吸引外资来大马建立芯片制造厂失败后,大马从上世纪90年代末开始筹备打造本土的半导体晶圆厂,在这样的背景下,大马本土芯片制造厂晶圆科技(如今大马最大晶圆厂SilTerra的前身)于1995年成立了,并与2001年开始运转。

据了解,SilTerra有8英寸晶圆的产线,公司业务涵盖先进逻辑电路、混合讯号、射频元件和高压元件等,其背后的所有者为马来西亚国家主权财富基金,即大马政府对其持有100%股权。然而,这并不是一个成功的故事,在全球芯片制造厂激烈竞争的二十多年,SilTerra虽然依靠大马政府的补贴活了下来,但也因为技术、规模和市场的原因一直无法稳定的批量生产,导致连年亏损。2016年以来市场上就开始传出SilTerra将被抛售的声音,一直到最近几年缺芯潮爆发,包括富士康在内的公司开始考虑接盘,入局半导体制造。

SilTerra前任首席执行官,马来西亚半导体制造协会创始主席Mohamed Zin将SilTerra的失败归结于大马半导体生态仍有缺陷,大马SilTerra晶圆厂或许给越南提了一个醒,在本土综合实力积累不足的情况下违背市场规律建立芯片制造工厂,不仅不会由此获得高附加值产业的入场机会,反而耗费财政无数资金,晶圆厂沦为他人嫁衣。

当然,SilTerra虽然是大马国产内资的独苗,但其还有通过外资引进的六条晶圆生产线,分别是安森美、英飞凌、欧司朗、X-Fab和MIMOS这五家半导体厂商投资设立的芯片工厂。越南想要如大马一般吸引外资投资设立芯片工厂,起码需要把人才、基础设施这两方面做好才有机会,但这需要不短的时间,毕竟上世纪60年代就已起步的大马数十年后才逐渐吸引晶圆厂入驻。

所以,虽然越南正在拥抱越来越多的国际资本流入,但它首先要证明的,是自己能成为“下一个大马”。

Newseeders 合作伙伴

Newseeders 合作伙伴