半导体公司上市背后

今年以来,半导体的负面消息不少,从疫情封锁、到消费市场砍单,资本遭遇寒冬,甚至是个别企业破产等等,让整个半导体行业笼罩上一层阴霾。

就拿上市这个事情来说,以往半导体新股上市基本都是暴涨的状态。但是步入今年上半年,不少新上市的消费电子芯片企业频频破发,“打新不败”的神话破灭。不过也依然有不少上市暴涨的半导体企业,如CMP设备商华海清科上市开盘猛涨72%;存储企业江波龙、EDA软件华大九天和广立微上市首日都迎来了大涨。

从这些企业的破发和暴涨情况来看,如果单从他们的产品定位来看,破发的大多是消费电子领域相关的芯片产品。而越接近产业链上游的设备、EDA和材料等环节的上市企业仍然是硬通货。

对此现象,北京半导体行业协会副秘书长朱晶表示,说明资本市场对集成电路的认知,随着我国集成电路总体水平的提升,也到了一个新的阶段:关注范围从普适性向结构性转变,关注的领域从中低端消费类到工业、车规转变,关注的环节从终端、封装、设计向上游的设备材料、EDA、零部件转变。这一方面可以说明我国集成电路在部分领域已经取得了比较明显的进步,在这些领域国产替代的红利空间逐步在减小,因此不太能引起投资人的兴趣了。另一方面也可以说明,在一些真正“卡脖子”的环节,我们确实还没有特别明显的突破,那么需要企业和资本共同投入,勇闯“深水区”。

消费电子芯片厂商迎来艰难时刻

半导体行业是一个周期性极强的行业,如果我们观看上半年国产消费电子芯片的市场情况,企业的营收均出现了不同程度的下降。其中原因主要有几个,首先是,通货膨胀上升,宏观经济增速放缓,消费电子市场需求不景气;再加上上半年疫情加重的原因,供应链有所中断,各家公司的业务拓展方面受限,销售物流和订单等面临很大的挑战;最后也是很重要的一点是,随着各赛道的竞品越来越多,竞争略有加剧。

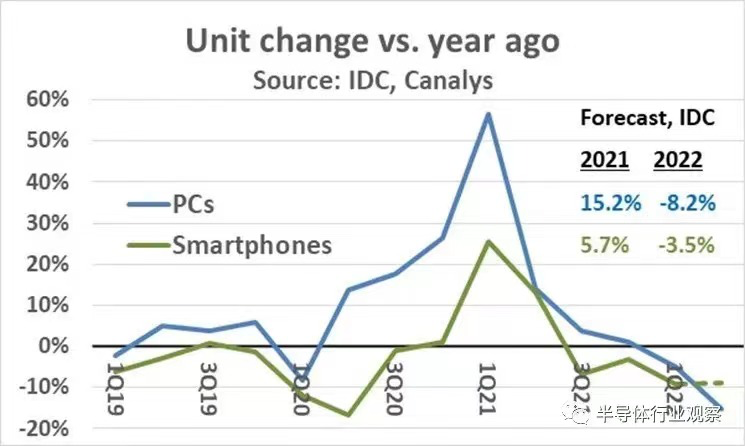

消费电子市场不景气已经体现在各个领域。通货膨胀削弱了消费PC、中低端手机、电视、游戏机和个人电子设备等非必需消费品的支出,根据IDC的数据,2022年*季度智能手机出货量同比下降9%(Q2尚未发布),2022年*季度PC出货量7130万台,同比下降15%(如下图所示)。

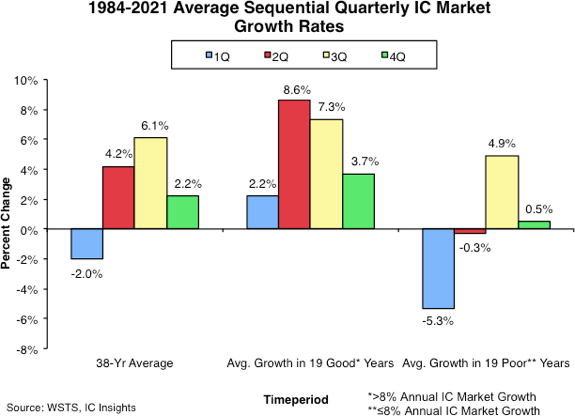

IC insights最近报道,六月份芯片销售出现了自1976年以来*的下滑。通常,IC市场在6月份的销售情况一般是两位数左右的销售增长模式,即使是1985年最疲软的一年,在6月份也实现了1%的增长。当然造成整体下滑的*原因是内存芯片销售的下降。2022年*季度,IC市场增长持平,低于长期平均水平。根据IC Insights对今年剩余时间公司销售前景的评估,第三季度和第四季度IC销售很有可能低于其长期平均增长率。

代工龙头台积电是反映全球电子产品需求的晴雨表,从今年上半年台积电的营收构成中来看,HPC已经*替代手机成为公司*贡献来源,1季度HPC贡献41%营收,手机占40%,2季度HPC贡献43%,手机则是38%。

如果看向国内消费电子芯片厂商,不少企业均呈现出了不同程度的下降。博通集成预计2022年度实现归属于上市公司股东的净利润为- 2,423万元到-1,938万元;赛微电子上半年净利润同比下降90%;卓胜微2022年上半年营收22.35亿元,同比下降5.27%;恒玄科技上半年预计归属于母公司的净利润为8150万元,同比下降56.9%;汇顶科技上半年预计实现归属母公司所有者净利润1600万-2400万,同比减少96.2%到94.29%。

而反观与汽车行业有相关应用的却是另一种景象,兆易创新2022年上半年在工业和汽车领域开始贡献营收,预计实现净利润为15.20亿元,同比增长93.46%;斯达半导SiC模块开始大批量装车应用,预计2022年上半年实现归属于上市公司股东的净利润为3.4亿元至3.5亿元,同比增长120.8%至127.29%。这也代表数据中心和汽车芯片等的需求依然很强劲。

之前我们提到过,如今面临消费市场低迷背景下,许多企业都在调整自己的业务结构,主动向工业、汽车或者企业级等需要高附加值芯片的市场,实现内生增长,开始打组合拳。这是我国向高端芯片进击的一个好的现象。同时,投资半导体的人,要跟踪周期,认清周期,并且坚定选在能穿越周期的企业。

越接近上游越被看好:设备、材料、EDA

那么为何上游的产业依然保持良好的发展势头,股市仍然很强劲呢?这就是上游产业的一大行业优势,晶圆厂要扩产线建厂就要购买设备、原材料。芯片企业要设计芯片,必须要购买EDA工具。所以在芯片创企大规模兴起,晶圆厂扩产的情况下,上游的硬产业是先富起来的。

近两年来,由于缺芯,半导体产业迎来了大幅的增资扩产建厂,据SEMI称,2022年在更新现有工厂以及建新厂的晶圆厂投资上可能达到1090亿美元,创半导体行业新高,比去年增长14.7%。从地域上来看,这些晶圆厂设备支出主要来自中国台湾、韩国和中国大陆。

在国内产线新建及扩建项目的拉动下,上半年国产设备企业也从中获利。国内的设备龙头北方华创预计2022年上半年归母公司净利润7.14亿元–8.07亿元,同比增长130%-160%;中微公司半年报预告显示预计2022年半年度营业收入约19.7亿元,同比增长约47.1%,新增订单约30.6亿元,同比增长约62%;CMP设备厂商华海清科预计2022年半年度营业收入为6.8亿元至7.5亿元,同比增长131.60%至155.44%;晶盛机电预计上半年实现扣非净利润9.9亿元至11.6亿元,同比增长81.55%至112.72%;华峰测控在2022年7月18日庆祝了其STS8000系列测试机全球交付量达5000台。

材料领域的发展也颇好,半导体硅片厂商立昂微预计上半年扣非净利润为4.35亿元至4.75亿元,同比增长136.59%至158.35%。TCL中环2022年上半年营收同比增长75.69%-87.03%,归母净利润28.50-30.50亿元,同比增长92.57%-106.08%。

与此同时,美国还在对设备出口限制进一步加强,7月底,据彭博社报道,Lam Research和KLA两家半导体设备供应商称,美国禁止在没有许可证的情况下向中国*的半导体制造公司出售大多数可以制造14纳米或以下更先进芯片的设备,此前是限制到10纳米。虽然限制规定在14纳米以下,但是成熟的芯片也可能会受到影响,因为大约90%的设备是兼容的,禁止一代可能会产生长期的连锁反应。

更甚之的是,美国正在遏制和精准打击我国发展较快的任何一个领域,比如存储。8月1日据路透社报道,美国正考虑禁止向中国大陆出口用于128层以上NAND芯片制造设备。值得一提的是,8月3日,长江存储推出了新一代232层的3D NAND闪存X3-9070,已经处于国际*梯队。美国此举如果通过或将影响到长江存储,以及位于大陆的三星和SK海力士的存储芯片工厂。

没有设备和材料,芯片就停留在纸面上。在这样的背景下,国产化将是行业的必选项之一,预计下半年设备和材料的需求依然较高。

而没有EDA工具,芯片可能都不能在纸面上实现。EDA工具是集成电路领域的上游基础工具,应用于集成电路设计、制造、封装、测试等产业链各个环节,是集成电路产业的战略基础支柱之一。据外媒Protocol 8月2日报道,美国再对EDA下手,美国准备对用到GAA工艺的EDA软件实施新的出口限制,新的出口限制预计在未来几周内实施,还在进行审查。美国的目标是阻止将EDA设计工具出售给追求人工智能应用的中国公司。而用到GAA工艺的是5nm和3nm及以下,如果这项EDA新限制通过,那么国内设计企业的设计能力可能就停在了5-7nm。

足以见得,EDA对我国的重要性,EDA国产化必须要加速。虽然我国EDA企业大多是在点工具上的突破,但唯有越来越多的企业加以应用,产业链共同成长。

不得不说,我国在制造环节已经取得了不小进步,据国家统计局数据显示,2022年上半年,我国规模以上电子信息制造业增加值同比增长10.2%,主要产品中集成电路产量1661亿快。再根据 International Business Strategies首席执行官 Handel Jones的说法,2017年中国生产了所需芯片的13%,今年预计将上升到26%。

图:电子信息制造业和工业增加值累计增速

结语

会破发的市场才是正常市场。如今的上市公司破发和暴涨背后透露的信息需要我们冷静思考和沉着应对,不能简单的因为一时的消费类芯片低迷就认为整个半导体行业处于下行,要相信那双“看不见的手”,如果不行,则会出现一双“看得见的手”。

我们正处于百年未有之大变局,芯片行业则处在大变局的潮头。上市是加速国产芯片发展的发动机,随着一个又一个“某某领域*股”上市,我国半导体行业覆盖的领域越来越全面,各环节都有代表,也意味着我国离实现自给自足更进一步。

Newseeders 合作伙伴

Newseeders 合作伙伴