风投成「张一鸣们」抵御焦虑的良药

张一鸣近日成立个人投资基金一事,让他从半退隐的状态又一次进入公众视野。

这不是他*次进军风投行业,在张一鸣和字节跳动的投资版图中,他“友情”出资了源码资本,成了LP之一;入股了UpHonest Capital、XVC、黑蚁资本。而他创办的字节跳动本身也是对外投资最为活跃的互联网企业之一。

不仅是张一鸣,王兴、何小鹏、李想、李斌等互联网、科技、新造车企业创始人都十分热衷于风险投资。在传统产业,诸如消费、地产等领域,宗庆后、王石等大佬,也早有股权投资和创业投资动作。

随着中国经济的快速发展,一批企业家、富豪家族、创业新贵快速积累到了财富。Old money和New money们,无论是出于对资产的增值考虑,还是为产业转型做铺垫,亦或是为了紧跟时代“交学费”,或多或少都体现了富豪们对现状的焦虑和对将来的未雨绸缪。

他们都在积极入局风险投资。有人出资做LP,有人下场直接投项目,也有人成立了家族办公室(家办),将财产委托给家办处理。

只是,投身风投,真的能缓解“张一鸣们”的焦虑吗?

1

“张一鸣们”出手

在互联网新贵中,张一鸣的风险投资动作频频,算得上活跃。

他在近期成立的这家个人投资基金名为Cool River Venture,注册地在香港,性质是私人股份有限公司,并于2023年5月22日生效。

在这家机构中,张一鸣担任董事,*股东为Galaxy LLC,持股比例为100%。有消息透露,Galaxy是一家数字资产和区块链公司,Cool River Venture的主要投资方向也是科技相关行业。

香港公司注册处网站显示

这或许有迹可循,此前,张一鸣就曾表示对虚拟现实、生命科学和科学计算等新兴领域有兴趣。

在投资上,张一鸣更为人熟知的是其源码资本LP的身份。

据传,字节跳动在早期融资时并不顺利,张一鸣拜访了30余家VC均碰壁。幸而有当时在红杉中国任职的曹毅的赏识,而字节也成为了曹毅在红杉中国时做的最后一个项目。

2014年,曹毅自己创立源码资本,首期基金的募资中就出现了张一鸣的身影,他还曾是源码资本*单一股东。

除了源码,张一鸣及字节跳动也悄悄成为了UpHonest Capital、XVC、黑蚁资本、奇绩创坛等投资机构的LP。

在去年,一家叫做“锦秋创投”的私募股权基金进入了行业视野。该基金的法人是字节跳动原财务投资部负责人杨洁,而“锦秋”也与字节跳动最早诞生地“锦秋家园”一致。不过,锦秋创投没有明显的证据显示有字节和张一鸣的出资。

除了张一鸣,美团创始人王兴也是对风险投资十分热衷的互联网大佬。在源码和XVC背后都出现了王兴的身影,美团系资本也已覆盖了辰海资本、零一创投、钟鼎资本等。

在美团内部,也有投资的“三驾马车”:王兴、美团战投、美团龙珠。

三者相比,美团战投更多的是围绕美团的业务版图进行投资;美团龙珠则是为美团搭建生态,投资了喜茶、蜜雪冰城、Manner咖啡等大量网红品牌;王兴个人,则像是“兴趣使然”的投资者,投资了证券、出行、保险、新能源汽车等各个领域,其中著名的就有摩拜单车和理想汽车。

据企查查显示,王兴直接对外投资了33家企业。而这些项目的创始人,大多是王兴以前的老部下,或者是其清华校友。可以看出,王兴对投资领域并没有太设限,他更挑剔的是“人”,创始人能否获得王兴的信任,是其能否获得投资的关键。

在王兴的投资朋友圈里,李想一定是最被信任的那一个。而在如今,李想与“蔚小理”的其他两人——何小鹏、李斌,也都成为了风投圈活跃的企业家。

李想自己是源码首期基金的LP。在2022年,理想汽车也做起了LP,设立了重庆车之辕创业投资有限公司。

何小鹏做LP的经验更丰富,他个人便是GGV纪源资本、晨兴资本、五源资本、昆仲资本等创投机构的LP。也是在去年,小鹏汽车作为基石出资人,也投资了星航资本首期美元基金。

据悉,星航资本的这一期基金聚焦于智能电动汽车产业链、清洁能源和前沿科技领域的投资机会,重点关注早期和成长期阶段标的。

蔚来做创投,或需要追溯到2016年,彼时蔚来便成立蔚来资本。在烯牛数据检索“蔚来资本”,其公开的投资事件达到了73件,在其投资案例中,不乏宁德时代、欣旺达电动等知名产业公司。

传统产业中,如消费、地产,也是近年来活跃于创投行业的两股势力。

前有宗庆后以76岁高龄得了基金从业资格证书;后有王石创立深石(无锡)私募基金管理有限公司,专注于碳中和、城市更新与新消费领域的投资;龙湖地产掌门人吴亚军成立的家办双湖资本,是红杉、高瓴等国内头部基金背后的出资人;碧桂园创投也是近年来一级市场里的一匹黑马……

不缺钱的白酒巨头也不甘示弱。

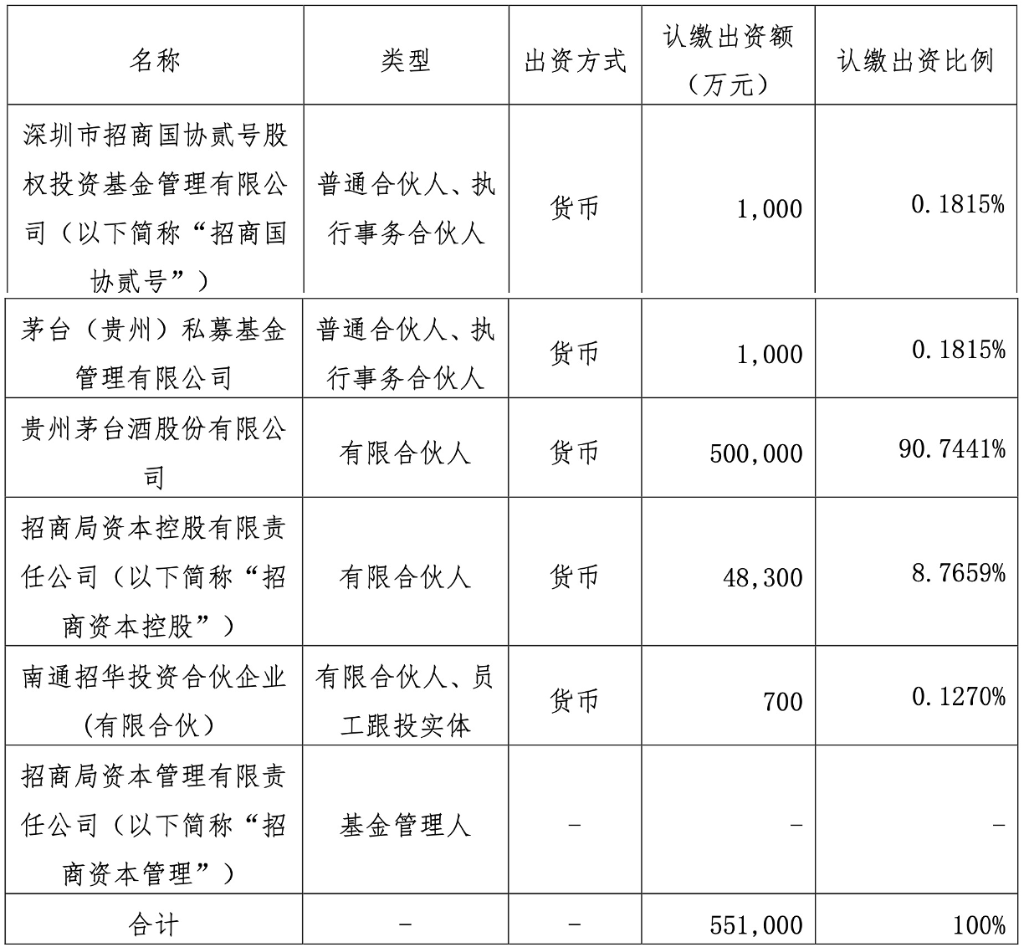

日前,贵州茅台公告将合计出资100亿元,参与设立两只私募股权投资基金;泸州老窖也与国泰君安举行了战略合作协议签约仪式,共同探索共建产业基金、并购基金。

茅台两支新参与设立的基金情况 图片来源:官方公告

对于风险投资,无论是Old money还是New money,都展现出了巨大的热情。

2

大佬们的焦虑

企业与企业家们对风投展现出来的热情,既有对资产增值的考虑,也有为产业的升级转型做铺垫。

当然,也有着大佬们对现状的“焦虑”。

对于张一鸣和王兴,他们的成长就给互联网行业讲述了后浪推前浪的故事。而随着互联网行业红利的过去,身后的科技新贵们纷纷赶上,他们都不想成为被赶超的“前浪”。

如今的字节跳动已经是一个庞然大物,抖音、今日头条、西瓜视频、番茄小说、火山引擎等,多线业务并进。但在抖音之后,字节跳动面临的一大困境在于,近年来并没能打造出新的现象级爆款产品。

行业人士认为,字节跳动旗下产品大多为内容导向,但尚未孵化出强用户粘性的如支付、社交这类的基建型产品。这或许意味着一旦出现下一个爆款内容产品,字节跳动就可能丢掉如今的内容优势。

张一鸣在两年前卸任了字节跳动全球CEO,但他依然是公司远景战略的谋划人。

在今年,张一鸣高度关注起了AI大模型。4月,张一鸣发表了2023公开信,他说ChatGPT是整个科技圈、创投圈都无法忽略的“奇点事件”, 我们正在见证AGI领域如同当年乔布斯引领的iPhone创新。他认为,字节跳动无法错过AGI,如同任何中国互联网公司都无法错过AGI。

他还说:AGI可以解决组织的第二曲线增长困境。

对一个行业、事物如此肯定且坚决的下判断,这在张一鸣的身上很难看到。而他对AI的极力拥抱,或许也正透露出了他对字节当前处境的焦虑。

王兴对AI也同样兴奋而焦虑,他曾在朋友圈里写到:“AI大模型让我既兴奋于即将创造出来的巨大生产力,又忧虑它未来对整个世界的冲击。”

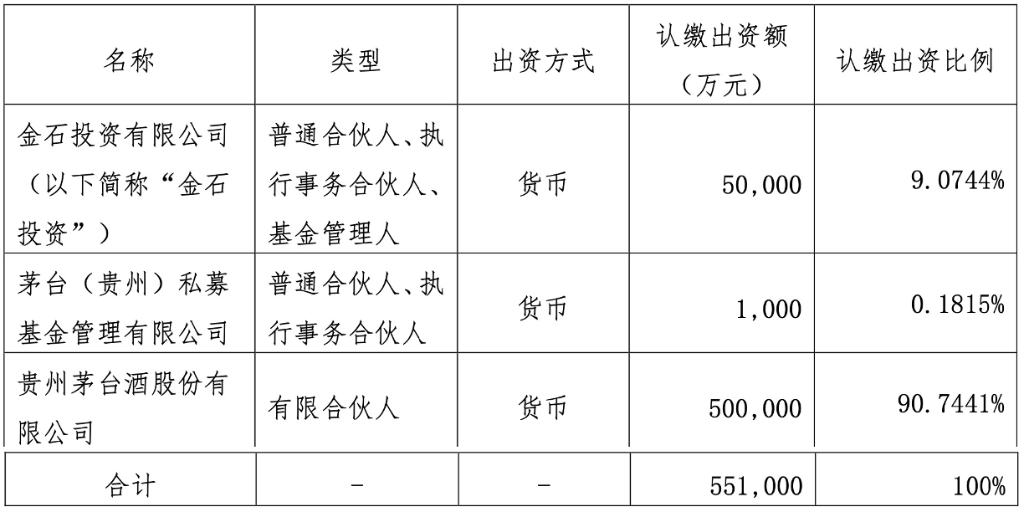

近期王兴最引人瞩目的一笔投资,便是对王慧文AI大模型创业的支持。目前,美团的内部团队也在致力于打造自研基础模型及相关应用程序。

图片来源:美团官网

对于美团,王兴曾说“美团不设边界”,这也让美团探索了多个方向,从团购生意,逐步渗入到了外卖、电影票、打车、共享经济……但美团的主力业务,依然是一个重“基础设施建设”而“低毛利”的业务。美团直到2022年才开始扭亏为盈,这也实实在在的限制了美团的边界。

而在当下,抖音、快手、天猫,甚至小红书都展现出了对本地生活的野心,这对美团而言也都是挑战。

王兴并没有放弃他对于“边界”的认知,他用在了对投资的思考上。在一场对话中,他曾说:“唯有投资,亦即人均资本存量的提升,才有可能扩张该经济体的生产可能性边界。”

或许,王兴也在通过投资,扩张自己的认知边界。

“蔚小理”的投资大多围绕着新能源汽车的上下游产业链,不难看出他们的目的:希望增强产业链协同性,实现降本增效。例如他们对锂电池项目的投资,寻求稳定的电池供应量,并试图降低生产成本。

而这本身也是因为新能源汽车领域激烈的竞争。在今年,新能源汽车行业还开启了“降价”模式,这也使得他们需要加码产业链,寻求进一步的降本增效。

老牌消费类企业的焦虑,或许在于如何跟上时代。

在早期,茅台的投资主要以大消费为主。而在近期的规划中,茅台基金没有再强调大消费的定位,而是投向更广泛的科技赛道。不难看出,茅台的资金会投向符合国家政策的、发展较快、前景较好的行业。

事实上,茅台也在极力让自己变年轻。它推出了i茅台app,在渠道上进行了一场变革。又推出了茅台冰淇淋,在营销上引发了巨大的反响,不喝茅台的年轻人也愿意对这款冰淇淋进行尝鲜。

无论是为了业务的扩张,还是向年轻人靠拢,茅台都在极力“求新”。

3

风投真的是“良药”吗?

投资是一种认知变现,专业的投资人将自己对于行业前沿的判断以投资企业来转化为实际收益。

而对于企业、创始人而言,其主营业务的限制,他们对投资的意图和目的,也会让他们在投资的选择上大相径庭。

至少,字节已经在投资上吃了不少的亏。

在烯牛数据上搜索“字节跳动”,其平台统计的公开投资事件数量为151条。主要涉及了文娱传媒、企业服务、游戏、教育、智能硬件、电子商务、社交网络、本地生活、医疗健康等 17 个细分领域。

通过这些投资,字节跳动成为了虎扑、掌阅的股东,收购了游戏企业沐瞳和VR企业PICO。但也踩到了在线教育的坑,还曾差点踩雷李子柒MCN公司微念。

2022年初,有消息称字节跳动战投部门解散。在而后的字节跳动相关负责人回应中,该传闻也得到了证实。

IT桔子数据显示,2022年字节仅投资19家公司,同比降低73%。2022年底,字节CEO梁汝波还表示,字节会持续“去肥增瘦”。

王兴对投资“交学费”早就有着良好心态。比起投项目,他的投资策略更是“投人”,如水滴创始人沈鹏,猩便利的创始人司江华,还有王慧文,都是曾和王兴一起打天下的战友。

而目前,水滴筹受到了严监管,猩便利也陷入长久的裁员、倒闭传闻中。王慧文卷入的AI大模型,更是一个烧钱也不一定能出成绩的赛道。

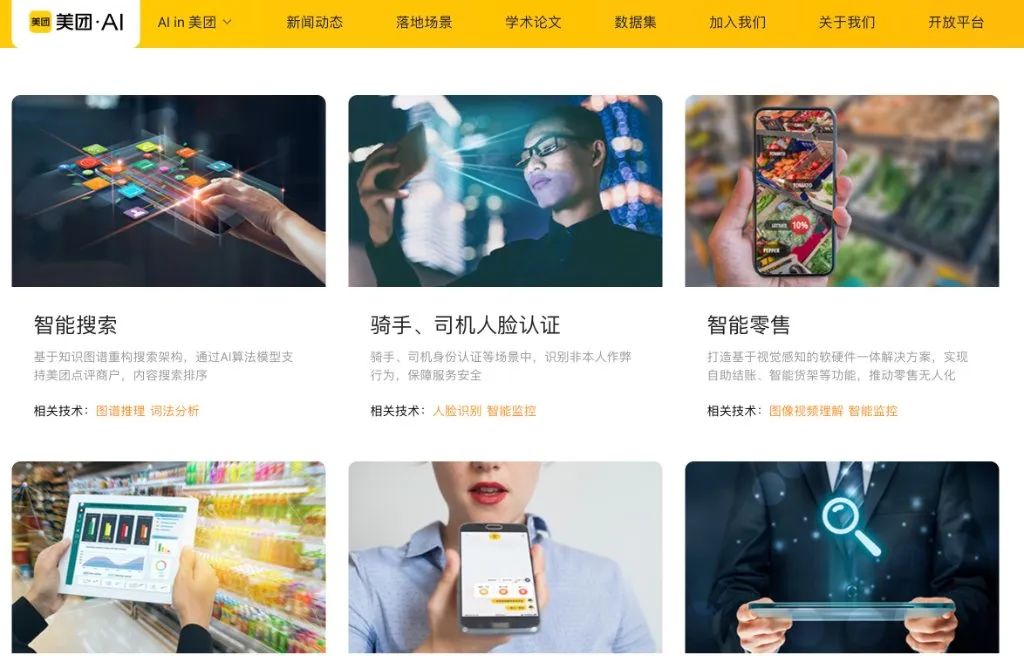

尽管如此,但过去十年,风投行业不乏“掘金”的故事,这对富豪家族们有着极高的吸引力。清科研究中心数据显示,2022年人民币基金募资中,“富有家族及个人”是活跃度最高的三大类LP之一,参与认缴出资次数累计超4.2万笔。

图片来源:清科研究中心

需要注意的是,随着部分基金的到期,GP们相继交出的答卷,结果并不让人满意。许多LP们发现,曾经写在账面上的IRR难以实现,许多基金的DPI(实收资本配比)甚至达不到1,即呈亏损状态,LP与GP也爆发了不小的“矛盾”。

事实上,风投行业正处在募资越来越难的阶段,更多的资金流向头部GP,而腰部、尾部的GP募资难度正在加剧。

而即便是头部GP,也在面临着亏损。在今年4月,老虎环球基金告知LP称,截至去年底,旗下127亿美元规模的风投基金录得20%亏损。

此前,软银集团的愿景基金部门也公布了又一个季度亏损。

一级市场的投资,从来都是以“高风险”为前提。对于“求新”、“求变”的企业家而言,“交学费”也想要尽快拥抱时代的变化。但对“求富”的意图而言,或许就需要再斟酌了。

Newseeders 合作伙伴

Newseeders 合作伙伴