为何大量药械企业都在融+、++、+++……轮?

由于产品研发周期长、投入资金量大,医疗领域初创企业几乎都绕不开融资的话题。

对企业来说,理想状态是迅速拿到每一轮融资,顺利进行研发、商业化,成功上市、进入新的成长阶段,实现商业价值和社会价值。投资方的理想状态则是,看准项目、及时出手,被投企业业务节节高,上市或大规模盈利之后,获得财务回报。

前几年,医疗领域一级市场投资火热,创新企业能以较为理想的估值融到资金,A、B、C轮进展顺利,企业、资方都干脆利落,单笔资金时常刷新新高,一批成长迅速的企业已经上市。

不过,2022年以来,业内频繁出现天使+、天使++、Pre-A、Pre-A+、A+、A++等“拆分式”融资的现象,同一轮融资周期拉长,距离后续重大进展似乎还有点远。

一个+不够,++轮融资频现

通常,企业在进行两轮融资之间若遇特殊情况,会通过Pre-X、X+的拆分方式来完成一次“过渡型”融资,而最新现状是,一次“过渡型”融资似乎不够了。

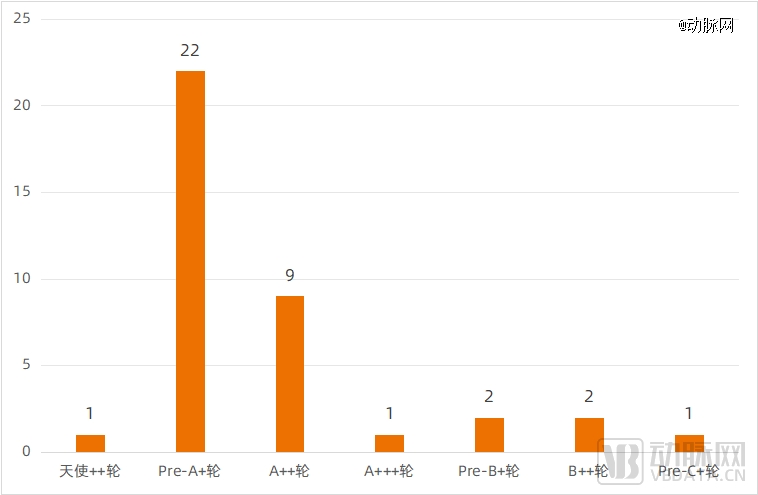

据动脉橙数据统计显示,2022年至今,共有38起融资是在某一轮次基础上“附加”两次或以上的方式完成。例如,在Pre-A轮之后进行Pre-A+轮,在A+轮之后进行A++轮,甚至天使轮之后也有天使+或天使++轮次。

2022年至今医健领域“附加”两次及以上融资的事件,资料来源:动脉橙

38起融资中,Pre-A+轮最多,达到22起;其次是A++轮,共有9起。也就是说,处于A轮前后的情况最多。这些企业以药械公司为主,包括16家创新药企业、14家创新器械企业,大多成立于2017年-2019年之间,的确在早期阶段。

从各家企业公布的融资用途来看,基本都集中在产品研发的各个阶段,包括技术优化、临床试验、注册申报、管线扩充、团队建设等。

从交易金额来看,38起事件中,超过半数的单笔融资额在数千万元级别,11起单笔融资在亿元左右,一笔近2亿元的Pre-B+轮融资是其中较高的金额。创新研发花费巨大,这样的融资额并不算高。同时,许多企业两次融资之间间隔时间较短,几乎都在几个月到1年左右,最短仅间隔3个月。

总的来说,类似这样“附加”两次或以上的融资,具有企业成立时间短、处于早期研发关键阶段、融资密集、单笔金额不高等特征。

目前,“投早投小”几乎已成为一级市场投资机构的共识。2023年年初,动脉网在“2023投资风向标”专题访谈中,12家投资机构大多都提到了“投早投小”的意义和趋势。

红杉中国、华盖资本等多家投资机构均成立了专注种子期、早期的创投基金,多地政府引导基金也联动当地国资设立支持医疗创新创投的科技成果转化基金、种子基金。

不过,早期投资终究是高风险的。

“2019年-2020年,天使轮、A轮、B轮……早期融资推进很快,很少出现现在的情况。”高特佳投资集团副总经理王海蛟认为,早期的++轮融资更多,说明早期融资更难了。

为何这么多++轮出现?

创新企业能拿到融资,甚至短期内频频获得资本青睐,一定是因为公司有特定的产业价值。事物总是存在多面性,如果从更多维度看,为什么会有这么多++轮出现?

毅达资本合伙人孟晓英介绍,按照以往对融资轮次的界定,A、B、C轮区分标准明确:首先要有重要里程碑事件达成,其次是估值有明显差异,只是因为特殊时间点处理、投资方性质区分要求、轮次后追加投资等少数个性化事件发生才有所调整,形成类似Pre-A、A+的情况。“我们也注意到,目前++轮融资比以往常见,整体上是同一轮融资周期被拉长。”

里程碑事件与企业融资轮次息息相关,也就是说,若企业在同一轮进行多次融资,直接原因就包括:业务或产品尚未到达一定里程碑,且此前融到的资金不足以推动达到下个里程碑;没有足够的里程碑进展就无法支撑显著高出上一轮的估值,不得不继续在同一轮融资。

至于间接因素,企业之所以很难一次性筹集到足以支撑里程碑进展的资金,又与投资机构及市场环境相关。

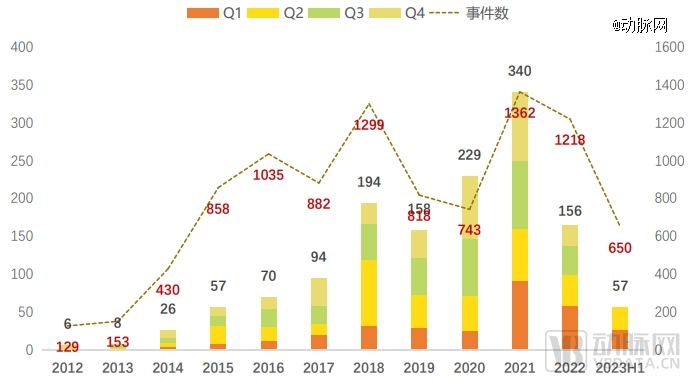

据动脉橙、蛋壳研究院《2023年H1全球医疗健康产业资本报告》数据显示,2023年上半年,中国医疗健康产业投融资总额超56亿美元(约410.51亿人民币),同比下降超43%;融资交易数量为650起,较2022年上半年增加27起。

中国2012-2023H1年各季度融资总额及事件数(单位:亿美元),

图片来源:《2023年H1全球医疗健康产业资本报告》

总融资额减少、交易数量增长,意味着单笔交易金额下降。各类投资机构出手更加谨慎,在资金有限的情况下,每个项目少投一些、降低风险。

浩悦资本创始管理合伙人、首席运营官丁亚猛表示,投资机构比前几年更加谨慎,投后管理也越来越细致,甚至会看里程碑的达成情况,希望企业能又快又好又省地完成阶段性目标。”

市场方面,王海蛟表示,当前整体市场已发生变化,若企业上一轮融资时估值高,现在即使基本面有了明显变化,也未必能获得显著高于上一轮的估值。“以创新药为例,假设企业A轮融资时估值10亿元,产品处于临床前;现在,Ⅰ期临床试验已完成,但市场环境变化,融资时也只有10亿元或略高的估值,就只能做成A+轮。”

2023年以来,不少投资人都认为,一级市场投资机构对企业的估值正处于回调阶段,每一轮融资之间估值不一定有大幅提升,或者只是平稳,甚至不排除下降的可能。

“企业变得更加务实,当估值或融资金额达不到预设情况时,就采用这种‘成熟一批关闭一批’的做法;如果像以前,各个投资方与企业之间你等我、我等你,说不定整个交易都‘黄了’。”丁亚猛谈到。

是权宜之计还是常态策略?

企业通过特殊方式达成融资目的,保障正常运营,不得不为。那么,这样的融资方式是否会成为常态化融资策略?

在丁亚猛看来,这样的融资方式至少对创始人、企业家的挑战越来越大。“企业要适应市场环境变化,千万不能以自我为中心。融资时,不管投资方是创投基金、产业资本还是地方政府、园区,能拿的钱都尽量拿,千万不能等。”

这样的节奏,就决定了企业不是在融资,就是在融资的路上。“企业需要一手抓主业经营,一手抓融资。创始人保持在资本市场、产业市场同时作战的状态。”

动脉网注意到,有的企业宣布完成一次融资的同时,也宣布了启动下一轮融资。按照以往边界清晰的每个轮次来看,企业通常一年半左右进行一轮融资,每次融资3-6个月关闭。意味着创始人每一轮在3-6个月的时间里投入精力做融资,其他时间专注于业务发展。若++轮融资常态化,势必会大量削减创始人用于业务本身的精力。

“创始人精力被分散,怎么推动企业往前走呢?”王海蛟坦言,这是企业和投资方都不愿看到的现象。“类似++轮的融资只是权宜之策,并非长久之计。”

孟晓英也认为,++轮融资与其说是一种策略,更近似于是一种“不得不”的现状。“这种模式不可持续,对企业、投资机构及整个行业来说,都存在不确定性。”

既然这样的模式并非由某一方单一造成,那么,破局也需要多方合力。

在孟晓英看来,对企业角度,最直接的就是要更谨慎地、更合理地制定资金规划,避免过于乐观,或资金使用模型缺乏说服力。“在保持信心的同时,有多少资源做多大的事。”

企业早期运营主要依赖融资,在一级市场整体情况不够乐观的前提下,或许也可以考虑早期“变现”模式。动脉网访谈的多位投资人都表示,投资机构希望推动企业在各个阶段建立起造血机制,比如,寻求外部合作,除了资本市场融资之外,通过产业合作进行多元化融资,先保证活下来。

“如果快速融一笔大钱能帮助自己到达下一个里程碑,建议企业适当放弃在估值上的坚持。”王海蛟表示,或者在管线上做取舍,假如A轮原计划融资1亿元,推进三个管线,但在难以短期筹到足够资金的情况下,不如及时关闭,暂停一个管线,集中资源推进另外两个管线到下个里程碑,再融B轮,这样的路径更现实。

投资机构亦然,也要有足够信心,相信自己的判断。“在企业符合基金投资要求的情况下,尽可能一次性投资到位,一次性给够钱;*不要让被投企业陷入频繁融资、创始人精力分散的不良循环中。”王海蛟谈到。

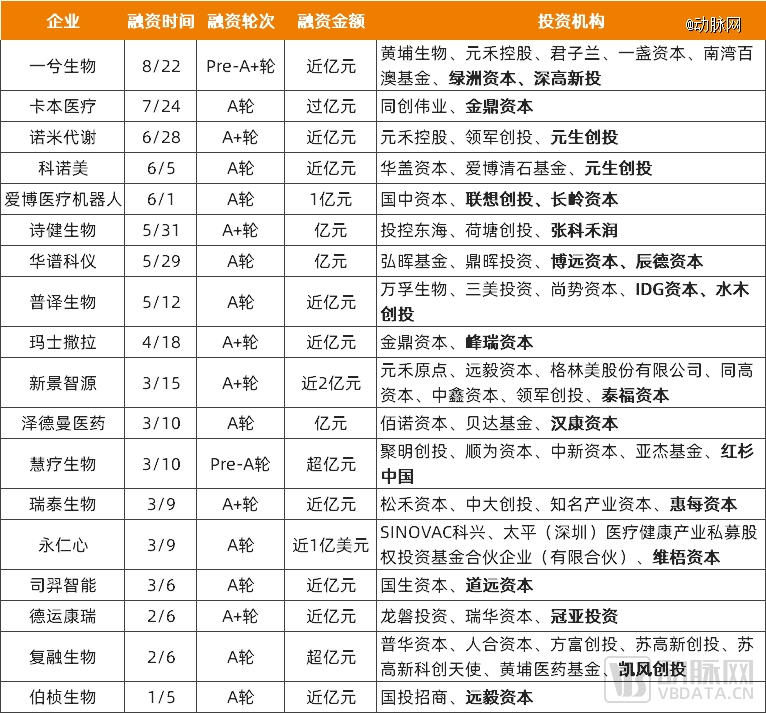

2023年以来,获老股东追加投资的早期融资,加粗字体为老股东(篇幅有限,仅展示单笔融资金额亿元级、A轮及以前的融资),资料来源:动脉橙

如果被投企业后续融不到资,项目又足够优质,该怎么办?一些机构采取的策略是:将新基金的一定比例分配给老项目,继续加注。

据动脉橙数据统计,2023年以来(截至9月20日),有多达90余家企业获老股东加注投资。其中,48家是A轮及之前的早期企业。

虽然企业获老股东继续投资,并不一定都是因为前文分析的种种原因,但这可以看出机构对某个创新赛道、优质项目支持到底的信心和决心,是当前市场环境下非常关键的协同。

创投脚步可能减缓,

但不会停滞

资本寒冬下,企业融资难始的现象终会追溯到投资机构募资难。

2022年,医疗创投项目数量、投资金额减少,决策速度显著放缓。一方面,这是在2020年-2021年投资热潮之后的理性节奏回归,另一方面也与募资环境不理想有关。

2023年以来,政府引导基金动作频繁、部分产业资本出手,广州、重庆、杭州等地成立千亿级母基金,医疗健康是重点支持领域之一。

据动脉网统计,2023年1-5月,共有58只以医疗、生物医药、大健康等命名的新基金完成备案,总规模约243亿元,数量和规模都略高于2022和2021年同期。其中,启明创投、达晨财智先后宣布完成数十亿规模的基金募集,重点布局领域包括医疗健康。

近期也有好消息频传,多家引导基金招募医疗产业类GP、多家GP完成高额医疗产业基金募资。

9月,华盖资本医疗成长四期基金已经完成首关募集,首关签约规模15亿,预计最终规模不低于30亿元,继续关注生物医药、医疗器械、医疗服务、数字医疗四大领域。

北京市政府投资引导基金发布公告,遴选北京市医药健康产业投资基金管理机构,基金规模高达200亿元,重点投向创新药、创新医疗器械等重点产业领域以及细胞与基因治疗、数字医疗等新兴产业领域,兼顾公共卫生安全、临床生产服务等领域。

8月,深圳福田太平医疗健康基金首期关账15.01亿元后,开始投资运营,基金目标规模30.01亿元,主要投资于大湾区内医疗健康产业,辐射健康科技和健康消费等领域。

……

创新创投的脚步可能减缓,但不会停滞。当前,企业、投资机构等产业相关方都面临挑战,任何一家公司或机构的单一力量都是薄弱的,唯有坚定信念、抱团取暖,共渡难关。

Newseeders 合作伙伴

Newseeders 合作伙伴