新茶饮进入「大逃杀」赛程

2023年,是新茶饮IPO的爆发年,也可能是淘汰赛的起始年。

10月18日,奈雪的茶披露了今年第三季度运营情況,数据显示,截至9月30日,奈雪的茶共经营1360家店。而自7月份开放加盟后,至今只发展了4家加盟店,主要集中在中低线城市。

遥想2021年,奈雪的茶成为新茶饮上市的先行者,羡煞了友商,如今两年过去了,市值蒸发了超200亿港元,风评上也不乏“加盟进度缓慢”“下沉遇阻”等评价。

然而,以往的“小弟们”,展现出了更大的积极性。今年以来,蜜雪冰城、茶百道、沪上阿姨、古茗茶饮、新时沏、霸王茶姬等新茶饮品牌的IPO计划接连大举推进,试图抢夺“新式茶饮第二股”的位置。

同时,蜜雪冰城在门店数量、营收等方面领跑新茶饮领域,赢得了“雪王”称号,其所依赖的加盟模式和下沉策略,已成为众多新茶饮品牌纷纷效仿的对象。

新茶饮赛道越来越卷,如今已是“僧多肉少”。

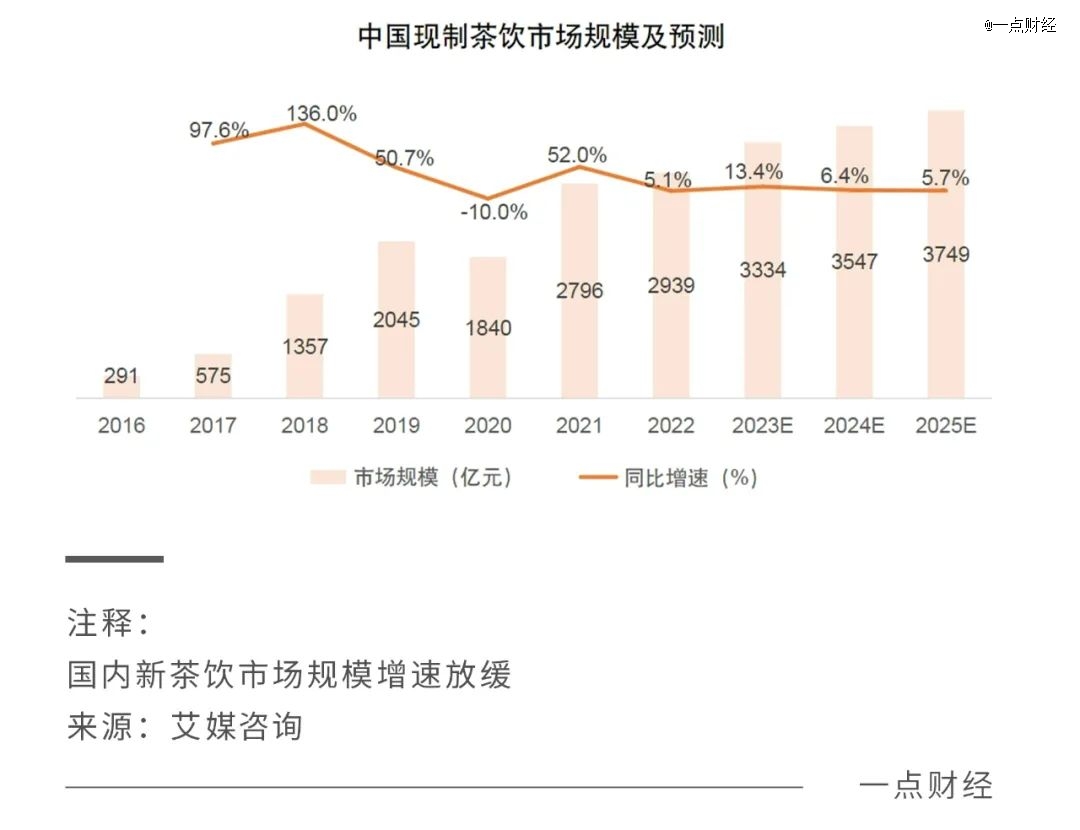

中国连锁经营协会发布的《2022新茶饮研究报告》显示,截至2022年年底,在业的新茶饮门店总数约48.6万家,相比两年前猛增了10万家。然而另据艾媒数据预测,2020-2023年,国内新茶饮市场规模增速明显放缓,仅为5.1%至13.5%,相比2016年之后3年10倍的增长,市场蛋糕的膨胀速度赶不上“抢食者”入局的速度。

当越来越多的竞争者涌入这一赛道,也意味着赛道从增量竞争转变为存量竞争,商业机会还有多少?牌桌上的玩家又有谁能赢到最后?

胜者生存的“大逃杀”

“冲刺万店!”

今年以来,茶百道、古茗、沪上阿姨等会一众新茶饮品牌怀揣壮志,树立了万店规模的目标,肉眼可见的趋势是,各个“段位”的品牌主打一个“跨界”。

喜茶、奈雪的茶、乐乐茶等为代表的高端茶饮,以往将一线城市作为打拼市场的主阵地,售价动辄攀升到30元上下。蜜雪冰城等平价品牌则在二三线市场攻城略地,4块钱的柠檬水成为不少人的心头好。

时至今日,局势逆转。喜茶、奈雪们纷纷自降身价,转头向三四线下沉市场进发;而蜜雪冰城们,也不满足于困守一方,在一线城市的舞台上展现了更快的进攻节奏。

变化是如此之快,其中原因不难理解,在当前“消费降级”的环境下,喜茶、奈雪的茶等品牌,过去以高售价、高格调,打造中式新茶饮生活方式的理念,越来越难以获得消费者的认可,排队抢购的盛况一去不复返了。

如此一来,头部新茶饮的品牌溢价反而成为一种拖累,同时平价品牌向上跃进,以获取更大的市场份额,于是共同完成了一副“双向奔赴”的图景。

美团数据显示,2019-2022年,中国餐饮市场连锁化率从13%提高到19%,饮品连锁化率由32%提升至44%。显然,业内的整合动作在加速。

素有“风投女王”之称的徐新就曾经说到过:“当你想喝咖啡的时候,想到星巴克和瑞幸,并不是因为他们咖啡*喝,而是两者门店开得到处都是。密集开店,打的是品牌和规模效应,让20%的人天天看到你。”

加快门店布局的好处显而易见,不仅可以离消费者更近,利于做大营收规模,还能提高在供应链端的议价能力,为降低成本创造条件。

在跑马圈地的激烈竞争之下,行业无可避免地进入“马太效应”的节点,竞争焦点是规模和性价比,为了打赢淘汰赛,各品牌纷纷冲击上市,以筹集更多“弹药”,增强自身的竞争力和抗风险能力,一时间,市场上充满紧迫的空气。

自身原因之外,紧迫感同样来自外部资本层面。

2021年,新茶饮行业仍是“消费新风潮”的热闹景象,资本热情似火,达成超30笔融资和超过140亿的金额。而到了2022年,融资数据已不及2021年的三分之一。

到今年,因上市备受关注的茶百道成了特例,今年6月其拿到了兰馨亚洲领投、中金资本等机构跟投的10亿人民币战略融资,投后估值约为180亿元。这是行业为数不多的融资消息。

上市后是否一切安好?奈雪的茶交了个不够*的答卷。

2021年6月,趁着热度,奈雪的茶以“新茶饮*股”的身份率先登陆港交所,然而上市即*,未能延续资本神话,超200亿港元的市值如今只剩下约65亿港元。

显然,上市不是公司发展的终点,而是业务和财务表现的新起点,或许真正的挑战才刚刚开始。

加盟制是“蜜糖“也是“砒霜”

快速做大规模的秘钥是加盟制。

要说将加盟做到炉火纯青的地步,除了人称“雪王”的蜜雪冰城,正在冲刺上市的茶百道也是加盟模式的佼佼者。

截至今年一季度,茶百道共有7111家加盟店,占总门店数量的99.9%,直营店只有6家。

相比赚辛苦钱的直营模式,加盟模式在开店扩张上有着得天独厚的优势,能够将一部分风险转嫁到加盟商身上,自己则做起稳赚不赔的生意。

近三年,茶百道95%的营收来自于向加盟店销售货品及设备,包括乳制品、茶叶、水果等原材料,特权加盟费收入占比则在5%上下,至于直营门店的收入,仅仅算是“毛毛雨”。

招股书显示,茶百道2022年收入分别约为42.32亿元,今年*季度收入约为12.46亿元,期内利润分别约为9.65亿元和2.85亿元。

相比之下,专注高端,更重直营的奈雪的茶,日子就过得“苦哈哈”了。

今年上半年,奈雪的茶实现营收25.94亿元,同比增长26.8%,净利润为6609.8万元,这也是其上市以来首份盈利报告,2022年同期亏损金额为2.54亿元。

可见,营收上,奈雪的茶与茶百道相差无几,但净利润却差出不止一个数量级,其中原材料、人力、租金等仍是其运营成本的“主力”,总共占到收入的77%。

而茶百道由于重在加盟模式,主要负担销售成本,不用负担高额房租、店员薪资等成本,这为高利润率提供了条件。例如2022年,茶百道销售成本28亿元,占收入的比例为65%,其中94%是货品成本,用于向供应商采购茶饮原材料、配料和包装材料等。

看到友商轻装上阵,自己却负重前行,境遇相差如此之大,自诩高端的奈雪内心自然难以平衡,降本增效之余,奈雪想出的办法就是向加盟制靠拢。

今年7月,奈雪的茶宣布开放加盟合作,并公布了较高的加盟门槛,由于店型差异等原因,起步费用大约在98万元,比喜茶的40万元和茶百道的28万元都要高出不少。

基于加盟模式的优势,可以预见的是,随着门店数量增长,规模效应逐渐形成,品牌能够离消费者更近,利于提升消费频次,提升营收规模,同时对供应链成本不断优化,能够使品牌的经济效益逐步提升。

不过,凡事都有两面性,就像武侠小说中修炼武功一样,急于求成,往往容易根基不稳。品牌与加盟商虽是“一条绳上的蚂蚱”,互惠互利,但也始终存在着掣肘与博弈。

品牌扩张规模的速度取决于加盟商支持的力度,品牌需要更多的加盟商真金白银地加入阵营。

然而,由于加盟费和供应链交易的存在,加盟商和品牌方的利益并非完全一致,特别是品牌在上市后,将会接受更市场更严格的审视,在利润率等方面将会有更高的追求。如何把握利益上的平衡,将是一个长久的拉锯战。

此外,加盟模式带来的更大隐患在于“食品安全”层面。连锁餐饮的卫生问题时不时地登上热搜,在品牌方一次次道歉中,用户的信任也被一点点消磨。加盟制使得新茶饮品牌赚得盆满钵满的同时,如何解决其所带来的弊病,也是一大难题。

新茶饮的整合期已经来临,要抓住超越对手的时机,才能在未来的新茶饮竞争中生存下去,合理依靠外力之余,还需抓紧修炼内功。

凭何闯入决赛圈?

在奈雪刚开始加快开店脚步的时候,友商们飓风般的攻势早已见到成效。

今年以来,茶百道新增近800店门店,总数超7000家;古茗新开门店数量超千家,总数已经突破8000家;隔壁咖啡赛道的瑞幸跻身“万店品牌”;与瑞幸贴身短打的库迪咖啡也突破了5000家门店。

新茶饮门店大爆发之下,并不是所有品牌都能招揽市场上的优质加盟商,毕竟优质品牌与加盟商之间是一种共生关系,能带着“兄弟们”吃香喝辣的品牌,才能真正地聚拢人心。

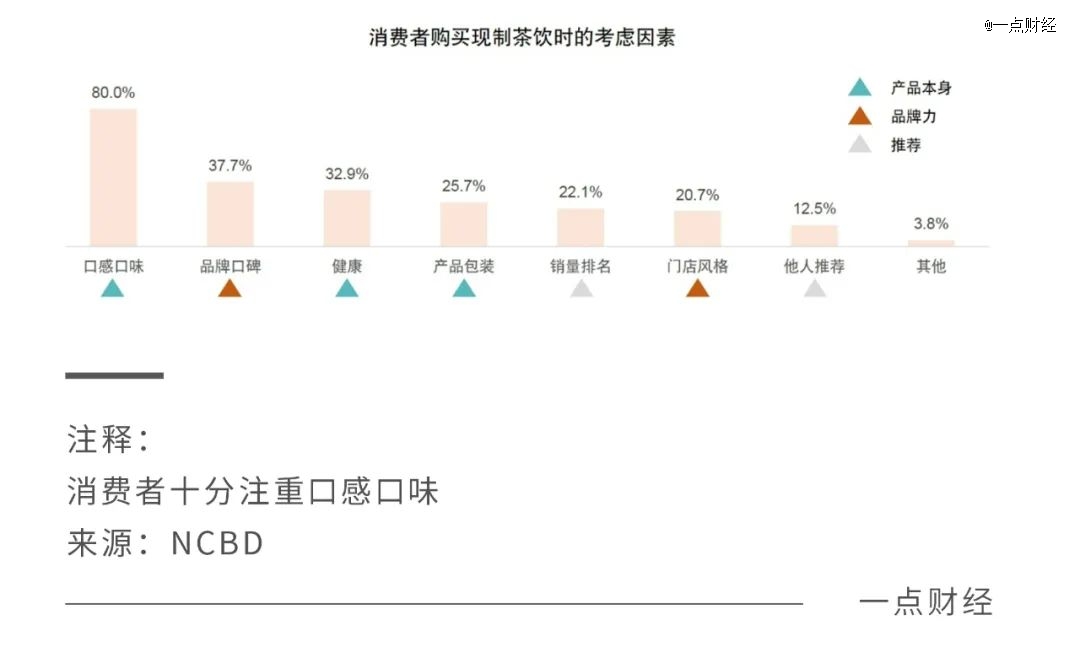

然而一大问题是,消费者的需求和喜好越来越多样化,茶饮产品却越来越同质化。

茶饮是一个门槛不高的行业,竞争对手越来越多,产品被模仿成功的例子也数不胜数。比如生椰拿铁一举成为爆款后,喜茶、奈雪的茶等都推出了咖啡系列产品,咖啡品牌店离同样能找到众多似曾相识的奶茶品类。

消费者的忠诚度始终不在于品牌,而在于口味与价格,不断地推陈出新,保持一定的性价比,才能将消费者留在店内。

创新并非为头部品牌所把持,一些小众细分赛道也加入了战局。例如现在有火热苗头的中药茶饮,将“健康养生”“药食同源”等理念融入茶饮中,在社交媒体上吸引了不少的目光。

要将口味上的创新优势真正落地到消费者身上,背后与成熟供应链有着不可分割的关联,特别是大举扩张之后,原有的供应链体系必然承受更大的压力。

正如“创新理论之父”熊彼特指出,创新就是生产要素的新组合,包括采用新的产品,采用新的生产方法,开辟新的市场,控制原材料或半成品的新的供应来源,实现新的组织。

为打造产品的差异化壁垒,新茶饮品牌们正试图通过“供应链建设”来构建优势。

相比咖啡赛道,新茶饮赛道在供应链上更复杂,例如奶茶中除了鲜奶和茶基底以外,还会搭配种类繁多的鲜果、小料等配料,并且根据季节变化等因素及时调整。

在供应链建设上,蜜雪冰城树立了新茶饮赛道的标杆,其通过自建产地工厂来控制上游供应,将原材料控制在自己手里,在把控品质标准化的同时,也降低了成本,并能在不断地扩张中,保持了持续的产品供应能力和跨区域经营能力。

新茶饮品牌要想提高竞争力,就要深化产业链条,提升把控全局的能力。茶百道冲刺上市也是为了补齐短板,其在招股书中表示,募集资金的主要用途是强化供应链。

在高度内卷的市场中前行,没有哪个品牌能够“高枕无忧”,激烈的竞争与淘汰,永远都存在。

结语

行如逆水行舟,不进则退。新茶饮赛道的市场容量并非无限的,在持续“内卷”之下,掉队的品牌可能会沦为炮灰。

这场淘汰赛中,各品牌在加盟下沉之余,还使出了“十八般武艺”,出海开拓印尼市场、挖掘新的细分赛道、不断地联名营销,力争能够存活到最后。

不过,一味快速抢攻,并不是制胜之道。价格战、流量战之外,产品和营销,都是需要重点思考的问题,只有以优质产品保持差异化优势的品牌,才能实现长久的发展。

这场残酷的淘汰赛未至终局,将高强度地持续下去。

Newseeders 合作伙伴

Newseeders 合作伙伴