保健滋补企业下半年能翻盘吗?

消费市场整体低迷,大健康市场却依然稳健。

中国消费者协会发布的《健康产业消费趋势发展报告》显示,2024年中国大健康产业总收入规模将达到9万亿元,而2021年的时候,这一数据为8万亿元。

从报告数据来看,消费者对保健食品、特医食品、精准营养补充等都有着越来越强的消费需求。“健康消费”已经逐渐成为消费者的日常消费习惯,而且正从“选择性消费”向“健康刚需”演变。

然而,需求的增长也正在被更多的新锐企业“瓜分”。

不久前,国家卫生健康委对十四届全国人大二次会议上推动“功能标识食品”的建议作出回应,计划开展‘功能标识食品’的试点。趋势是,健康食品品牌将被解除不能讲“保健功效”的限制,可以更直接地向消费者展示健康功能。

这意味着,大量新玩家即将有机会和老牌保健品展开新一阶段的竞争。因此,找到“守擂”的方法,对于后者来说至关重要。

事实上,过去半年,老牌保健品已经遇到了挑战。

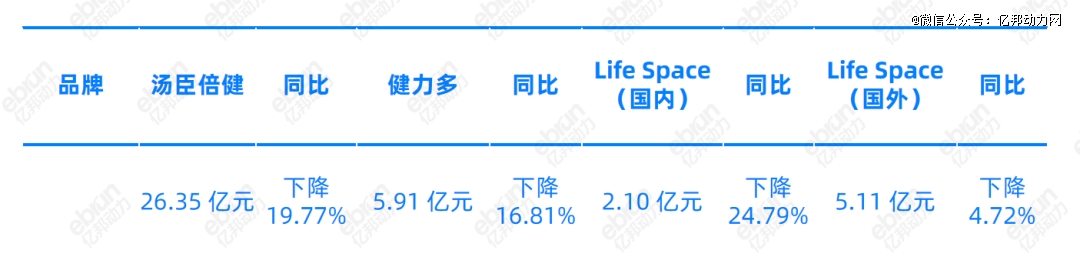

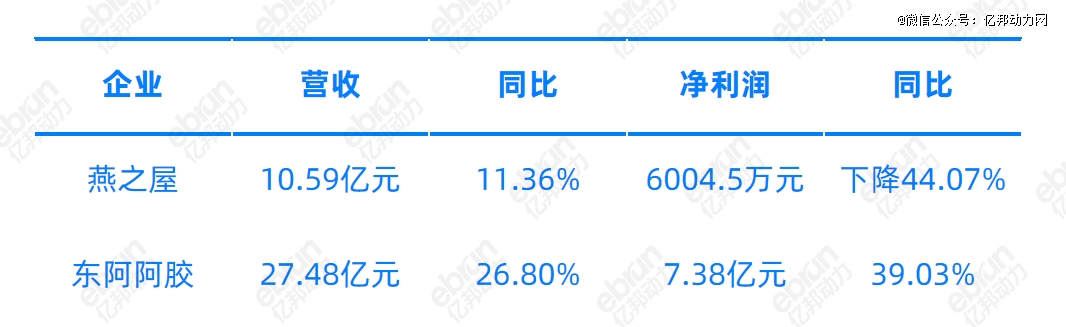

日前,保健滋补领域的龙头上市企业汤臣倍健、健合集团、燕之屋、东阿阿胶都相继亮出了2024上半年成绩单。与市场期待不同的是,除东阿阿胶外,三家头部企业都遭受了营收、净利润双下滑的“重创”。

汤臣倍健净利润大跌42.34%,燕之屋净利润降至约6千万元,同比大幅下滑44.07%。但各家都未放弃在营销费用上的投入, 比如健合集团旗下以Swisse斯维诗为主的成人营养及护理用品业务,上半年将12亿都花在了营销上。

内忧外患之下的保健滋补龙头们有办法挽回颓势并获得新的增长吗?亿邦动力详细梳理了四家头部企业上半年的财报,试图从其中找到答案。

01 汤臣倍健营利双降,东阿阿胶大涨39.03%

汤臣倍健和Swisse一直稳居保健品领域头部地位。

魔镜洞察数据显示,2023年,淘系平台上Swisse和汤臣倍健市场份额最高,合计所占市场份额约为10%。而且Swisse和汤臣倍健在骨骼健康、护肝养肝、肠道健康、提高免疫力、睡眠管理这五大细分赛道中都占据了领先地位。

然而,身为保健品龙头的汤臣倍健今年上半年却出现了上市以来的首次营收净利润双降,旗下三大品牌都出现不同程度的下滑,其中主打益生菌产品的lifespace(国内)下滑最严重,相比上年同期下降24.79%。

对于业绩变化的原因,汤臣倍健将其归结于:“今年上半年,在消费环境持续发生变化,行业竞争加剧的背景下,公司阶段性经营策略未能有效推动年初预期目标实现。”

Swisse母公司健合集团的成长也遭遇了营利双降的烦恼,只是其业务下降的原因并不在保健品领域。

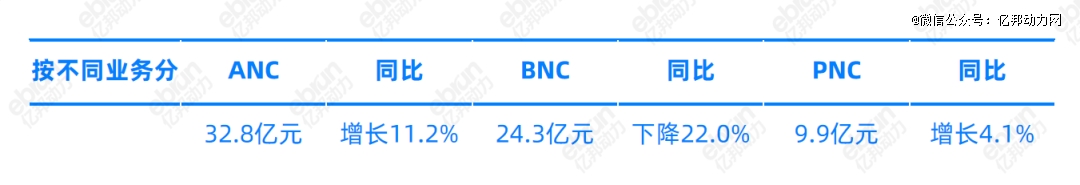

健合集团一共有ANC(成人营养及护理用品)、BNC(婴幼儿营养及护理用品)、PNC(宠物营养及护理用品)三大主营业务。从数据来看,本次营收下滑主要在于BNC业务出现22%的下降。对于BNC业绩变化的原因,财报中提到:“由于中国婴幼儿配方奶粉行业整体面临系统性挑战,集团婴幼儿配方奶粉业务受到影响”。

其中,以Swisse为代表的ANC业务取得了11.2%的增长。财报显示,Swisse中国市场实现同比增长8.8%,占集团ANC销售额的64.9%。Swisse在跨境电子商务(CBEC)渠道的销售增长了12.2%,占中国大陆ANC收入的78.1%

2024上半年,健合集团营养补充品板块营收超44亿元,同比增长了5.6%,占比超六成。(“营养补充品”包括Swisse维生素、草本及矿物补充剂,以及合生元婴幼儿益生菌及营养补充品等。)这一数字已接近汤臣倍健集团上半年46.13亿元的总营收。

对于增长的原因,健合集团强调了“公司与消费者偏好保持战略一致,成功推出了创新类别的产品。”财报中提到“Swisse品牌在中国大陆通过美容、多种维生素和排毒产品以及Swisse Plus+等创新类别的强劲消费者需求推动了市场份额的增长。Swisse Plus+产品线在中国大陆ANC收入中贡献了两位数的百分比,并在抗衰老类别中保持领先地位。”

除了保健品,随着年轻人中式养生文化的崛起,大健康领域的另一半边天被传统滋补品占据,其中燕窝和阿胶最受市场欢迎。代表上市企业是“阿胶第一股”东阿阿胶和“燕窝第一股”燕之屋。

燕之屋上市后的首份半年报显示,其营收上涨11.36%的情况下,净利润近乎腰斩。燕之屋称,净利润的减少主要归因于品牌战略的高昂支出。营销费用主要花在聘请明星代言人上,今年1月及5月燕之屋分别宣布了巩俐、王一博成为品牌的新代言人。

相比之下,做到了品类即品牌的东阿阿胶营收、净利润均大幅上涨。东阿阿胶并未在财报中直接提到业绩大幅上涨的原因,但其相关负责人公开表示:“当前,消费者对于健康的关注度明显提升,东阿阿胶主要产品也均保持持续健康增长,市场占有率显著提升。”

从业绩整体层面看,东阿阿胶归母净利润增速和扣非归母净利润增速持续下降。近三期半年报,东阿阿胶归母净利润同比变动分别为106%,72.29%,39.03%。扣非归母净利润同比变动分别为147.14%,83.58%,42.79%。

02 线下增长放缓,电商成为最大的角逐场

面对同样的外部环境,和同样的需求变化,不同品牌的增长情况却大相径庭。其中的差异指向了渠道。

以线下药店起家的汤臣倍健,经销商曾是它最大的壁垒,但整个行业线下渠道增长却已放缓。根据欧睿数据,2019年中国的膳食营养补充剂(VDS)线下渠道仍然占据主导地位,占比达64.9%,2023年线下渠道占比已降至44%,线上渠道的份额则迅速增加至56%。

面对线下渠道的困境,汤臣倍健主动做出了调整。2024年上半年,汤臣倍健境内经销商数量由2023年末的938家减少至报告期末的808家,同比下降了约13%。相比2020年的1219家,更是减少了近三分之一的经销商。

但汤臣倍健的线上收入并不理想。财报显示,报告期内汤臣倍健境内线上渠道同比下降22.15%至7.28亿元,线下渠道收入下降16.67%至24.78亿。

针对上半年业绩下降的原因,汤臣倍健提到:“从行业需求角度来看,线下渠道整体份额同比下降,线上渠道呈现双位数增长,其中兴趣电商引领线上增长,传统电商面临一定的增长压力。上半年公司线下渠道收入表现与行业基本一致,线上增速同比下降20.54%,基于长期质量提升下公司整体电商策略选择对短期业绩表现产生一定影响。”

靠着“海外代购”进入中国市场的Swisse在线上渠道更有竞争力。报告期内,Swisse在中国大陆市场通过跨境电子商务(CBEC)实现了12.2%的增长,这一渠道贡献了其在中国大陆ANC(成人营养和护理产品)收入的78.1%。

其母公司健合集团也看到了线下渠道放缓,线上成为增长点的事实:“尽管Swisse在药房渠道的销售额略有下降,但通过线上渠道的增长,Swisse在中国大陆整体VHMS市场的排名提升至第二位。”

在四家企业中,东阿阿胶成了唯一营收净利润均大涨的赢家,这主要得益于阿胶及系列产品的持续增长。分产品来看,阿胶及系列产品贡献营收25.51亿元,占营收比重为92.84%,去年同期该系列产品的营收占比为88.84%,同比增长32.52%。(财报中称“阿胶及系列”产品主要包括阿胶块、复方阿胶浆、桃花姬阿胶糕、阿胶片、阿胶速溶粉等。)

其中,最亮眼的是复方阿胶浆收入增长45%以上,这个大幅增长源自“医保限制的解除”。复方阿胶浆在2022年被纳入医保,彼时还有一些对消费人群的限制,今年限制解除后,已不再要求医保支付复方阿胶浆要有重度贫血检验证据。

但是复方阿胶浆靠医保放量支撑业绩增长能否持续?一位业内人士认为:“一般而言药物进入医保后,销售额会在2年内迅速放量。到了第三年,其产品销售增速会明显下滑。”

东阿阿胶同样在线上渠道也取得了不错的增长。综合第三方相关数据,2024年1月至5月,东阿阿胶块和复方阿胶浆药店销售额实现同比增长;1-6月,东阿阿胶块、复方阿胶浆、阿胶糕和阿胶粉线上销售GMV同比增长超过30%。

燕之屋方面,纯燕窝产品仍是燕之屋的主要核心收入来源,上半年收入主要为9.26亿元,占比达87.4%。“燕窝+”及“+燕窝”产品收入从上年同期的4716万元增至1.25亿元,同比增长164.4%,占比从上年同期的5%增至11.8%,管理层称其为公司的第二增长曲线。

燕之屋管理层认为营收上涨的重要因素是电商渠道的增长。燕之屋方面称:“线上渠道高速增长,助力公司收入上扬。”2024上半年,燕之屋电子商务渠道总收入为人民币6.41亿元,占公司总收入的60.49%,较2023上半年增长21.89%。

不难窥见,曾经靠线下起家的保健品和滋补品,厮杀的战场已转至线上。

03 放下短暂利润,用营销驱动新用户认知

保健品和滋补品一向以高毛利著称,但是此次半年报中,汤臣倍健净利润大幅下滑42.3%至8.91亿元,燕之屋净利润锐减44.07%到6千万。它们的钱都花在哪些地方了?答案直指营销费用。

以汤臣倍健为例,和营利双降形成鲜明对比的,是39.5%的销售费用率。上半年,汤臣倍健销售费用达18.22亿,同比略下降0.37%。其中,广告费用达5.22亿。

汤臣倍健在财报中提到:报告期内广告费主要为提高品牌知名度增加综艺节目冠名及重点产品的资源投入。其中综艺投放1.31亿元,线上广告费2.04亿元,策划制作费及其他共1.87亿元。

已经签约奥运冠军郑钦文的Swisse未披露品牌单独的营销投入,但上半年,Swisse 所在的ANC业务投入的销售及分销成本高达12.09亿元,占ANC收入比例从2023年上半年的29.7%增长到了30.0%。

1-6月份,燕之屋销售及经销开支高达3.65亿元,同比增长38.45%,比之2023年上半年增长了超过1亿元,再加之销售成本增速高于营业收入增速约6.26个百分点,直接导致利润断崖式下跌。而销售费用的增加主要归因于品牌战略的高昂支出。

一个现实是,即便营收数据并不理想,但这些企业都没降低营销方面的投入。

Swisse中国区总裁NiKi的一席话似乎道出了整个行业都重营销的底层思路。

有媒体人向NiKi提出了一道选择题:“如果公司出现经营困难,必须得裁掉一部分人才能让公司扭亏为盈,你可能会裁掉谁?A是品牌部全员;B是每天摸鱼的老油条员工;C是通过关系进来的富二代;D是销售部养的猫。”

NiKi回答:“我一定不会砍的就是品牌部,你之所以和别的品牌不一样就是因为你的品牌部,所以它虽然是花钱的部门我也不会砍,经济很难的情况下,我们要做的是让钱花的更聪明而不是不花钱。”

燕之屋放方面则认为,尽管签约代言人在短期内压缩了公司的利润空间,但代言人对品牌势能的提升和销售促进将在未来持续体现。“2024上半年,公司电商渠道积极配合巩俐、王一博代言宣发,通过平台活动日、多平台曝光、联合营销,拉动了线上的引流和销售。”

汤臣倍健也在投资者关系活动记录表中提到,虽然营销转化未及预期,但公司一直在坚持“强品牌战略”,信息流投放更加侧重于品牌曝光,在增长较快的兴趣电商渠道公司控制超头投入,增加传统电商平台的外部引流投放。

保健滋补品并非药品,不能产生立竿见影的效果,作用在于补益,而且几乎每款新产品都面临消费者教育、解释成本的挑战,多方面都是品牌们不得不重金砸营销的原因。

另一方面,保健品早已不再是老年人的专属,品牌们需要用新用户群喜欢的方式,和他们进行交流。

汤臣倍健就在财报中指出:“新一代消费者个性化多样化的需求有望推动VDS行业细分品类快速增长。随着生活方式的改变和健康意识的提升,VDS消费人群年龄阶层不断扩大,新生代消费者群体的崛起叠加消费观念转型将有效扩容VDS市场的整体需求。”

多年前就选择植入甄嬛传的东阿阿胶,更让整个行业看到了营销可能会有奇效,而如今东阿阿胶也继续着自己的营销节奏。2024年上半年,东阿阿胶销售费用为近10亿元,同比增长32.72%,与之相对应的,是东阿阿胶营利双增的结果。

今年上半年,东阿阿胶相关负责人接受媒体采访时提到:“公司坚持以消费者为中心,推动品牌重塑和价值重塑,让东阿阿胶进入更广大消费人群的生活场景,特别是成为‘年轻人的第一口阿胶’。”

随着年轻人日渐成为健康消费主力,整个大健康行业都在直面“如何强化与年轻人沟通”这道考题。

Swisse中国区总裁NiKi坦言,为了更好贴近消费者,自己组织了团队成员都很年轻的市场团队。而汤臣倍健则将代言人从最初的刘璇、姚明,一路换成蔡徐坤、谷爱凌(品牌大使)等。燕之屋也在巩俐之外增加王一博组成了双代言人,契合了品牌的年轻化目标。

而甄嬛传之后,东阿阿胶今年又重点投放了《繁花》《与凤行》《庆余年2》《玫瑰的故事》等高势能IP。“我们媒介策略的一个核心就是要基于高势能的IP去建立和用户的链接,去影响更多的人。”东阿阿胶相关负责人如是说。

保健滋补品到底能否凭借营销在线上杀出一条血路?答案或许是不确定的,但方向是确定的。正如Swisse中国区总裁NiKi所说:“Marketing是一个非常需要自我迭代的岗位,10年前电商的逻辑和今天电商的逻辑没有发生太多变化,但Marketing不行。”

Newseeders 合作伙伴

Newseeders 合作伙伴