上市只是B站的一剂止疼药

3月28日晚上,酝酿了许久的B站上市终于靴子落地,B站在纳斯达克证券交易所正式挂牌,交易代码为BILI,发行价每股ADS 11.50美元,计划IPO融资4.83亿美元。

有些企业上市是功成名就之后的瓜熟蒂落,有些企业上市实则迫于自身困局。B站是后者,在文化和商业化之间B站一直徘徊不定困成死局,上市或许暂缓它的生存问题,但实则难以成为解开难题的关键。

没有金主爸爸的B站很缺钱

B站和A站一样,早期都发迹于小众的ACG圈层文化,但B站有比A站更出色的商业化运作,因此在不断地发展过程中,B站开始从一个视频弹幕网站,标榜自己为Z世代(1990~2000年出生)人群青睐的泛娱平台。

在2015年到2017年高举高打的3年时间里,B站财务表现让外界看到这一年轻群体的消费的潜力。招股书显示,2015~2017年财年,B站分别录得1.31亿元、5.23亿元和24.68亿元的总营收,虽然仍在亏损,但净亏损从3.73亿、9.12亿收窄到1.84亿元。

并且不同于其他传统视频网站一人背靠一个爸爸,在B站的股权结构中:B站董事长陈睿持有B站21.5%股权,创始人兼总裁徐逸占股13.1%;副董事长兼COO李旎占股3.7%;在主要机构投资者中,华人文化 持股12.8%,位列第一,正心谷创新资本(9.0%)、IDG-Accel(7.6%)、君联资本(5.9%)、腾讯(5.2%)分列二至五位。

按照这种股权结构,B站管理团队的投票权实际上超过80%,这在视频行业中十分难得,毕竟烧钱的视频网站需要强大的资本背书,即便是一直宣称自身独立的爱奇艺,其实背后也一直有百度当金主。这种股权结构自然有利于B站的长期战略,保留自由发展的空间,但也是B站上市的另一个隐形因素:缺钱。

招股书中,B站排名前三的成本支出主要是:收入分成成本9.26亿元人民币(占总成本48.3%),带宽服务器成本4.69亿元人民币(占总成本24.4%),以及内容和版权成本2.62亿元人民币(占总成本13.6%)。

可以看到B站业务简要的模型是,主营视频业务亏钱,靠游戏挣钱来补贴视频和带宽成本。

自己立的flag哭着也要走下去

B站商业化道路无比纠结,早年为了用户体验,B站一直坚持无广告、不收费的政策,并且向用户承诺:bilibili购买的正版新番,永远不加视频贴片广告。

由此B站口碑一路攀升:免费、高清、无广告,业界良心;而友商:收费、广告辣么长”,于是“辣鸡”“B站见”。

其实前期B站敢这么做是因为自己的体量还比较小,带宽和购买新番成本压力不大,但随着用户的增长,带宽成本数倍的攀升,新的影视和番剧版权亦越来越贵,B站必须开始寻求商业化,覆盖水涨船高的成本了。

在2014年10月B站曾经做出了一次“新番承包计划”来减小版权的压力。B站动员用户与他们一同承担购买新番版权需要的资金,通过新番承包计划来支付一定数量的费用,而新番依旧坚持无贴片广告。这种方式符合了B站二次元用户群的消费特征,即更容易接受和支持“为信仰充值”这样的理念,虽然B站没有公布具体的募集数字,但是这一做法也得到了不少用户的理解和支持。

“新番承包计划”之后,B站在2016年5月份做了一次更为激进的尝试:在《Re:从零开始的世界》等五部新番前加上了贴片广告。

虽然当时B站解释这样做的原因是版权方的要求,但仍旧一石激起千层浪,遭到了用户猛烈的回击。

最后CEO陈睿不得不在知乎上公关保证:“ 如果未来再次出现类似不可控的情况,我们将提前一周发出公告。如果大家不愿接受这种可跳过的广告,b站会尊重大家的意见,宁可不上线番剧。”

这一事件无疑表露了B站次世代年轻用户的特点:具有强烈主观意识性,愿意为自己喜欢的东西氪金,但是如果强行逼迫他们看1分钟的广告,接受自己根本不认可的事物,也必将遭到猛烈的回击。

于是互联网公司中,尤其是视频网站最赖以为重的贴片广告收入模式在B站这里行不通。如果强行的推广,势必会击碎多年积累的口碑,使核心用户群流失。

B站自然也尝试了主流的付费会员模式,但是尝试的依旧很克制。用户氪金成为B站“大会员”之后可以享受包括“钛合金画质”视频(1080P原生分辨率视频)观看、评论区表情、空间自主头图等在内的“大会员”福利功能进行增值。价格是一个月25元,包年233元,并不便宜。

并且B站声明说:bilibili ‘大会员’服务,不影响哔哩哔哩弹幕网现有的一切免费服务并保证服务质量。bilibili ‘大会员’服务,与bilibili现存正式会员服务体系并存。”

现存的会员服务就是B站知名的,在120分钟内答对60分的题就可以转正成会员。

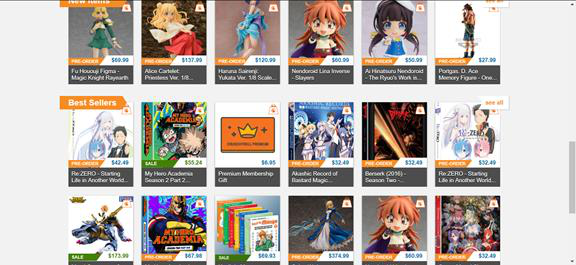

上图可见,大会员只有一些无关痛痒的增值选项,并没有碰触到用户的痛点。B站的这群次世代用户,不仅挑剔,而且普遍都穷。基本上都是未出校园的学生,消费能力有限,所以大会员的效果并不好。

为了挣钱,B站做了许多尝试。游戏、周边、线下活动、直播。

ACG市场的各种方式都做了一遍,但是除了游戏之外,没有一个是真正挣钱的。但做游戏是真挣钱,B站2017年83.4%的收益来自手游,其中71.8%和12.7%的收益来自两款热门游戏《Fate/grand Order》和《碧蓝航线》。但是游戏能成为B站永远的铁饭碗吗?目前来看依旧让人怀疑,B站的游戏业务至少存在3方面的问题。

第一是头部游戏占比太大,就靠一款《Fate/grand Order》撑起半边天,下一个爆款游戏在哪还没影,这不是B站一家的烦恼,而是所有游戏公司的共性。

但是B站在游戏方面的第二个弱势在于自身的研发实力孱弱,运营的72款游戏中,仅有一款是自研,其他的都是代理,这如果真的面对与市场巨头竞争的时候,B站的渠道基本没什么优势,就靠自家网站。

最后一个问题是,B站的游戏基本都是二次元题材,是很浓的B站风,自然也是主要由B站内部的流量消化,这种单一的题材很难在大众市场打开更为宽泛的市场。

所以游戏虽然挣钱,但是既不能覆盖B站整体的运营成本,也具有极大不稳定性,这一业务还需要更多的时间维护建设。要维持比较健康的运转,B站至少还要寻求一至两个像游戏一样现金回报较高的业务。

时间是B站的机会和毒药

根据2017年6月和10月的QuestMobile报告,B站在中国24岁以下用户最喜爱的APP中排名第一。

2017年第四季度,B站MAU(平均每月活跃用户)为7180万人,同比增长49.4%,活跃用户在B站移动APP上的日均留存时长为76.3分钟。如此可见,B站的用户粘性很高,并且规模可观。

毕竟B站已经深耕ACG领域已经多年,且坚持无广告无会员,用户体验还是没得说的。而再看B站的用户年龄结构,81.7%的用户是“Z世代”。

在在前述中,我们提到Z世代的一些特点:具有强烈的主观思想,不喜欢被强加意念,但会为自己认同的事情氪金,为信仰充值。Z世代是未来的消费主力,并且因成长环境的差异,Z世代成熟后必将推动在线娱乐市场飞跃式发展。

其实现在已经潜力初显,根据艾瑞数据显示,2017年,中国在线娱乐市场规模约为484亿美元,“Z世代”贡献了其中的55%。到2020年,中国在线娱乐市场规模预计将达到997亿美元,“Z世代”预计将贡献其中的62%。

而回顾B站的业务,除了游戏哪一项更符合Z世代的消费诉求?肯定不是广告,直播很难盈利,围绕ACG的周边商城和线下活动举办其实是非常不错的选择。2016年7月B站举行的BML,最贵的门票在4分钟内被抢空,最终12000名观众把整个梅赛德斯奔驰文化中心塞满,还有近10000人购买了外场票。而手办和周边商品的价格普遍较高,一个手办的价格抵得上一年份的付费会员。

更重要的是,手办和周边以及线下活动明显更符合次世代的消费诉求,他们愿意为信仰充值,为自己的认同买单。而B站目前只在天猫开了一家旗舰店,商品局限于B站自身的周边,并不涉及一些核心动漫。线下活动也很少开展,这一部分实在是B站所忽略的重要品类。

其实B站还可以参考美国的二次元网站Crunchyroll。

Crunchyroll为2006年创立的一家美国ACG网站,从各个动漫制作公司购买版权并进行翻译投放至欧美市场,每年举办类似Comicon的线下活动并且年末进行年度动漫的奖项评选。

Crunchyroll的流量变现方式也非常简单不过是视频内插播广告以及二次元周边贩卖和付费订阅。昂贵的周边为Crunchyroll带来非常可观的收入。

2014年Crunchyroll被Otter Media收购,股东是AT&T和 The Chernin Group,两家各出资5亿美元,意味着Crunchyroll市值至少为10亿美元。但当时crunchyroll的订阅用户数量为区区100万,也就是说股东为单个订阅用户付费1000美元。开出如此的高价自然是投资者对欧美二次元市场的看好。

中国的ACG市场目前并不如欧美和日本成熟,虽然未来可期,但次世代还需要时间成长,市场亦需要时间成熟。

另一个不得不提之痛是中国整个动漫产业链如今还处在不成熟阶段,佳作奇缺,市场运作效果也差。这一定程度上影响了中国ACG产业的发展,遏制了B站的增长,国漫需要也更多的时间去提高自身的品质,带动更多用户融入这个圈子。

B站身处朝阳产业,未来无限希望,但业务爆发,除了需要自身的力量之外,更依赖于市场的成熟。

时间对B站困局来说既是解药又是毒药,拖得越久成本越高,压力越大,对变现的需求越迫切,但明明从那个方向未来又如此光明可期,上市则让B站有更多的时间和空间去蛰伏等待市场的爆发。

钛媒体 合作伙伴

钛媒体 合作伙伴