新三板公司“IPO撤回潮”

撤!似乎在一夜之间,A股IPO排队大军拉响了集结号。

证监会数据显示,今年以来已有113家企业主动离开了首次公开发行(IPO)的通道,仅在3月30日就创出单日38家“撤材料”的最高纪录。刘希所在的公司也是撤退大军中的一员。

“还是之前过于乐观,政策变化太快,公司需要磨练内功”。刘希是一家新三板公司的董秘,面对“主8创5”(即对于拟IPO企业,主板要求最近一年净利润超过8000万,创业板不低于5000万)的IPO新窗口指导,他感到压力山大。

走!南下转战港股,对于IPO心切的新三板挂牌公司,似乎又多了一个选择。

在撤回A股IPO材料不久,刘希就接待了五拨中介机构的拜访,见面的主题无一例外都是怂恿企业赴港交所上市。

与A股严监管相对应的,是港股市场25年来最为大刀阔斧的变革。政策上的吸引力,也在撩拨着新三板挂牌企业的神经。

“实话是撤回IPO材料后,公司就准备老老实实发展主业了,也不认为港股上市这么简单,更何况还要付出大几千万的中介费用。”但刘希也直言,以目前的三板市场状况而言,“也想给公司多一个选择”。

上市心切的新三板挂牌公司,正被扯进主板强监管和港股大变革的潮流中,在IPO的十字路口犹疑彷徨。

A股潮退 “集邮”惨变“集雷”

3月末,证监会新一轮IPO现场检查工作展开。经界面新闻记者证实,本轮检查工作中,监管层对IPO排队企业质量提出更高的要求已是大概率事件。

据券商投行人士介绍,监管层在本轮检查中提出,连续三年合计净利润不超过1亿元或最后一年净利润不超过5000万的IPO排队企业,将被迫选择撤材料或现场检查。除此以外,拟挂牌主板的企业最近一年净利润还应不低于8000万元,创业板不低于5000万元。

“我们早在一月就收到了窗口指导,要求准备IPO现场检查工作。”在北京地区某大型券商投行人士看来,本轮检查还将延续此前的IPO现场检查风格。

在此前检查过程中,IPO撤回企业频频出现,新的窗口指导发出后,将会有更多企业知难而退。

证监会还在今年2月明确指出,IPO被否企业三年内不允许借壳,以及在被并购时将遭遇重点核查。加之新履任的发审委高压态势,市场认为监管层力求解决的的IPO“堰塞湖”问题正在缓解。

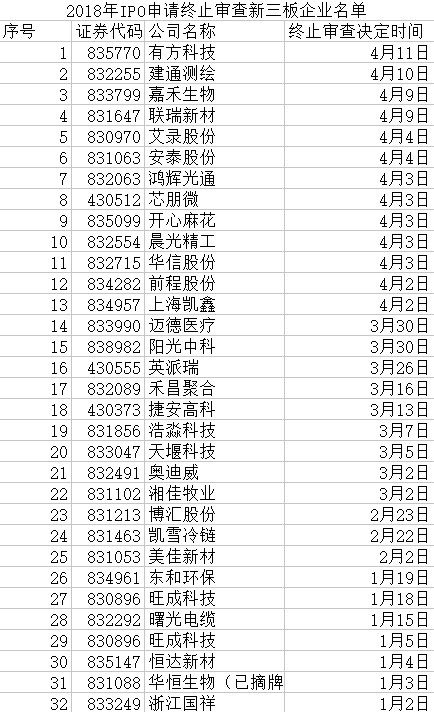

据公开信息显示,2018年已有113家企业终止IPO审查,另有13家公司中止IPO,试图转板的新三板企业就占到三成之多。共有36家新三板企业止步IPO。其中终止审查状态32家,中止审查4家。远高于去年全年终止审查的13家。

从新增上市辅导的挂牌企业数量看,2018年前四个月共有25家新三板企业开启上市辅导。而受益于IPO审核常态化,去年全年共有363家新三板公司宣布上市辅导,两年数据相差甚远。

被收紧的不仅仅只有公司基本面审查,排队企业的软性标准也可能在监管层的考量范围内。

如近日宣布终止审查的新三板企业嘉禾生物(833799),其业绩快报数据显示,公司近3年合计净利润达2.05亿元,且2017年净利润将达到9522万元,完全符合监管层提出的新考核标准。但另一方面,嘉禾生物自2014年开始,年报数据均存在会计差错更正事项,2017年半年报也对多个会计科目金额进行更正。

“新三板企业作为非上市公众公司,财务准则和会计处理与主板不同,监管层也允许少量修改。但频繁的更改,监管层就会怀疑企业资产和营收存在问题,为了达到某项指标而财务‘埋雷’。对公司冲击IPO影响很大。”西部地区某券商投行人士向界面新闻表示。

南山投资创始合伙人周运南还记得,前两年在“IPO集邮”概念炒作下,只要上一年净利在1000万以上的新三板企业,个个都对外宣称自己要去IPO,有的还正式启动了IPO程序,甚至少数亏损的挂牌企业也公告正申请上市辅导。

周运南表示,当前涌现的新三板“IPO撤回潮”,实际就是2015年下半年至2017年期间新三板企业“IPO大跃进”所留下的后遗症。更深层次的原因是新三板企业对IPO上市机会和自身质地盲目乐观,对上市困难和政策变化估计不足等原因综合造成的。

与此同时,三板公司“IPO撤回潮”还带来了相应公司股价的暴跌。

目前撤回IPO申请的新三板企业,复牌交易均遭遇大跌。如博汇股份主动撤回材料复牌后,开盘即暴跌78%;华灿电讯终止IPO后复盘,当日收盘暴跌68.36%。从前靠财务指标筛选新三板拟IPO企业盈利的“IPO集邮”党,却在监管环境变化下成了“集雷”。

IPO隐性门槛的提升和冲击失败后的苦果,令新三板公司开始对A股望而止步。

H股激勇 心向往之却力有不逮

因IPO政策改变而受挫的不仅有挂牌公司和投资者,券商等中介机构也因此失去了原先大好的赚钱机会。

从新三板转战H股的华图教育,让这些人的眼光开始转向正在香港市场。从新三板摘牌到港交所官网披露上市文件,华图教育仅用了38天。

据界面新闻了解,今年以来,诸如“港股上市实训”等活动和课程在新三板公司董秘圈刷屏,近日中介机构举行的一次培训活动就吸引了近50家新三板企业参加。

“我们也没苦苦相逼,把事实摆出来,有想法的企业自然就懂了。”某沪上地区券商投行人士表示。

该投行人士向界面新闻记者介绍,他们劝说新三板企业赴港上市的理由主要有以下几点:

1.国内IPO政策变化大,上市标准越来越严格,上市后严监管也是常态,想要再融资并购重组圈钱比原来难的多。2.企业本身希望尽快上市,与A股相比,港股市场无疑能满足这个要求。3.港股市场本身形势一片大好,估值也在稳步提升。4.新三板流动性和估值的窘境。

“来找过我们的中介机构也就那么几个说辞,只不过说的也是事实,公司确实动过去港股想法。”参加了上述港股上市培训会的新三板公司董秘表示。

然而摘牌新三板后赴港上市也并非听起来那么动听美妙。

目前公开可知在这样运作的企业也仅有华图教育一例。从其过往上市情况来看,从2012年至今四次冲击A股IPO均告失败,华图教育可谓是被“逼入”了香港市场。

赴港上市相对于新三板的优势自不必多说,更高的流动性、更广阔的融资环境和更广泛国际视野关注都成为三板企业对港股心之所向的原因。华图教育甚至直言,挂牌新三板“难以发现及确立本公司的公允价值,以反映我们与业内的领先地位及将我们与竞争对手区分的竞争优势”。

但作为公务员培训领域的教育龙头企业,华图教育2017年实现营业收入22.4亿元,净利润3.75亿元。公司教育概念和基本面都非一般新三板公司可比。

一位北京地区新三板挂牌公司董秘表示,且不论如何提升公司业绩,内地与香港市场在会计准则等方面的不同,意味着公司需要付出时间和金钱来整改。而掏出大几千万的中介费用后,后续维持成本也不低。对于目前的多数新三板公司难以承受。

“我们作为新经济公司也想要在香港上市,但目前企业更多考虑的是三板市场没有起色,想多学习下港股上市的规则,多一个选择,真正行动起来的不一定。”该公司董秘表示。

不少券商投行人士也坦言,企业在国内上市更符合其利益。

“国内券商不能直接从事港股IPO,推荐企业赴港上市需要联系香港券商,保荐费用必然要分成,港股上市费用也比内地要低。”上述上海某券商投行人员还表示,企业在A股上市,后续融资并购业务也可以由自己承揽,获利更多。

虽然新三板公司赴港之旅不可能十分顺畅,但香港市场改革带给内地企业的憧憬仍不容忽视。

全国股转系统公司业务总监孙立就在今年公开表示,将推动对外开放和合作,实现挂牌公司在新三板和境外交易所两地同时挂牌。另据《21世纪经济报道》消息,新三板+H股工作正在加速推进。

“新三板+H不会一开始就放开,即便放开,也没有那么多企业符合标准。”北京地区某券商新三板分析师表示,但面对港股的挑战,新三板更需要象征性的放开,以稳住市场内优质企业,毕竟和摘牌后赴港上市的不确定性和高成本相比,两地同时挂牌更符合企业利益。

创业邦 合作伙伴

创业邦 合作伙伴