2018上半年:上市即破发、机构募资难,谁来拯救创业者的融资和估值?

1月的快手,2月的京东物流,4月的拼多多,5月的蚂蚁金服……2018年以来,几乎每月都有一笔10亿美金以上的融资金额,让我们从惊吓渐渐麻木。

等等,这感觉似乎在2015年股灾之前见过,那一年,钱都投在了头部项目:滴滴出行,蚂蚁金服、美团,Uber中国……

股灾之后,资本寒冬。历史会否再次重演?回顾上半年,上市即破发、机构募资难,创业者还能拿到钱吗?

6月23日,泰合资本创始合伙人郭如意,做客明势资本“2018明势发现者基金CEO峰会”。这只仅有20几人的FA机构,在2017年做到了200亿人民币以上的交易额。会上,他以“资本洗牌、创业迭代”为题,对创业者给出了建议。

以下干货分享,新芽NewSeed(ID: pelink)编辑整理:

郭如意: 今天演讲的主题是“资本洗牌、创业迭代”。所谓创业迭代,是指作为创业者,大家要不断的成长,今天你可能找到一个抓手起步,未来怎么做到全胜,你要想清楚在这个过程中如何突破自我,不断创新,走出自己的舒适区。

泰合资本内部有两个定律:第一,不买榜,第二,不挂名。我们只做独家财务顾问,不在任何一个项目里挂名,我们希望是深度服务、全面合作、和创业者互相成就。在这个过程中我们是发展最快的、质量最优的FA,最骄傲的是我们的人均产出是最高的,去年是200+亿人民币的交易金额,人均10多亿,这也感谢我们的项目持续在成长。

2017年的时候市场非常躁动,我们提出一个16字的判断,“风口短命,大钱谨慎,资本理性,政策要命”。泰合资本主要服务中后期的创业者,中后期整个市场资本非常理性,投资也有自己的节奏。

17年以前,每年有一个风口,大家踏踏实实的研究就可以了,去年基本上每季度一个,从充电宝到货柜货架到人工智能AI,不停出现热点,这是去年的特点,但是这些热点里真正跑到中后期的项目非常少,关键原因整个中后期资本还是非常谨慎的。政策就不用提了,到今天各个行业都出现一些政策,整个市场上,无论金融还是文娱等等行业,政策都越来越严苛。

今年初我们看到的趋势,资本是在洗牌的,这个洗牌未必是坏事,但对一些基金来说是坏事,好多GP公司拿不到钱了,有些GP第一期的基金就是最后一期。对创业者来说,既然看到这个形势,就要想办法在今天多拿钱、快拿钱,做好自己,升级迭代才能基业长青。

二级市场:上市即破发,投资机构抛售早期股份

下面简单拆解一下二级市场最近明显的特点:危机情绪蔓延、出货空前集中,破发成为常态。

第一危机情绪,比如纳指已经连续上涨十年了,当所有人问这个问题的时候,预期有可能改变市场走向,特朗普发一个推特可能股市振荡两天。我跟二级市场的基金经理沟通,他们觉得现在所有的股价在高位区,哪一个是高点大家不知道,现在能做的是操作尽可能的简单,比如尽量把钱集中投资在几个头部的项目里,如果出现风险市场暴跌的时候可以回撤的很迅速。这是他们的操作思路,一定程度也代表恐慌情绪的蔓延。

第二是出货空前集中,下半年我们可以看到一个前所未有的出货潮,美股港股至少150家公司在排队,这150家公司半年内要被消化掉,而且实际情况不到半年,7.8月份基金经理要休暑假,150多家市场能不能消化掉,这是一个问号。

讲个小故事,我们自己服务的一家公司在香港中环路演,中环的楼比较集中,我们遇到这样一个场景,上扶梯的时候看到对面扶梯上下来一个创业者也在路演,在等电梯的时候又看到一个人也是在路演,这个圈子似乎很小,但是为什么大家在这个时候都出货了?这是很多二级市场基金经理不能理解的,但一定程度上也代表大家的恐慌情绪。投行们跟公司们吹风说能今年上不要明年上,能赶到7月份不要放在9月份,所以才有这样的一些集中的情绪爆发,大家是被推着往前走。

第三,上市之后的表现怎么样呢?最近有两个关健词:破发和倒挂。中概股上市之后,不管是美国还是香港,破发概率极高,破发之后持续低于发行价的公司很多,TMT行业去年下半年开始上市的公司,今天价格还在发行价以下的接近50%,这是一个很恐怖的现象,二级市场的定价变成这样,一级市场是不是价格体系要回调?一级市场投资机构的回报受到质疑,这一定程度也影响一级市场基金本身的回报和募资。

香港独角兽也是一样的,香港四大独角兽,除了阅文已经涨回了发行价以上,其他的都在发行价以下,这几家公司平均市值较最高点跌去40%多,这是一个非常恐怖的撇泡沫的现象,但其实对于最后一轮进去的投资人何去何从,很多人不清楚。

最近特别热闹地开始出现了集中要去香港和美国上市的公司的早期股份抛售,号称亲友股或者是上市前的股份优化,但实际上大家都在卖,卖股份的都是早期投资人,比如某公司定价600亿,我能不能500亿出点货,先收回投资成本,保证上市之后万一下跌不受损失?但是这也代表了他们对公司上市之后股价何去何从没有信心,所以最近应运而生了大量专门做公司上市前老股交易的FA,这也是蛮有意思的现象。

一级市场:资本大混战,募资难即将波及投资

看一级市场更有意思,我们今年1月份就在关注这个话题,资管新规出来或者去杠杆,对融资市场产生什么影响?我们看2017年1到5月的市场和2018的相比,整个募资金额跌了80%,能融到的钱越来越少,子弹越来越少。但是投资案例和金额似乎并不少,2018年1到5月份比去年的翻倍,但是2018年1到5月份有很多大的案例发生,比如有140亿的蚂蚁金服,这是头部项目集中笼络到更多的资金。再加上有很多年初披露的项目,实际的融资发生在去年,还有去年年底已经募资成功的很多基金,在今年有钱有子弹还是可以投出去,今年年初投资市场数据其实不能说明太多问题,但是募资市场的状态很快会传播到投资市场,会影响整个投资市场投资的节奏、信心,甚至是对估值的判断。

我们发现很多的LP开始“GP化”,LP觉得如果不能判断GP是否帮我挣钱,我就要自己判断这个项目,大的LP本身就有直投的配比,如果我直接投资的回报能做到也不错,还没有GP做中间商,为什么不能自己做直投,这是LP谨慎的表现。还有GP的“FA化”,有些真的已经转行做FA赚点现金流,还有GP在市场上拿在聊的项目做募资,这个情况越来越多,也会倒逼LP们,为什么我不能直接找到项目的FA做直接投资?所以市场上混战越来越多。

但是也有一个更有意思的现象,头部的GP也开始LP化,比如某一两家头部GP也都各自搞了一笔很大的钱开始做LP。所以说市场虽然混战存在,但是真有实力的永远是很从容的。

根据一级市场和二级市场的状态,市场下行基本是定论了。这背后有宏观的大趋势存在,包括美国的加息通道,对宏观资金收紧有非常大的影响,怎么应对是关键的问题。

历史重演:钱往头部项目汇集,创业者改怎么办?

我们先回顾一下上轮资本寒冬,始于2015年7、8月份的股灾,结束于2016年底,我们看看市场上的钱去哪儿了?结论就是当年的钱都投在头部项目,比如滴滴出行,蚂蚁金服、美团,Uber中国,这是非常恐怖的现象,今年已经开始陆续出现这样的情况了。比如京东物流拿了20多亿美金、蚂蚁金服140亿美金…这个情况会持续出现。

如果资本凉下来了,钱都往这些地方去,那我们该怎么办?其实不用特别担心,我先从术的角度跟大家做一些分析:

第一,今天在融资的窗口期的公司怎么做?预期调整、节奏调整和对公司的定位和价值调整究竟怎么做?如果你拿到投资,交割的周期能在两周之内做到就不要拖延到一个月。如果你需要改变自己的架构,整个技术操作过程需要三个月,在这个之前一定让律师给一个合理的操作方案,让你自己在一个月内拿到需要的资金,比如CB,避免最后三个月所有的东西操作完之后,资本因为这样那样的原因跳票。

第二,在长远的节奏上怎么考虑?通常我们泰合说一家公司融资的时间点非常重要,不要等着自己快没钱的时候才想到融资,那你必死无疑。至少在市场冷下来的状态里,大家首先调整的是融资预期,比如帐上存够至少18到20个月的资金。

这有两个话题,第一是怎么拿到这些钱,第二更重要的是关于预算,自己要做好预算和现金流的管理,在座有很多技术公司,或者对财务知识不是那么了解的创始人,你们要学、要找更专业的财务人员帮你做,因为这是非常关键的。我曾经遇到过一个CEO,在公司现金流断之前从来没有看过三大报表,这是非常危险的。作为CEO来讲,虽然大家不要求你是上帝,但是你要求自己尽可能是全才,所以财务管理也是非常重要,这是关于节奏。

独角兽特质:做重,练内功,猥琐发育

关于预期也有小的建议,所有的创业者都是对自己有认知的,我相信大家都是骄傲的,但也不希望大家过度傲娇。所以面对资本的时候怎么看待自己的价值很重要,在今天的市场环境下有两个小建议:

在“术”的层面上:好好想想自己的估值。长远来看,我们要相信一个经济学的常识:长期来看,价格是围绕价值波动的。只要你的基本面价值持续做好,今天一两点波动可能对你未来并没有太大的影响,但是如果今天你介意10%的价格因素跟投资人死扛,投资人最终选择不投,对你来说可能是极大的损失。市场上投资机构通常会给一个相对理性的价格,下调通常不会超过15%,热点项目上涨平均也就在30%,中间某一轮次吃亏15%,长期看差别没有那么大,更重要是有没有拿到充分的资金帮你发展,争取到比如两个月发展窗口期,让你把钱用在“刀刃上”,这是非常关键的。

在“道”的层面上,真正成功的企业家或者所谓“独角兽”公司大概长什么样子,我会做一些结果上的描述,但更重要的还是想把底层的原因挖掘出来给大家做一些分享。我们看泰合服务的独角兽公司,他们的特质是什么?

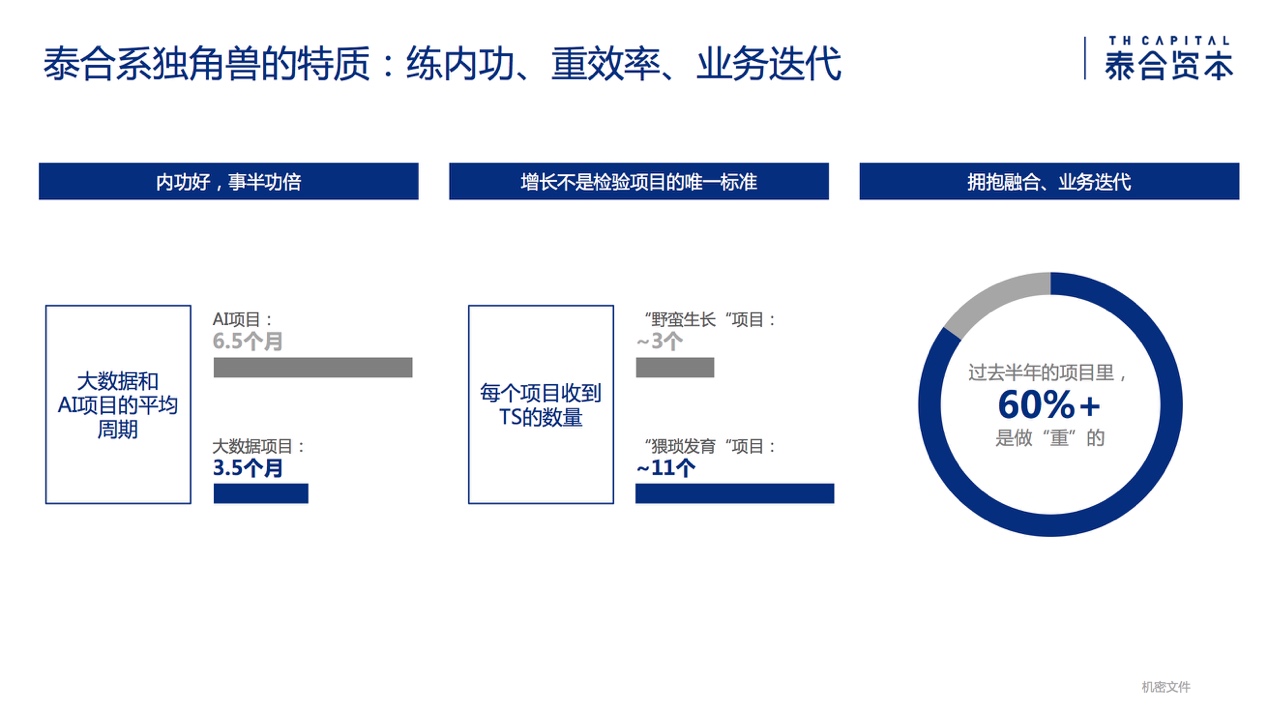

首先是在业务上的特质:每一个公司的CEO都在意练内功,持续做业务迭代。我们拿一些内部数据来看。

我们把2017年年终到今年为止所有项目拉出来看,在智能的领域里,AI和大数据项目的平均周期有明显区别,大数据项目周期是AI项目的一半。大家知道AI项目在去年非常火热,尤其是早期投资里,任何一个AI团队出来创业,第一轮一亿美金身价就有了。我们服务B轮之后的情况是什么?其实并不乐观,公司走到B轮之后,很多投资人非常回归基本面,大家看的是非常现实的话题,到B轮后问你估值3亿、5亿甚至10亿美金的基础是什么,业务比前轮发生了什么变化?有没有找到好的应用场景?应用场景空间多大?商业能力是不是足够强?在这些标准下,大数据公司比AI公司吃香。

第二,重效率,增长其实不是检验项目的唯一标准,这个话题我也算老生常谈了,但是还是有很多企业没有注意到这一点。融资过程中除了增长之外,哪些东西是投资人真正关注的,其实太多创业者在创业的路上低头赶路,太少抬头做这个思考。

当年我们服务快的打车的时候,快的CEO讲过一句话,这些问题不是不想去思考,实在是边开飞机边换引擎,太紧迫了。但越是重要的事情,如果思考不足,到紧急时刻融资出现困难的时候再想,反而代价更大。

我们看所谓野蛮生长的项目,增长曲线非常快,但为了获得这个增长,企业投入了多少,如果不想清楚,会有很大的坑。我认为开源和节流要同步。这个节流不是省钱过日子而是如何更有效的花钱。“猥琐发育”是创业者本身有节奏的发展方式,比如我的增长不是那么快,可能每个月10%到15%的增长,但是每次增长都在找到动因,并且把原因沉淀下来持续赋能,同时发现增长不够的地方想办法调整。我们看到对效率和财务结果非常关注的CEO,他们拿到的投资意向书接近11个。也就意味着桑文锋遇到的幸福的烦恼在他们中间是持续发生的,我认为这是有必然性的。

第三就是拥抱融合、业务迭代,我们建议很多CEO一定要突破自己的认知,很多CEO说还是希望做一个轻的公司,我们有哪些领域或者方向不碰,但是你会发现这种预设没有必要。中后期公司里业务真的做的非常扎实的独角兽,都是在往轻重结合的方向发展。比如泰合目前服务的公司里至少60%以上的项目都是做重的。

这个做“重”是相对的,比如可能一个产品团队今天就要决策是不是要铺一个销售团队解决商业化的问题。尤其到中后期,如果你的产品足够好,但销售能力不足,从销售数据结果看来就没法验证产品力。

再说团队,成长到独角兽级别的团队,第一,80%的创业者走到独角兽的是来自于持续创业,或者二次创业的,或者是大集团拆分出来的创业团队,这有更深层次的原因,怎么理解呢?比如持续创业者,有可能第一次创业是小成,卖了一家公司,第二次继续做创业,可能有更高的成就。我们身边也有很多案例,讲几个泰合服务的客户:首先明势投资的企业,车和家是一个很典型的案例,李想前面做过汽车之家,现在做车和家。另外一个案例,瓜子的杨浩涌,做过赶集网,现在的瓜子二手车估值已经超过赶集了。还有一个拼多多黄铮,他做过一家公司成功卖掉,现在又做了百亿美金市值的拼多多。再就是云集微店肖尚略曾经在淘宝做小也香水等等。这些案例背后必然的原因在于他们每次创业对管理、组织和人才这些事情想的更通透,所以控盘能力更强。

第二,良性冗余的团队更受欢迎,我们看到“一言堂”的项目,创始人是绝对核心,项目可能发展非常快,但有一个巨大的风险,就是如果这个创始人判断有一步失误,整个企业都有翻船的风险。我们看到走的非常稳健的项目通常是“一群狼”的项目,团队四五个人各自都有自己的亮点,能力非常突出,同时这个团队里允许不一样的声音出现,一定要有不一样的想法,大家充分的讨论沟通,解决这中间的分歧,达成共识之后再执行,在这种情况下出现大方向的错误的概率是极小的。所以建议我们的创业者重视业务之外,还要重视组织迭代。把团队建的更强,不停复盘哪些环节比较薄弱,不遗余力的把自己想招的人搞定。这是关于组织迭代的话题。

最后送大家一句话,“天助自助者”,你只有足够的自信、自强,不遗余力的升级自己的认知,迭代自己的业务和组织,才有机会在波动的市场里长期存活下来,希望各位创业者有这样的心态,也希望在市场里和大家多多相遇,希望看到更多独角兽。谢谢大家。

Irene是我 新芽记者

Irene是我 新芽记者