中手游将被纳入港股通,“IP一哥”迎来高速发展期

回首过去的几年,股票市场泥沙俱下,令投资者们无所适从。但也正因如此,淘尽黄沙始见金,面对新的形势,中国的上市公司如何提升自主创新能力,加快转型升级步伐?资本市场又如何深化改革,更好地助力实体经济高质量发展?市场呼唤优质的上市公司为经济发展提供新引擎、新动力。

作为长期跟踪服务中国资本市场的专业团队,节点财经对2019年-2020年全行业典型企业IPO表现进行深入分析的基础上,推出《中国IPO企业风云50强》专题报道,通过专家顾问团推荐,结合大数据信息及市场表现,筛选出50家优秀上市公司进行深度解析。以小观大,由浅入深,复盘中国IPO企业对全球经济的突出贡献,以飨读者。这是系列报道的第一篇——中手游。

在2月21日公布的恒生综指正式检讨名单上,中手游正式被纳入到恒生综合指数名单中,这也意味着中手游将基本确定入选3月份更新的港股通名单。此时距中手游登陆港股不足半年。

中手游于2011年由肖健、冼汉迪等人在深圳创立。2012年9月,中手游成功登陆美国纳斯达克,成为中国首家登陆国外资本市场的手机游戏公司。2015年5月,中手游启动私有化,同年8月完成退市。

时隔3年后,中手游再次向资本市场发起冲击,2018年9月,中手游向港交所提交了IPO申请。而在经过近一年的漫长等待后,中手游于2019年10月31日正式挂牌。

虽然在10月31日的上市首秀中只录得涨幅2.12%,但随后2个交易日其股价涨幅分别为20.42%、22.41%,以10月31日开始计算,中手游上市首周(10月31日~11月6日)的股价涨幅累计超过30%。

但这一股价在一些投资方看来仍被严重低估。法国巴黎银行在2020年2月初便发布一份研报,给予中手游“买入”评级,并目标价格定在了3.95港元,对比报告发布时中手游在3港元左右波动的股价足足提升超30%。

在研报中,法巴将这一评级依据建立在对中手游近两年业绩的预估基础上。根据法巴的测算,中手游2019年营收预测将达到32.18亿人民币,2020年预测可达到45.42亿人民币,增长率分别达101.6%及41.1%。

需要特别说明的是,假如中手游的业绩达到法巴的预期,那么即便以3.95港元的目标价来衡量,中手游2019年及2020年的市盈率将分别为12x和11.6x,这一市盈率远低于A股游戏公司40倍左右的平均动态PE。仍为其后市增长留足了空间。

此外,法巴研报所预测的中手游快速增长的业绩,也建立在中手游特别的行业地位上。在游戏行业中,中手游拥有其独特的地位。易观智库的研究报告显示,中手游在所有中国独立手机游戏发行商中,于2015年1月1日至2019年6月30日期间发行IP游戏产生的累计收益排名第一,发行IP游戏数量排名第一,截至2019年6月30日拥有的IP储备排名第一。

那么中手游拥有如此华丽成绩背后的原因是什么呢?

港股上市,再续传奇

与很多新锐明星不一样的是,中手游已经是一家行业老牌企业,关于中手游的故事早在多年前就在游戏圈内传播开来。

2012年9月,中手游成功登陆美国纳斯达克,成为中国首家登陆国外资本市场的手机游戏公司。上市后,中手游获得了快速发展,2014年其市值就达到独角兽级别。不过中概股当时在海外普遍低迷,考虑到这对公司长期发展的影响,管理层也迅速做出了私有化的决定。2015年5月中手游启动私有化,同年8月即完成退市,在短短85天内完成价值7.4亿美元的私有化。时隔4年后,中手游再次在香港联交所主板上市,成为美股回归港股的先锋。

“我们从纳斯达克退市,曾希望在A股上有更好发挥,但遇到资本市场调控。静下心来去看,资本红利不是持续性红利,等待A股过程中发现对我们来说A股不会一帆风顺,香港资本市场也发生着变化,沪港通深港通逐渐开通,对游戏接纳度也很高,因此重新选了一个更符合我们预期的资本市场。”中手游创始人肖健称。

不同于业内普遍以研发商、发行商、分发平台为定位的发展方向,中手游围绕着IP生态建设,采取了“研发+发行”双线并行的战略方向,并在过去几年获得了迅猛发展。无论是IP储备还是其业绩表现,均为行业领先。

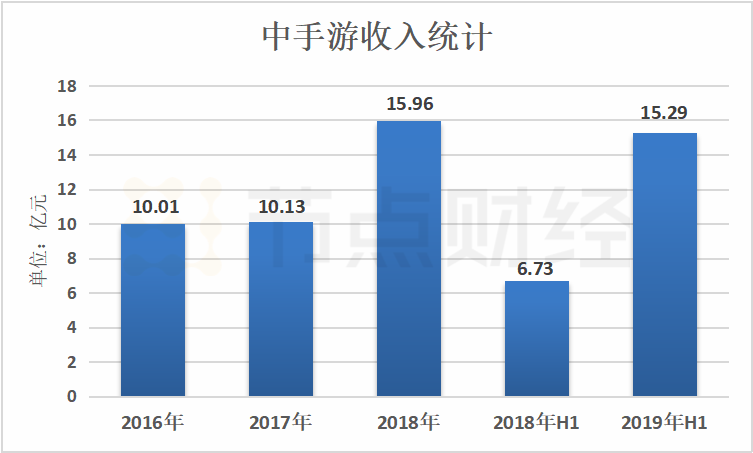

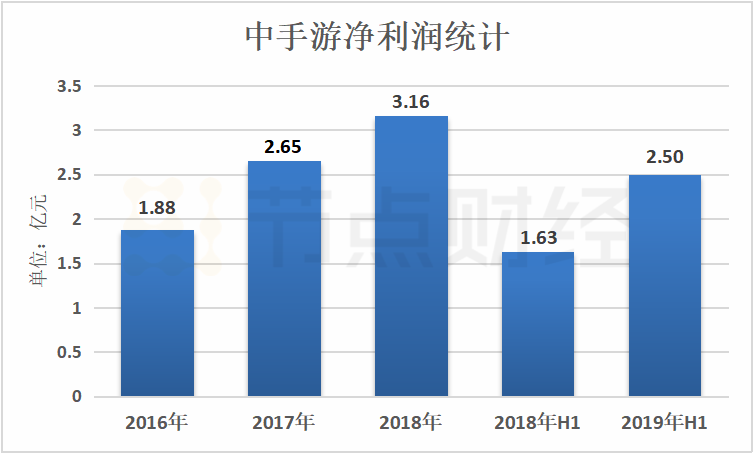

根据招股书,从2015年至2019年中期,中手游的IP储备在中国独立手游发行商中排名第一。其收益也持续增长:2019年上半年,中手游获得营业收入15.29亿人民币,同比增长127%,几乎与2018年全年的营收持平;净利润2.5亿人民币,同比增长53%。截至2019年6月底,中手游的平均付费用户转化率为7.3%,远高于行业平均值。

数据来源:中手游招股书

数据来源:中手游招股书

上市首日,中手游以2.81港元开盘,报收于2.89港元,较2.83港元发行价上涨2.12%,首日交易金额计12.74亿港元,以收盘价计市值计65.34亿港元。

业绩基础稳固 将迎迅猛增长

法国巴黎银行近期研报对中手游2019年及2020年营收给出了32.18亿人民币,及45.42亿人民币的预测,而对应年增长率分别达101.6%及41.1%。

法巴研报指出,中手游作为一家长期专注于基于IP的游戏运营商,其市场增速高于非基于IP的游戏,拥有强大的IP资源组合,将在中期时间内为其推出游戏产品提供支持。

研报指出,中手游的短期收益增长强劲,特别是与腾讯和字节跳动的独家授权协议突出了CMGE游戏的质量,并在2020年提供了一定的收益确定性。而盛趣科技的投资,将使中手游获得传奇类IP授权续期的可能性大幅提升,同时确保其传奇类产品收入的稳定。

报告还认为,中手游2018年收购的研发公司文脉互动将在未来确保其收益的稳定性。中手游作为一家长期专注于基于IP的游戏运营商,其市场增速高于非基于IP的游戏,拥有强大的IP资源组合,将在中期时间内为其推出游戏产品提供支持。根据最新文件,中手游将在2020年推出29款游戏产品,其中多是IP游戏,这将支撑2020年的强劲增长。

此外,作为中国最大的手游发行商之一,中手游能够在中国所有主要平台发行游戏。中手游与超过400个第三方发行渠道合作,包括国内主要的应用程序市场和第三方公开平台、手机制造商营运的应用市场,以及社交网络平台,包括腾讯应用宝、百度手机助手、OPPO应用商店、vivo应用商店等。

其研发上亦拥有业界领先的游戏开发能力,包括多款受欢迎的游戏,如《血饮传说》、《热血战歌》、《屠龙战记》、《仙剑奇侠传》、《大富翁》系列等等。其多款游戏的每月总流水账额均超过人民币1000万元。

打造IP游戏生态,中手游背后的野望

中手游身上最大的标签是IP。根据中手游的招股书显示,中手游目前一共有68个自有IP和31个获得授权的IP,前者包括《仙剑奇侠传》、《轩辕剑》、《大富翁》、《天使帝国》等知名游戏系列,后者也是中手游以及国宏嘉信资本与东映动画、SNK、盛大、迪士尼、阅文集团等国内外知名厂商建立合作关系获得的授权。

“我们做了全球性路演,发现他们对IP接受度很高,对基于IP的游戏成功率有更多期待。很多公司是签两三个IP做游戏和研发。但中手游有很多IP。”肖健称。

游戏人都知道,IP产品吸量又吸金,游戏的品质越来越高,IP价值发挥的空间也越来越大。而近年来IP价格水涨船高,通过IP改编游戏产品的成本也越来越高,中手游早先的“囤IP”战略,让其悄然成为IP时代最大的受益者之一。

凭借多年的发行运营经验和庞大IP储备数量,中手游已经不仅仅只是自己推出IP游戏,而是不断引导合作研发商的产品向精品升级,致力于打造更精品的IP游戏。过去的3年后,中手游俨然成为市场上真正身体力行采取IP定制、联合开发模式的头部发行商,这或许就是他退市三年后给所有人的新期待、新故事、新未来。

数据来源:中手游招股书

从数据上来看,中手游近几年的营收和利润情况都非常良好,尤其是在大家公认越来越难做的2019年,依然还可以保持高速增长的状态,这或许便是IP游戏给其在行业里所形成的核心竞争力。

只要中手游现有的IP能够继续保持热度,只要中手游能够一直拥有持续开发新型优质IP的能力,那么中手游在财务方面就可以一直保持如今的增长态势,这便可以给其在市场上其他的计划带来巨大的资金底气。

为了更大程度放大IP的商业价值,中手游也围绕IP和研发IP的CP展开积极的投资布局,打造更完善的IP游戏生态体系。坚持IP精品化的战略,给中手游带来了明显不同于同行的市场表现,营业数据已经证明中手游已经成为研运一体领域不容小觑的参与者。

但中手游并不希望止步于此,海外全球化发展或许就是其重点的发展目标。中手游的IP战略背后就是全球化野望,这从中手游要将上市地址放在香港,而不是A股就可以看出一丝端倪。

从一而终的长青发展追求

从整个市场行情来看,2019年游戏产业的发展并不顺利。监管力度显著增强,版号暂停,游戏企业的发展已经深受影响。

就连网易和腾讯这两个游戏行业最大的巨头,股价也已经从最高点跌落,能够在这种行情下上市的游戏企业真不多,中手游能在2019年上市可见其实力。

综合对头部游戏企业分析,在营收增长与公司经营背后,现存头部优质游戏企业更注重长青发展追求。追溯发展历程来看,不管是在IP产品研发还是发行产品上,中手游始终都坚持精品策略。

在研发方面,中手游目前研发人员已达415人,占到公司总人数的54.2%,并且每年都在加大研发上的投入。2019年上半年的研发总投入也达到了6626万元人民币,在研发投入上2019年上半年比去年同期增长5.7倍。

目前,中手游有3个团队在做研发;北京文脉由樊英杰带队,做强PK的MMO游戏;北京软星由姚壮宪带队,做大富翁、仙剑等单机类游戏;上海软星由张孝全带队,做手游IP的研发,比如仙剑-九野等。

樊英杰,之前主要做MMO页游,比如《血饮传说》、《热血战歌》、《屠龙战记》等。他带领的文脉目前也在由页游转手游,拿下了三个IP,传奇世界、谋玉和龙族,都属于强PK类型的游戏,而已经发布的雷霆霸业,最高月流水超过两亿。

姚壮宪,被称为“仙剑之父”,中国单机游戏的拓荒者,素有“姚仙”美誉。凭借开发《仙剑奇侠传》系列和《大富翁》系列闻名游戏圈。拥有30年的游戏从业经验,担任过游戏的制作、企划、监制、出品人。曾经凭借着《仙剑奇侠传》拿下台湾RPG游戏第一的记录。《仙剑》系列更是被国内游戏玩家称为最有情怀的国产游戏和最好的国产RPG游戏。

张孝全是上海软星科技有限公司CEO,人称笑犬,也是知名游戏制作人。在姚壮宪的带领下。上海软星推出了《仙剑客栈》、《大富翁六》、《仙剑奇侠传三》、《仙剑奇侠传四》、《仙剑奇侠传:幻璃镜》、《阿猫阿狗2》等知名游戏。

有了这些大拿的领军,进一步强化了中手游的自研能力。

据经济日报预测,2019上半年收入排名居前的大部分作品仍处于稳定期和上升期,而目前储备中的游戏有多款经典手游和动漫IP大作处于测试阶段,如《仙剑九野》、《画江湖之杯莫停》和《家庭教师》,有望于年底前推出。同时考虑Q4一般为手游市场传统淡季,预测中手游2019年下半年的游戏产品流水账额与上半年相比略有减少,按照75%~86%的总流水分账额测算2019年营收为28亿元,同比增长75%。

中长期来看,目前共有32款储备新游计划将于2020年底前推出,其中16款已取得版号,过半数量拥有优质IP,包括仙剑系列、轩辕剑系列、SNK和《真三国无双》等,有望为公司贡献稳定收益。同时公司将围绕仙剑系列陆续打造泛娱乐产品实现IP的规模经济。

净利润方面,随着中手游的自主研发支出增加、手游运营效率不断提升,假设手游产品的毛利率在未来三年内从目前的35%升至50%,销售费用率短期内略有上升,管理费用率维持在目前水平。预计2019~2020年中手游将实现净利润近6亿元和8亿元。

近期,中国音像与数字出版协会游戏出版工作委员会发布了《2019年中国游戏产业报告》。《报告》显示,2019年中国游戏市场实际销售收入2308.8亿元,其中移动游戏市场实际收入保持持续上升,占市场份额的68.5%;中国游戏用户规模达到6.4亿人,同比增长2.5%。

“宅经济”盛行的当下,游戏正变得越来越重要。引用《游戏改变世界》作者简·麦戈尼格尔的一句话作为结尾,“现实已经破碎,而我们需要创造游戏来修复它。”

节点财经 合作伙伴

节点财经 合作伙伴